ABUSOS BANCÁRIOS EM EMPRÉSTIMOS CONSIGNADOS E A INCIDÊNCIA DO CDC NAS RELAÇÕES DE HIPERVULNERABILIDADE

índice

- 1. RESUMO

- 2. INTRODUÇÃO

- 3. EVOLUÇÃO ECONÔMICA DO BRASIL

- 3.1 O REAL COMO FATOR DE ESTABILIZAÇÃO ECONÔMICA E GERADOR DE CRÉDITO

- 3.2 CRÉDITO CONSIGNADO

- 3.3 CRÉDITO CONSIGNADO PARA APOSENTADOS E PENSIONISTAS DO INSS

- 4. CÓDIGO DE DEFESA DO CONSUMIDOR APLICADO AS RELAÇÕES BANCÁRIAS

- 4.1 VULNERABILIDADE DO CONSUMIDOR NAS RELAÇÕES BANCÁRIAS

- 4.2 LEGISLAÇÃO CONSUMERISTA APLICADA AOS ABUSOS BANCÁRIOS EM EMPRESTIMO CONSIGNADO CONTRATADO POR CONSUMIDOR HIPERVULNERÁVEL.

- 5. CONSIDERAÇÕES

- 6. REFERÊNCIAS

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.

1. RESUMO

Esse trabalho tem como objetivo apresentar em quais situações a doutrina consumerista pontua que será incidido sobre o consumidor a hipervulnerabilidade, e demonstra como o Código de Defesa do Consumidor deve ser utilizado em situações onde ocorrer abusos bancários, especificamente na contratação de empréstimo na modalidade consignado, para tal foi utilizado a abordagem qualitativa, o método bibliográfico e documental, sendo o presente dividido em quatro capítulos, que ao final foi demonstrado como os tribunais e a jurisprudência vem decidindo sobre o assunto.

PALAVRAS-CHAVES: Hipervulnerabilidade. Código de Defesa do Consumidor. Empréstimo Consignado

ABSTRACT

This work aims to present in which situations the consumerist doctrine points out that the hypervulnerability will be imposed on the consumer, and demonstrates how the Consumer Protection Code should be used in situations where bank abuses occur, specifically when contracting a payroll loan, for this, the qualitative approach was used, the bibliographic and documentary method, the present being divided into four chapters, which at the end was shown how the courts and jurisprudence have been deciding on the subject.

KEYWORDS: Hypervulnerability. Consumer Protection Code. Payroll loan

2. INTRODUÇÃO

O presente trabalho visa demonstrar através do método de pesquisa bibliográfica e documental, como os princípios norteadores do Código de Defesa do Consumidor, devem ser utilizados diante de uma relação comercial, onde entre os polos existir uma instituição financeira e uma pessoa que diante de alguma característica a doutrina consumerista a considere portadora do incidente de vulnerabilidade agravada.

A problemática abordada por esse trabalho encontra-se no fato que o público alvo de empréstimos consignados, em sua maioria está amparado pelo incidente de vulnerabilidade agravada, devido alguma condição física, educacional ou até mesmo por sua idade, diante de tal fato estes estão mais suscetíveis a ter seus direitos consumeristas violados diante dessa relação bancária.

Diante de tal situação buscou-se, apresentar de forma sucinta como casos que envolvam tal problemática vem sendo decididos pelo país com base na interpretação do STF que reconheceu a aplicabilidade do CDC as relações bancárias.

O presente encontra-se dividido em quatro capítulos, no primeiro será demonstrado como ocorreu à evolução econômica do Brasil, desde a inauguração do primeiro banco oficial do país até o fim dos anos 90. O segundo capítulo apresenta a fundamental importância do Plano Real para o crescimento econômico do país e a consequente geração de crédito, bem como o surgimento do empréstimo consignado e suas espécies. O terceiro capítulo aborda como a legislação consumerista deve ser utilizada em casos de violações decorrentes de operações de empréstimos consignados, taxando segundo a doutrina às características que levarão a incidir sobre o consumidor, a vulnerabilidade agravada. No quarto e último capítulo será demonstrado às considerações finais bem como os resultados obtidos com o presente trabalho.

3. EVOLUÇÃO ECONÔMICA DO BRASIL

O início das atividades bancárias no Brasil data da chegada da corte portuguesa às nossas terras em 1808. Dom João VI, ciente da necessidade de controlar a emissão de notas bancárias que à época era o principal meio circulante de crédito no Brasil, além de fiscalizar a isenção de tributos e os monopólios sobre venda de Pau-Brasil e diamantes nas terras tupiniquins, baixou um Ato Real criando a primeira instituição bancária na então província de Portugal, instituição essa que veio a findar em 1829, porém implantando as bases do sistema financeiro nacional.(NETO, 2004)

O interesse e a proximidade do Estado em relação à atividade bancária no Brasil têm origem remota e datam do mesmo ano da vinda da corte Portuguesa para o país, em 1808. Neste ano, D. João VI baixou um Ato Real criando o primeiro Banco do Brasil (BB). (NETO, 2004 p.13)

Ao longo dos anos, novas instituições bancárias estatais foram surgindo, tais como o novo Banco do Brasil, fruto da fusão de duas importantes instituições financeiras em 1853 vindo este ser o responsável pela emissão do papel moeda, a criação da Caixa Econômica e do Monte de Socorro do Rio de Janeiro em 1861 edificando assim as primeiras tentativas de implantação de atividades de crédito no país (NETO, 2004).

Contando com as garantias do tesouro e com uma taxa de juro atraente para a época, vendiam-se estas instituições como boas alternativas para guardar capital acumulado ou na busca de crédito sobre forma de penhor, restringindo suas atividades majoritariamente na cidade do Rio de Janeiro, uma vez que o uso de cheque era raro para à época tendo a população das regiões interioranas o costume de reter consigo suas somas em valores por longos períodos de tempo.

Já com o início da República, o Brasil passa por enormes transformações no sistema bancário tais como extinção, criação e fusão de novas instituições todas com forte envolvimento do Estado, porém com as sucessivas crises e a desestabilização da taxa de câmbio fez com que o governo criasse alternativas para reverter o cenário e tentar estimular a economia.

Deparando-se com a crise, o governo federal que costumava recorrer ao BB para auxílios e estabilização da taxa de câmbio e à captação de recursos no exterior, defendeu a fusão deste com o Banco da Republica dos Estados Unidos do Brasil (Breub), em situação ainda pior e originário da fusão da instituição que fora o principal banco emissor, o Banco dos Estados Unidos do Brasil, com o Banco Nacional do Brasil, outra instituição emissora. (NETO, 2004, p 17)

Contribuíam muito para o enfraquecimento da economia nacional tanto as seguidas crises internas, como a luta no Rio Grande do Sul e Revolta Armada, e as quebras da bolsa de café, principal produto exportador do Brasil, nos anos de 1896 e 1897. (NETO, 2004).

Em meados do ano de 1905, após sucessivos planos de recuperação do BRB (Banco da República do Brasil), negociação entre os credores, criação de duas novas carteiras de crédito e reformas de seu estatuto, onde o governo detinha 50% do capital da instituição financeira passando a ser denominado Banco do Brasil, houve alívio da situação econômica nacional. Porém os vários erros na condução da política econômica ainda deixavam o Brasil em posição vulnerável economicamente.

À época a atividade primordial para a circulação e acumulação de riquezas no país era essencialmente agrícola. As linhas de crédito e maiores benefícios eram voltadas a quem detinha o controle de tal atividade que de tamanha importância ditava os rumos da politica nacional. Produtores do café em São Paulo e produtores de leite em Minas Gerais alternavam-se no poder, situação política conhecida historicamente como a política do café com leite ou República Oligárquica(1894-1930). Contudo inicia-se um processo de surgimento de uma nova espécie de burguesia industrial sem deixar de lado as necessidades do até então setor produtivo/econômico.

Esses esforços de crédito não parecem ter tomado outro curso senão o financiamento à cafeicultura, haja vista que, ao final do século XIX, os grandes lucros proporcionados pela cultura desviaram imensos recursos da classe agrícola para a produção de café, o que conduziu ao abandono da agricultura de subsistência nas áreas cafeeiras e ao aumento acentuado das importações de cereais e de outros gêneros de consumo (DELFIM NETTO, 1979, p.23 apud NETO, 2004, p.26)

Com o quebra da bolsa de valores americana no ano de 1929 a frágil economia brasileira sofre um revés o que derruba o valor do café, principal produto exportado pelo Brasil. Seguindo uma politica de estocagem para passível valorização, com a quebra da bolsa, as grandes quantidades do produto estocado, principalmente no porto de Santos, perdem valor o que obriga o estado a criar politicas para evitar a derrocada econômica do país.

A crise de 1929 afetou também o Brasil. Os Estados Unidos eram o maior comprador do café brasileiro. Com a crise, a importação deste produto diminuiu muito e os preços do café brasileiro caíram. Para que não houvesse uma desvalorização excessiva, o governo brasileiro comprou e queimou toneladas de café. (História do Café, 2016).

Não bastando as fragilizadas relações econômicas o país passa a sofrer com uma disputa politica, fruto da insatisfação generalizada tanto com a alternância oligárquica de poderes como com a crise desencadeada pela quebra da bolsa americana no ano anterior, o que culminaria com a ascensão de Getúlio Vargas ao poder em 1930. (FILHO, 2013)

A chegada de Vargas ao poder inicia um novo período chamado de República Nova marcada por medidas voltadas a um ideal nacional-desenvolvimentista, que fomentava a indústria nacional buscando a redução da dependência para com o mercado externo com impactos diretos na recém criada legislação trabalhista.

Vargas é o construtor do moderno Estado brasileiro. Além de ser o líder da transformação de uma economia agrário exportadora voltada para fora em outra industrializada e voltada para dentro, ele criou instituições que contribuíram para o desenvolvimento econômico e social do país. A Consolidação das Leis do Trabalho ainda é o arcabouço geral de regulação das relações de trabalho; sem mencionar o salário mínimo; a ampliação do crédito agrícola via programas do governo federal e de carteiras do Banco do Brasil; a criação do BNDES, que ainda financia boa parte dos investimentos na indústria e na infraestrutura; a criação das companhias Vale do Rio Doce e Siderúrgica Nacional (ambas em 1942) e da Petrobrás (em 1954). (FILHO, 2013, v. 22, p, 855)

A construção de uma nova e mais ampla malha rodoviária, inauguração de novas indústrias, além da modernização dos portos e ferrovias existentes no país fazia com que o produto nacional circulasse no território brasileiro, o que gerou um aumento significativo na procura por mão de obra e consequentemente aumento da renda da população. A criação de direitos e leis trabalhistas além da criação de bancos desenvolvimentistas é um marco para esse novo período da história do Brasil, segundo Hermógenes Saviani Filho “seria necessário fazer a reforma do capitalismo e da rede urbana de proteção social antes que o povo fizesse a revolução”. (2013, p 853.)

Nesta época a economia deu alguns sinais de melhora, e a população das novas classes sociais, que surgiram a partir da modernização do Brasil, tiveram um maior poder de aquisição de bens, contudo, o crédito pessoal ainda era inexpressivo, tanto pela falta de interesses das instituições bancárias em ceder capital sem a garantia de retorno, como pela própria cultura da população, onde estes guardavam valores, pois não dispunham de renda imediata.

Com o passar dos anos e a instauração de um governo tido para muitos como ditatorial em sua segunda fase, o governo de Getúlio começa a mostrar sinais de enfraquecimento tanto pela feroz oposição por parte do congresso nacional, a rejeição da classe empresarial motivada por suas medidas sociais e estatais, além da acusação que seria o mandante do atentado contra o jornalista Carlos Lacerda, à época um dos seus principais opositores, além de pedidos de renúncia feita por seus opositores, acontecimentos esses que culminam no suicídio do presidente em seu gabinete em 24 de agosto de 1954.

Na verdade, foi hostilizado pela imprensa e recebido pelo povo com imenso

carinho. Mesmo após sua eleição, a imprensa não deixou de fazer uma oposição acirrada, estimulando a sua derrubada aliada à oposição golpista, representada pela figura da UDN, que defendia abertamente um golpe preventivo. Qualquer semelhança com o atual momento não é mera coincidência!

O término da carta Getúlio mostra o sentimento de uma época que, diante dos últimos acontecimentos na nossa sociedade, permanece atual: “Quando vos humilharem, sentireis minha alma sofrendo ao vosso lado. Quando a fome bater à vossa porta, sentirei sem vosso peito a energia para a luta por vós e vossos filhos. Quando vos vilipendiarem, sentireis no pensamento a força para a reação. [...] Lutei contra a espoliação do Brasil. Lutei contra a espoliação do povo. Tenho lutado de peito aberto. O ódio, as infâmias, a calúnia não abateram meu ânimo. Eu vos dei a minha vida. Agora vos ofereço a minha morte. Nada receio. Serenamente dou o primeiro passo no caminho da eternidade e saio da vida para

entrar na História”. (FILHO, 2013, v. 22, p, 860)

Segundo Carlos Eduardo Sarmento (2002), os governos que sucederam Vargas, também se pautaram em uma agenda voltada ao crescimento econômico por meio interno, a exemplo temos o governo de Juscelino Kubitschek (JK) e o seu famoso plano de metas, o qual prometia cinquenta anos de progresso em cinco anos de realizações. Ao final do seu mandato o governo de JK havia alcançado muitas das metas estabelecidas em seu plano, seja pela eficácia das medidas adotadas como pela sintonia entre os setores beneficiados por tais.

Sendo uma das diretrizes do crescimento econômico nacional na época, a consolidação da indústria automobilística nacional com consequente aumento do número de rodovias pelo país e um processo de interiorização planejada com a construção da nova capital do Brasil, Brasília, localizada na região Centro-oeste.

As medidas tomadas por JK foram muito bem aceitas pela população, classe empresarial e militar. O aumento dos gastos públicos para a construção de obras previstas no Plano de Metas, concessão de aumentos salarias para o funcionalismo e o alargamento das linhas de crédito dos bancos públicos geraram uma sensação de maior poderio econômico na população que passou a investir em itens até então tidos como inacessíveis, como geladeiras, televisores, carro próprio, enceradeiras, vitrolas. O Brasil passou a viver o estilo americano no terceiro mundo, regado ao som de Roberto e Erasmo Carlos, Vandré e a famosa Bossa Nova.

JK autorizaria um aumento de 30% para o salário mínimo em janeiro de 1959 e, pouco depois, concederia novos subsídios aos cafeicultores e à importação de maquinaria para a indústria de base. Afrontando abertamente a diretriz do ministro da Fazenda, o presidente do Banco do Brasil, Sebastião Pais de Almeida, se recusaria a cumprir a orientação de austeridade creditícia e abriria novas linhas de empréstimos para o setor industrial. Ficava claro que, entre a necessidade do ajuste macroeconômico e a aposta no desenvolvimento, o governo Kubitschek assumia a opção de implementar a matriz desenvolvimentista, ainda que os indicadores econômicos apontassem para um progressivo desequilíbrio dos pilares da economia. (SARMENTO, 2002)

Os anos áureos do período JK causou um grande problema de ordem macroeconômica. Juscelino deixou a seus sucessores uma dívida externa significativa, além de uma inflação anual na casa de 23% enquanto a economia crescia em torno de 8,2% ao ano.(SARMENTO, 2002)

O governo Kubitschek assumia a opção de implementar a matriz desenvolvimentista, ainda que os indicadores econômicos apontassem para um progressivo desequilíbrio dos pilares da economia. Vencia a concepção de matriz estruturalista, segundo a qual os sinais de desequilíbrio identificados na economia eram inerentes ao processo de desenvolvimento e seriam corrigidos progressivamente, à medida que a economia brasileira se modernizasse, dinamizasse e diversificasse. (SARMENTO, 2002)

Os sucessores de JK, Jânio Quadros, que renunciara em agosto de 1961, e seu vice João Goulart deposto em 1964 pelo Golpe Militar, por um breve período de tempo, tentaram aproveitar a onda populista de seu antecessor, porém sem êxito devido a grave recessão que o país ameaçava entrar. (SARMENTO, 2002)

Com a ascensão do governo militar ao poder em 1964, o Brasil passa por uma severa restruturação na forma como a economia era tratada até então. Para Jorge Caldeira (2017, p 686.) “administração” acima da “política” do novo regime, comandada por “técnicos”. Nessa nova forma de administração as ações econômicas seriam pautadas de acordo com os dados da inflação, soma- se a isso forte estatização, aumentando a figura do governo na economia e consequentemente diminuindo a presença do setor privado.

Criaram-se fundos compulsórios sobre o trabalho (FGTS) que eram administrados pelo governo, e também o Instituto Nacional da Previdência Social, para onde se transfere compulsoriamente todos os ativos do setor previdenciário para a administração da esfera federal, uma importante reestruturação no setor financeiro com a criação do Banco Central e leis que organizavam o sistema financeiro nacional, na qual o governo por meio de seus instrumentos de regulação pode captar recursos de poupanças para cobrir seus déficits. Na medida em que a economia da gestão Castelo Branco cresce abaixo da média do PIB os técnicos do governo elegem o salário como elemento inflacionário e, por conseguinte, decretam seu reajuste em percentuais abaixo da inflação anual.

Com esse alerta se entende melhor um duplo prejuízo no setor privado. Do lado do capital no setor privado, os resultados foram inauditos. Durante a gestão de Castelo Branco, a indústria cresceu menos que a média do PIB brasileiro, algo que era constante apenas até o final da década de 1870 e depois ocorrera apenas com a recessão de Joaquim Murtinho (o ídolo de Eugênio Gudin). Do lado do trabalho, as coisas foram ainda piores. O governo federal aproveitou seu peculiar modo de ver os salários como elemento inflacionário para estatizar algo que antes era parte do jogo econômico do mercado: transformou reajustes salariais em norma governamental, decretando reajustes abaixo da inflação, algo só possível num país com sindicatos oficiais e uma lei que proibia greves. (CALDEIRA, 2017,p.689)

No ano de 1966 acorreu uma grande mudança do cenário político nacional, a capacidade de eleger seus governantes é retirada do eleitor e repassada para o Chefe do Executivo Nacional, agora este detinha o poder de nomear tanto os prefeitos como os governadores além de poder extinguir os partidos políticos, através do ato institucional nº 2 (AI-II), uma das justificativas para tais medidas é que a restrição do balanço de pagamentos era uma restrição para o crescimento e tais atos estariam alinhados a uma série de objetivos externos tais como politicas de incentivos à exportação, abertura para o capital estrangeiro, alinhando o sistema financeiro nacional cada vez mais com o norte-americano, porém tais objetivos não chegaram a ser concluídos, ficando o governo Castelo Branco dentro da média de exportação na casa de 1,2 bilhão de dólares, bem abaixo do recorde de 1951(Caldeira,2017, p.690).

Entre os anos de 1967 e 1973 a politica econômica passa a ser conduzida por Antônio Delfim Netto, que passa a ter um olhar mais crítico á setores de produção industrial, modificando alguns pontos que para ele travavam a economia, tais medidas começam a mostrar eficácia e ao fim de seu comando da pasta as exportações brasileiras alcançavam a marca de 6,2 bilhões de dólares ao ano .

O café, pela primeira vez desde a Independência, deixava de ser o principal produto de exportação – e, pela primeira vez desde a proclamação da República, deixava de ser a fonte maior da expansão do mercado interno, ordenando as trocas com o exterior. A indústria aparecia agora como um eventual novo passe para a criação de oportunidades num mercado mundial no qual o comércio crescia em proporção superior às economias locais, no qual empresas privadas atuando internacionalmente tomavam o lugar dos governos nacionais como centros dinâmicos de acumulação de riqueza (CALDEIRA, 2017, p.691)

Nesta época a abertura para o capital externo foi de suma importância para o sucesso do plano de recuperação econômico proposto por Delfim Netto, sendo essencial a participação do capital estrangeiro de modo que para Marcos Cordeiro Pires (2002, p. 110) “a condição essencial para o funcionamento do (novo) modelo era que as exportações deveriam crescer num ritmo mais rápido que as importações”.

As medidas tomadas começaram a surtir efeito e elevaram o Brasil ao patamar de país emergente registrando as maiores taxas de crescimento de todo o século XX entre os anos de 1970 e 1980, período mais tarde conhecido como milagre econômico brasileiro, contudo os fatores sociais tiveram crescimento inversamente proporcional aos níveis da economia, índices de pobreza, desigualdade social, concentração de renda e miséria elevaram-se no período. Para Caldeira (2017) a utilização de mão de obra desqualificada e barata, favorecimento de algumas empresas e as crises internacionais como a do petróleo em 1973 levaram o país a recorrer empréstimos para o fundo monetário internacional (FMI) e ao Banco Internacional para Reconstrução e Desenvolvimento (BIRD), aonde as condições e imposições viriam a ter um efeito devastador na economia do país gerando alta inflação, queda do PIB e redução dos salários.

Com a redemocratização do país em 1985, os novos governantes teriam que lidar com uma desestabilização econômica que vinha desde a época de Vargas endossada com o período militar. O primeiro presidente desse novo período, Tancredo Neves, faleceu precocemente assumindo seu vice José Sarney com a missão de governar o país e retomar o caminho do desenvolvimento econômico. Para Côrtes (2010, p. 47) “Sarney havia chegado ao mais alto cargo do executivo de maneira inesperada onde se fazia a passagem de um longo regime autoritário para uma democracia recém-fundada.” Somado a isso o novo presidente deveria presidir uma máquina administrativa da qual não tinha participado da nomeação de seus membros.

Para Octavio Henrique Dias Côrtes (2010, p. 49), as perspectivas econômicas não eram as melhores uma vez que os juros da dívida externa consumia boa parte dos recursos da nação, as exportações começavam a dar sinais de recuperação com o fim da recessão mundial, as atividades produtivas do país começavam lentamente uma tímida recuperação embora muito afetadas pela queda do PIB nos últimos anos, explode os ideais de liberdade de expressão censuradas na época da ditadura, o que amplificava a insatisfação popular pela falta de postos de trabalho, ao legislativo e o judiciário restavam se adaptar a nova realidade democrática do país.

A equipe econômica do novo presidente passou a adotar projetos que buscavam retomar o crescimento e conter a inflação, chamadas de planos. Surgiram cinco desses ao longo do governo, em sua maioria no primeiro ano: Cruzado (1986), Cruzadinho (1986), Cruzado II (1986), Bresser (1987) e Verão (1989), contando com politicas de congelamento de preços e decretação da moratória, porém nenhum promoveu o esperado desenvolvimento e retomada do crescimento.(PINTO [s.d])

Uma nova moeda surgiu, o Cruzado Novo, mas as medidas não foram suficientes para a estabilidade econômica, já que não houve mudanças estruturais na economia, e em março de 1990 a inflação alcançou o recorde 84,23% ao mês e um índice acumulado nos doze meses anteriores de 4.853,90%. (PINTO, [s.d])

O ano de 1989 chegara, e com ele a euforia da primeira eleição direta multipartidária após o fim do regime militar. Nos campos políticos como representante da esquerda tinha Lula da Silva e da direita Ulysses Guimarães, porém quem garantiu o posto de presidente da república foi o então governador do estado de Alagoas, Fernando Collor de Mello, que representava uma figura de um Brasil novo tão sonhada pelos brasileiros após o fim do regime militar. A figura de uma imagem atlética, moderna além de fama de combate a corrupção cativaram o eleitorado de sua base politica. (BEZERRA, 2018)

Ao chegar à presidência Collor tratou de pôr em prática suas medidas econômicas. Diferentemente do seu discurso de campanha pregava que um dos pilares para a recuperação da economia passaria pelo combate à corrupção e a demissão de maus funcionários públicos. O anúncio do Plano Collor I causou espanto na população, pois retinha os valores de poupança de quem tivesse depósito acima de 50.000 cruzeiros novos. As medidas dos planos econômicos de Collor geraram expressiva queda do PIB, reajustes dos preços dos produtos que corroíam boa parte do salário da população, nessa época o crediário já não era mais uma opção viável devido às incertezas econômica que o país passava. (BEZERRA, 2018)

Os planos Collor 1 e 2 não conseguiram salvar a economia brasileira e tampouco conter a inflação. Alguns economistas afirmam que o Brasil quebrou, pois os créditos ficaram mais caros e difíceis de obter. Outros estudiosos apontam que foi apenas uma recessão muito profunda. Isso deixou vários pequenos empresários e investidores falidos, acarretando suicídio e morte de várias pessoas por enfarte. Em seguida, o desemprego aumentou substancialmente, a indústria nacional foi sucateada e algumas estatais foram vendidas abaixo do preço de mercado. Somente em São Paulo, no primeiro semestre de 1990, 170 mil postos de trabalho deixaram de existir. O PIB (Produto Interno Bruto) diminuiu de US$ 453 bilhões em 1989 para US$ 433 bilhões em 1990. Da mesma forma, houve desmonte das ferrovias e cortes de investimento em infraestrutura por parte do governo federal. (BEZERRA, 2018)

Envolvido em denúncias de esquemas de corrupção pelo próprio irmão, além dos péssimos resultados econômicos obtidos, a população vai às ruas exigindo o impeachment de Collor. Inflado por movimentos estudantis como os caras pintadas era visível à insatisfação com aquele que foi o primeiro presidente eleito pelo voto direto pós-regime militar. Sem controle de seu governo Collor de Mello sofre impeachment em 1992.

Posteriormente, Collor de Mello se veria envolvido e acusado de corrupção pelo seu próprio irmão, Pedro Collor de Mello. A população foi às ruas e exigiu o impeachment para o presidente. No entanto, antes que o processo fosse iniciado, Collor renunciou ao cargo em 29 de dezembro de 1992.(BEZERRA, Juliana, 2018, Toda Matéria)

Com o afastamento de Collor cabe a seu vice Itamar Franco assumir a presidência do país em um momento de total descrença nas instituições por parte da população, a economia quebrada com uma hiperinflação latente e o país imerso em uma grave crise social. Um dos primeiros passos de Franco foi uma reformulação no comando do Ministério da Fazenda, nomeando Fernando Henrique Cardoso (FHC) como ministro da pasta.

Rodeado de especialistas e com carta branca do presidente para promover as medidas necessárias Fernando Henrique inicia sua trajetória diante seu novo desafio. Com a missão de criar um plano econômico que estabilizasse a economia controlando assim a inflação, passava por esta nova etapa a criação de uma nova moeda e um novo indexador de valor chamado de URV (unidade real de valor).

O progresso obtido nos primeiros meses da gestão de Fernando Henrique Cardoso foi considerável em termos das metas do programa inicial que incluíam cortes profundos no orçamento federal para 1993, renegociação das dívidas de estados e municípios com o governo federal, reorganização do relacionamento contábil entre banco central Banco Central e o Tesouro Nacional e renegociação da dívida externa do governo com bancos estrangeiros. A inflação, porém, continuou a subir. (BACHA, 1995, p.5)

Os anos anteriores ao início do Plano Real foram marcados pela alta instabilidade econômica seguida pelo aumento da inflação e reajuste, quase que diário, no preço dos produtos, além de ausência de politicas sociais. Nesse contexto as instituições financeiras praticavam atos protecionistas não alterando a suas taxas de juros que permaneciam em patamares elevados, tornando o crédito pessoal desinteressante tanto para quem buscava obtê-lo, quanto para a própria instituição que lucrava muito mais com as especulações em torno da inflação. Devido às dificuldades da época era quase que inimaginável a compra de supérfluos, a poupança passava longe de ser uma prioridade. Por consequência a economia do país se encontrava enfraquecida, fato que a partir da entrada em vigor do plano real teve uma grande reviravolta. (PORTO, 2014)

3.1. O REAL COMO FATOR DE ESTABILIZAÇÃO ECONÔMICA E GERADOR DE CRÉDITO

A situação em que o Brasil se encontrava era extremamente difícil: remarcação, quase que diária, dos preços dos produtos, altas taxas de juros, falência de estabelecimentos comerciais de variados portes, uma hiperinflação que corroía o salário dos brasileiros e a constante troca de moedas, esse cenário que aguardava FHC e sua recém-formada equipe econômica. (BACHA, 1995)

Vale ressaltar que, até então, as operações de crédito eram inexpressivas. Com a implantação do Real e a estabilização da economia no país os bancos perderiam uma das suas maiores fontes de receita que, a este momento, estava representado pelas transferências inflacionárias ou float que estava relacionada pela perda do valor real dos depósitos a vista e/ou pela correção dos depósitos bancários abaixo da inflação. Ricardo Pereira Sales (2002, P. 46.). “Considera que, nos anos 1990, a receita inflacionária dos bancos cresceu para cerca de 4% do PIB, voltando a reduzir para 2% do PIB, em 1994, para então ser reduzida a valores inexpressivos em 1995”.

Lançado em 1994 o Plano Real foi caracterizado segundo Tiago Reis (2018) por ser implantado em diferentes etapas. A primeira delas intitulada Programa de Ação Imediata (PAI), consistia, no ajuste fiscal da economia, equilibrando as contas públicas através de contenção de gastos, o que não foi feito nos planos anteriores, também se fez necessário um plano de privatizações como forma de alcançar um superávit primário. (PORTO, 2014)

A segunda etapa do Plano Real foi à implementação da Unidade Real de Valor (URV). Tal medida buscava implantar uma unidade monetária que tivesse possibilidade de desindexar a economia, tratava-se de uma moeda atrelada à cotação do dólar comercial do dia anterior, com essa unidade de base seria possível manter a referência dos preços, nesta etapa o preço dos produtos seria marcado em URV, porém ao serem efetivamente pagos seria convertido pela moeda circulante a época, Cruzeiro Real.

Em sua última etapa, o Plano Real lança ao mercado uma nova moeda circulante, chamada apenas de Real, moeda essa equiparada ao dólar. O fato do sucesso do novo plano econômico não se deu apenas pelo lançamento de uma nova moeda, fato que foi tentado sem sucesso por governos anteriores, mas pelas várias medidas que fomentaram o plano, tais como as privatizações e medidas de equilíbrio fiscal o que foi fundamental para reduzir os gastos do governo, desindexação da economia e a abertura econômica com a redução de impostos de importação evitando assim o desabastecimento e a consequente subida dos preços dos produtos nacionais bem como um incentivo a modernização da produção nacional uma vez que agora estes contavam com a concorrência dos produtos estrangeiros.

Em pouco tempo constatou-se o sucesso do Plano Real, uma vez que seu principal objetivo que seria conter a inflação foi obtido com êxito, caindo os níveis de 46,58% para 6,08% em pouco mais de três meses, devolvendo o poder de compra dos brasileiros devido à queda da taxa de juros, aumentando assim o crédito oferecido aos consumidores.

Quanto ao crédito, acreditavam que ele aumentaria porque assim o bancos compensariam a perda de receita inflacionária. Esclarecem que uma das formas encontradas pelo sistema bancário para compensar a perda da receita inflacionária, antes de fechar agências e efetuar os ajustes que se faziam necessários no modelo operacional, foi expandir as operações de crédito, lastreadas pelo crescimento abrupto dos depósitos bancários trazidos com o Plano Real. Os depósitos à vista, por exemplo, mostraram crescimento de 165,4% nos seis primeiros meses do Plano Real, e os depósitos a prazo, crescimento de quase 40% para o mesmo período (BARROS et alii, 1997, p. 4 apud SOARES, 2002, P.46 ).

Com a redução significante da inflação os bancos sofreram uma profunda mudança. Com a intenção de compensar as perdas devido o fim das transferências inflacionárias e o cenário de otimismo devido à estabilização dos preços e melhor previsibilidade acerca do comportamento da economia, aumentou a oferta por crédito. Contudo esse cenário de otimismo logo se transformou em um cenário mais contido devido ao crescimento das taxas de inadimplência, levando o sistema financeiro passar por algumas dificuldades o que forçou o governo a adotar medidas que combatesse a inadimplência e fortalecesse o sistema financeiro nacional, uma delas foi o Programa de Estimulo à Reestruturação e ao Fortalecimento do Sistema Financeiro (Proer).

O crédito às pessoas físicas, antes do Real (de 1989 a junho de 1994), apresentou uma participação constante no crédito total, em torno de 2%. Após o Real, a participação saltou para próximo de 8% e permaneceu nesse nível até o fim de 1998. A partir de 1999, outro salto: o crédito às pessoas físicas atingiu 15% do total. Assim, após 1994, a tendência era de crescimento. (SOARES, 2002, P.57)

O Plano Real não só reduziu a inflação e aumentou a oferta de crédito como foi de grande importância para a redução da desigualdade social, uma vez que o aumento constante dos preços dos produtos da cesta básica corroía o poder de aquisição da população afetando principalmente a população mais carente.

O sucesso do Plano Real foi expressivo de modo que conseguiu alçar o Ministro da Fazenda Fernando Henrique Cardoso ao posto de Presidente da República em 1994, pelo PSDB. Contudo o Plano Real foi posto a prova três vezes durante o Governo FHC devidos a três grandes crises internacionais o que causou uma fuga dos capitais estrangeiros aplicados no Brasil. No entanto o programa econômico instituído mostrou-se bem sucedido evitando perdas e retração na economia, mantendo-se níveis positivos.

Esses períodos de instabilidade internacional influenciaram o Brasil a tomar novas medidas para evitar a volta da inflação de da desvalorização do Real. Então, medidas políticas econômicas foram revistas e modificadas. Uma dessas mudanças foi o estabelecimento de metas de inflação por parte do Banco Central. Essa medida, elaborada em 1999 e vigente até hoje, estimula que a inflação não ultrapasse um teto pré-estabelecido. Além disso, houve também a aprovação, durante o próprio governo do FHC, em 2000, da Lei de Responsabilidade Fiscal, a LRF. Sendo que esta foi a primeira iniciativa legislativa que visa impor limites para gastos da União.(REIS, 2018)

A melhoria nos salários da população, contenção da inflação, estabilização dos preços dos produtos e uma moeda à princípio pareada com o dólar despontou o fenômeno do consumismo. Neste cenário surgem as famosas lojas de um real, abastecidas principalmente por produtos “made in china”.

O Plano Real foi capaz de reduzir drasticamente a inflação brasileira que assolava a população há anos. Além disso, foi responsável pelo aumento do poder de compra do brasileiro e pela redução da pobreza no Brasil. (REIS,2018).

O sucessor de FHC, foi Luís Inácio Lula da Silva do Partido dos Trabalhadores –PT que, de certo modo, manteve as politicas econômicas adotadas por FHC gerando assim índices econômicos positivos, segundo Marcelo Curado (2011, p.102) “Durante a gestão do presidente Lula a economia brasileira foi marcada por um processo de crescimento do produto com estabilidade de preços e avanços significativos na distribuição da renda e redução da miséria”.

3.2. CRÉDITO CONSIGNADO

Com a retomada do crescimento econômico no país, as instituições financeiras tiveram que se reinventar, outrora não contava mais com as receitas oriundas da especulação financeira em torno da hiperinflação, achando no crédito consignado uma alternativa de gerar lucro, sendo este de acordo com Paulo César Fulgêncio (2007,p.176) “uma modalidade de empréstimo pessoal disponível para servidores públicos, aposentados e pensionistas do INSS e funcionários de empresas privadas, através de convênio entre a fonte pagadora e a instituição financeira”.

A Lei 10.820 de 17 de dezembro de 2003 trouxe a possibilidade de ampliar o crédito consignado, o que já era oferecido a servidores do setor público (art. 45 da Lei 8.112. de 22 de dezembro de 1990), agora à empregados regidos pela CLT e beneficiários do INSS. Uma vez o desconto sendo feito diretamente em folha reduz-se o risco de inadimplência e por consequência os juros.

A regulamentação de empréstimo consignado de dezembro de 2003 propiciou, assim, a oferta do empréstimo consignado aos trabalhadores regidos pela Consolidação das Leis do Trabalho (CLT) de um produto bancário já disponível aos servidores públicos (art. 45 da Lei *.112, de 22 de dezembro de 1990). Essa lei também permitiu acesso a esse tipo de crédito aos aposentados e pensionistas do INSS, após elaboração de normas desse órgão. (Relatório de Economia Bancária e Crédito, 2005, p. 70)

Em seu art. 1º o texto da Lei 10.820/2003, caracteriza que a relação de emprego regida pela CLT autoriza a concessão de empréstimo consignado, ou seja, toda pessoa física que preste serviço de natureza não eventual e subordinada, mediante recebimento de salário é considerado apto para a concessão de empréstimo consignado, a depender da política de crédito da instituição financeira. Ressalta-se que o texto do artigo primeiro da Lei 10.820/2003, faz menção apenas aos empregados regidos pela CLT, deixando de fora diferentes relações de emprego como avulsos e a autônomos.

Art. 1o caput. Os empregados regidos pela Consolidação das Leis do Trabalho - CLT, aprovada pelo Decreto-Lei nº 5.452, de 1º de maio de 1943, poderão autorizar, de forma irrevogável e irretratável, o desconto em folha de pagamento ou na sua remuneração disponível dos valores referentes ao pagamento de empréstimos, financiamentos, cartões de crédito e operações de arrendamento mercantil concedidos por instituições financeiras e sociedades de arrendamento mercantil, quando previsto nos respectivos contratos.

Como a lei regulamentadora de empréstimos consignados data do ano de 2003 e a Consolidação das Leis Trabalhistas sofreu uma profunda reformulação no ano de 2017, alguns pontos causam divergências entre as leis.

O texto da Lei 10.820/03 deixa explícito em seu art. 1º, § 1º que o limite total a ser reservado para o abatimento de parcelas de empréstimos consignados não supere o valor de 35% do salário bruto do tomador, sendo que dos trinta e cinco por cento cinco por cento deve ser destinado a amortização de despesas contraídas por meio de cartão de crédito consignado, esse limite legal e chamado administrativamente de reserva de margem de crédito ou RMC

Art. 1º (...)§ 1o O desconto mencionado neste artigo também poderá incidir sobre verbas rescisórias devidas pelo empregador, se assim previsto no respectivo contrato de empréstimo, financiamento, cartão de crédito ou arrendamento mercantil, até o limite de 35% (trinta e cinco por cento), sendo 5% (cinco por cento) destinados exclusivamente para:(Lei 10.820/03)

O § 5º do art. 1º, possibilita que empregados regidos pela CLT possam oferecer até 10% do saldo de FGTS como garantia do empréstimo, e em casos de dispensa sem justa causa, pode o empregado oferecer até 100% do valor da multa pela dispensa, como forma de garantia pelo pagamento do crédito recebido.

Art. 1º (...)§ 5º Nas operações de crédito consignado de que trata este artigo, o empregado poderá oferecer em garantia, de forma irrevogável e irretratável:

I - até 10% (dez por cento) do saldo de sua conta vinculada no Fundo de Garantia do Tempo de Serviço – FGTS

II - até 100% (cem por cento) do valor da multa paga pelo empregador, em caso de despedida sem justa causa ou de despedida por culpa recíproca ou força maior, nos termos dos §§ 1º e 2º do art. 18 da Lei nº 8.036, de 11 de maio de 1990. (Lei 10.820/03).

Cabe ao empregador quando solicitado prestar as informações necessárias para a contratação do financiamento, tais como holerite, cópia do contrato de trabalho e outros definidos pela politica de crédito do agente bancário, devendo também o empregador de acordo com o art. 3º da Lei 10.820/03, efetuar todos os descontos autorizados pelo empregado, incluindo aqueles em verbas rescisórias e repassar a instituição financeira, informando no contracheque do empregado de forma discriminada todos os débitos mensais decorrentes das operações de empréstimo consignado, cartão de crédito e os custos das referidas operações.

3.3. CRÉDITO CONSIGNADO PARA APOSENTADOS E PENSIONISTAS DO INSS

Outra inovação importante trago pela Lei 10.820/03 foi à extensão do crédito consignado à aposentados e pensionistas do INSS, desde que seguidos algumas normas estabelecidas pelo órgão federal.

Art. 6º Os titulares de benefícios de aposentadoria e pensão do Regime Geral de Previdência Social poderão autorizar o Instituto Nacional do Seguro Social - INSS a proceder aos descontos referidos no art. 1o e autorizar, de forma irrevogável e irretratável, que a instituição financeira na qual recebam seus benefícios retenha, para fins de amortização, valores referentes ao pagamento mensal de empréstimos, financiamentos, cartões de crédito e operações de arrendamento mercantil por ela concedidos, quando previstos em contrato, nas condições estabelecidas em regulamento, observadas as normas editadas pelo INSS. (Lei 10.820/03)

Segundo o INSS em sua Instrução Normativa de número 28 de 16 de maio de 2008, o benefício do crédito consignado está disponível somente para aposentadorias de qualquer espécie e pensões por morte, não aplicando este produto bancário a benefícios como: renda mensal vitalícia por invalidez ou idade, pensão mensal vitalícia do seringueiro, pensão alimentícia e o Beneficio de Prestação Continuada-BPC.

A priori, segundo o relatório de economia bancária e crédito do Banco Central (2005,p.72) houve uma grande discussão jurídica acerca da retenção de proventos para pagamentos de empréstimos consignados e o preceito da impenhorabilidade de salários e proventos de aposentadorias e pensões, uma vez que uma interpretação generalizada de juízes de instâncias inferiores considerava o salário como verba alimentar, tal discussão chegou ao pleito do STJ que, por unanimidade, reconheceu a legalidade do instrumento utilizado pelos bancos e financeiras, autorizando o desconto diretamente da folha pagamento, desde que obedecida o limite estabelecido legalmente.

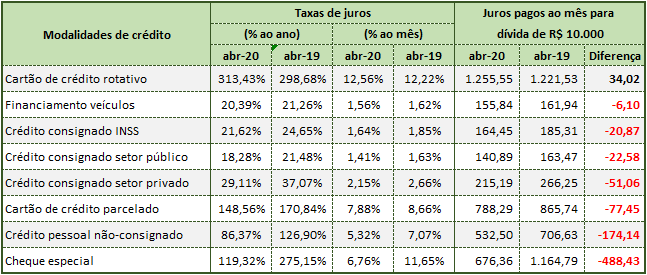

O sucesso do empréstimo consignado entre aposentados e pensionistas do INSS se dá principalmente devido a taxa de juros oferecida por este ser bem inferior as taxas praticadas por outras modalidades de empréstimos, o fato do pagamento da parcela ser vinculada ao desconto direto na fonte reduz a possibilidade de inadimplência dos tomadores e, por consequência, reduz os juros da operação segundo o relatório de economia bancária e crédito do Banco Central (2005). A título exemplificativo tem abaixo, um gráfico anual que compara as taxas de juros das principais modalidades de crédito praticadas pelas instituições bancárias no Brasil.

TABELA 01 – COMPARATIVO TAXA DE JUROS MODALIDADES DE CRÉDITO EM 2019/2020

De acordo com a tabela 01, quando comparado as taxas de juros correspondentes ao mês de abril de 2020 dos principais produtos de crédito das instituições bancárias, descobre-se quão atrativo o crédito consignado para aposentados e pensionista do INSS se tornou. Ao analisar as taxas de juros do crédito consignado para beneficiários do INSS e o crédito pessoal não consignado durante o mês de abril de 2020 chega-se a diferença de 64,75% no percentual de juros ao mês entre um produto e outro.

Segundo dados do INSS (2020) o número de contratos de empréstimos consignados para aposentados e pensionistas ativos no Brasil chegaram à marca de 34,2 milhões em março de 2020, fruto da boa aceitabilidade do produto financeiro junto ao seu público alvo.

As particularidades deste tipo de operação financeira que por lei devem ser estabelecidas pelo INSS estão majoritariamente contidas na Instrução Normativa (IN) número 28 de 16 de Maio de 2008 do órgão federal. Segundo o art.1º, §2º da mesma IN, considera a vedação ao desbloqueio do beneficio para a realização de operações de empréstimo consignado antes do prazo de 90 dias, contados a partir do despacho do benefício.

Outra exitosa intervenção do INSS está disciplinada no art.1º, §2º da IN 28, que em seu texto estabelece parâmetros e prazos para que as instituições financeiras e sociedades de arrendamento mercantil que mantenham convênios com o órgão devem seguir na questão do marketing ativo, propaganda e oferecimento de seus produtos, na tentativa de que estes celebrem contratos de financiamentos com consignação em folha, tal intervenção representa um aceno ao princípio da vulnerabilidade do consumidor.

Art. 1º O desconto no valor da aposentadoria e pensão por morte pagas pela Previdência Social das parcelas referentes ao pagamento de empréstimo pessoal e cartão de crédito, concedidos por instituições financeiras, obedecerão ao disposto nesta Instrução Normativa

§ 3º Fica expressamente vedado às instituições financeiras e sociedades de arrendamento mercantil que mantenham Convênios e/ou Acordos de Cooperação Técnica com o INSS, diretamente ou por meio de interposta pessoa, física ou jurídica, qualquer atividade de marketing ativo, oferta comercial, proposta, publicidade direcionada a beneficiário específico ou qualquer tipo de atividade tendente a convencer o beneficiário do INSS a celebrar contratos de empréstimo pessoal e cartão de crédito, com pagamento mediante consignação em benefício, antes do decurso de 180 (cento e oitenta) dias contatos a partir da respectiva DDB (fonte: INSTRUÇÃO NORMATIVA INSS/PRES Nº 28, DE 16 DE MAIO DE 2008. GRIFO NOSSO)

Vale salientar que na forma da Instrução Normativa nº 28 do INSS, o pedido de desbloqueio deve ser feito por meio de telefone via central 135, pelo site ou aplicativo Meu INSS passado o prazo de 90 dias após a implantação do beneficio, o representante legal (tutor ou curador) pode autorizar o desconto no beneficio elegível do seu representado mediante autorização legal, porém quem detenha somente a procuração do titular do beneficio não está apto a autorizar os descontos, contudo o bloqueio do benefício para empréstimo consignado pode ser feito a qualquer momento pelas centrais remotas ou automaticamente quando transferido o benefício de uma Agência da Previdência Social (APS) para outra, só podendo ser realizado o pedido de desbloqueio após 60 dias da transferência.

A margem de crédito de 35% do qual e essencial para a concessão do beneficio deve ser calculada deduzindo do valor integral do beneficio, contribuições devidas pelo segurado ao INSS, pagamento de benefícios além do devido, imposto de renda retido na fonte e pensão alimentícia fixada por decisão judicial, acordo homologado pelo Ministério Público ou Defensoria Pública ou por escritura pública nos casos onde se admita, sendo que o numero máximo de empréstimo consignado por beneficiário não pode exceder a nove contratos ativos, mesmo que ainda se tenha margem para a concessão de um novo consignado.

Art. 12. A identificação do limite de 35% (trinta e cinco por cento) de que trata o § 1º do art. 3º dar-se-á após a dedução das seguintes consignações obrigatórias:

I - contribuições devidas pelo segurado à Previdência Social;

II - pagamento de benefícios além do devido;

III - imposto de renda retido na fonte; e

IV - pensão alimentícia fixada por: a) decisão judicial; b) acordo homologado pela Defensoria Pública ou Ministério Público; ou c) estabelecida em escritura pública nos casos em que legalmente admitida. (Instrução Normativa INSS/PRES Nº 28, de 16 de maio de 2008)

Com a pandemia mundial causada pelo Corona Vírus foi aprovado pelo Senado Federal o decreto que considerava o país em estado de calamidade pública (PROJETO DE DECRETO LEGISLATIVO 88/20), a economia brasileira vem sentindo profundo impactos, diante de tal situação algumas medidas econômicas estão sendo tomadas entre elas algumas que resultam diretamente na oferta de crédito consignado. A primeira delas foi à redução do teto da taxa de juros ao mês de 2,08% para 1,80% na modalidade crédito consignado e de 3% para 2,70% na modalidade cartão de crédito consignado, a ampliação do número máximo de parcelas de 72 prestações mensais e sucessivas para 84, e na data de 18 de junho de 2020 foi aprovada pelo Senado Federal o PL 1328/2020 que trata sobre a alteração da Lei 10.820/2003, suspendendo temporariamente o pagamento das prestações de crédito consignado sem prejuízo para os contratantes, como a ocorrência de juros e inscrição em órgãos de proteção ao crédito, o texto agora segue para a câmara dos deputados.

Altera-se a Lei n 10.820, de 17 de dezembro de 2003, que dispõe sobre a autorização para desconto de prestações em folha de pagamento, com suspensão temporária de pagamentos das prestações das operações de créditos consignados em benefícios previdenciários, enquanto persistir à emergência de saúde pública de importância nacional em decorrência da Infecção Humana pelo coronavírus (COVID19) (Ementa do PL1328/2020)

Desde que obedecidos os limites legais a concessão tanto do empréstimo pessoal quanto do cartão de crédito consignado fica a critério da instituição financeira, sendo que valores e outras condições relacionadas à operação são de livre negociação entre as partes, segundo a IN 28 do INSS, quando o pagamento do benefício for feito na modalidade cartão magnético, o valor emprestado deverá ser creditado preferencialmente na conta onde o beneficiário recebe seu pagamento, não podendo ser creditado em conta de titularidade de terceiros.

A operação de empréstimo pessoal consignado e Reserva de Margem de Cartão de Crédito (RMC) são operações distintas e independentes, portanto exigem contratos específicos, sendo caracterizada prática lesiva ao direito do consumidor e combatida pelos Tribunais de Justiça.

CONSUMIDOR. APELAÇÃO CÍVEL. DESCONTO INDEVIDO EM BENEFÍCIO ASSISTENCIAL. CARTÃO DE CRÉDITO NÃO REQUERIDO PELO CONSUMIDOR. RESERVA DE MARGEM CONSIGNÁVEL. FALTA DE PROVA DA TESE RÉ/RECURSAL. APELO IMPROVIDO. SENTENÇA MANTIDA. 1. Cuidam os presentes autos de apelação cível interposta pelo Banco BMG S/A, contra sentença oriunda do Juízo da 2ª Vara Cível da Comarca de Sobral/CE, que decidiu pela procedência da ação declaratória c/c indenizatória manejada pela autora/recorrida para anular o contrato de empréstimo consignado objeto da demanda, bem como condenar o recorrente ao pagamento de danos morais no valor de R$ 10.000,00 (dez mil reais), com juros moratórios de 1% ao mês, a contar do evento lesivo (fls. 143/148). 2. Não se está aqui diante do caso comum de empréstimo fraudulento. Vê-se que desde a contestação a parte ré/apelante chama a atenção para o fato de que não ocorreu desconto indevido. 3. Infelizmente, a sentença guerreada não enfrenta devidamente a questão. O banco afirma não houve desconto e que o contrato não chegou a se realizar. 4. Contudo, o que se vê é um desconto camuflado atrelado a emissão de um cartão de crédito não aprovado pela parte autora/recorrente como se vê à fl. 12. Ou seja, a própria autora/apelada traz documento comprovando que houve reserva de margem. 5. AÇÃO CIVIL PÚBLICA. APELAÇÃO CÍVEL. EMPRÉSTIMO CONSIGNADO EM FOLHA DE PAGAMENTO MODALIDADE CARTÃO DE CRÉDITO. PRODUTO DISTINTO DO ADQUIRIDO PELO CONSUMIDOR. INDUÇÃO A ERRO. AUSÊNCIA DO DEVER DE INFORMAÇÃO. JUROS ABUSIVOS. APELAÇÃO NÃO PROVIDA. (TJMA - APL: 0073352012 MA 0000187-86.2011.8.10.0060, Relator: ANTONIO GUERREIRO JÚNIOR, Data de Julgamento: 03/06/2014, SEGUNDA CÂMARA CÍVEL, Data de Publicação: 04/06/2014.) 6. Registre-se, ainda, que cabia a instituição financeira provar que não efetuou, sendo que esta limitou-se a trazer imagem de suposto aplicativo acessado pela internet ilegível, não podendo ser utilizado como prova. Não há dúvida que se desatendeu ao comando imposto pelo inciso II, do art. 373 do CPC/15. 7. Apelação conhecida, mas improvida. ACÓRDÃO: Vistos, relatados e discutidos estes autos, acorda a 2ª Câmara Direito Privado do Tribunal de Justiça do Estado do Ceará, por unanimidade, em conhecer do recurso interposto, mas para negar-lhe provimento, nos termos do voto do relator. Fortaleza, 19 de junho de 2019. FRANCISCO DARIVAL BESERRA PRIMO Presidente do Órgão Julgador DESEMBARGADOR CARLOS ALBERTO MENDES FORTE Relator

(TJ-CE - APL: 00034202820188060167 CE 0003420-28.2018.8.06.0167, Relator: CARLOS ALBERTO MENDES FORTE, Data de Julgamento: 19/06/2019, 2ª Câmara Direito Privado, Data de Publicação: 19/06/2019)

De acordo com os dados do ranking de reclamações do Banco Central do Brasil, relacionado ao primeiro trimestre de 2020, (disponível em: https://www.bcb.gov.br/estabilidadefinanceira/rankingreclamacoes) uma das principais reclamações dos clientes para com as instituições financeiras, encontra-se na oferta ou prestação de informação a respeito de produtos e serviços bancários, entre eles os relacionados a empréstimo consignado o que levou o INSS a editar o §2º, do art. 1º da IN 28, em uma tentativa de resguardar seus beneficiários, outra queixa recorrente seria a sucessão de descontos não autorizados pelo tomador de crédito ou estranhos aqueles contidos no contrato de financiamento, para isso o Governo Federal criou a plataforma consumidor.gov.br um serviço online que conecta o usuário do serviço diretamente com a empresa, devendo esta analisar e responder a solicitação no prazo máximo de 10 dias, sendo tal ferramenta um meio de composição entre as partes com intuito de evitar o desgaste de um processo judicial, não sendo a plataforma substituta dos órgãos de defesa do consumidor, somente mais um instrumento de defesa do consumidor que se sentir lesado.

Desta forma a instituição financeira que receber a solicitação do beneficiário para cancelamento de cartão de crédito, deve fazê-lo imediatamente, conforme o que disciplina o §7º, do art. 3º da IN 28 do INSS, devendo a instituição financeira enviar o comando de exclusão da RMC, à Dataprev (sistema de informações do Governo), no prazo máximo de cinco dias úteis da data de liquidação do saldo devedor residual.

4. CÓDIGO DE DEFESA DO CONSUMIDOR APLICADO AS RELAÇÕES BANCÁRIAS

Elevada a direito fundamental com a Constituição Federal de 1988 o direito de proteção do consumidor virou lei federal, o que mais tarde viria a ser conhecido como Código de Defesa do Consumidor (CDC), Bruno Miragem (2016, p.55) salienta que “O Código de Defesa do Consumidor, consagrando um novo microssistema de direitos e deveres inerentes às relações de consumo, aproxima de modo mais efetivo suas proposições normativas dos fatos da vida que regula”.

O Código de Defesa do Consumidor, em seu artigo 2º §2º definiu como objeto de consumo, os serviços de natureza bancária, financeira e de crédito, o que causou descontentamento por parte das instituições financeiras, acarretando no ajuizamento por parte da Confederação Nacional das Instituições Financeiras (CONSIF), o pedido de reconhecimento de inconstitucionalidade (ADI 2591) do referido parágrafo, a votação foi encerrada no dia 7 de junho de 2006, onde o STF reconheceu que as relações de consumo de natureza bancária e financeira devem ser protegidas pelo CDC.

Vistos, relatados e discutidos estes autos, acordam os ministros do Supremo Tribunal Federal, em Sessão Plenária, sob a Presidência da Ministra Ellen Gracie, na conformidade da ata do julgamento e das notas taquigráficas, por maioria dos votos, julgar improcedente a ação direta (Acordão ADI 2591, Dj 07/06/2006)

Segundo, Bruno Miragem (2019, p. 93) “O reconhecimento de aplicação do CDC, nas hipóteses por ele definidas faz com que múltiplas relações bancárias se caracterizem como relação de consumo”, deste modo fazendo do CDC, uma fonte do direito bancário, estendendo a legislação consumerista nas atividades bancárias onde envolvam a presença de consumidor ou onde possa haver sua equiparação legal, obrigando o fornecedor (no caso as instituições bancárias) a responder pelo vicio dos produtos e todas as situações decorrentes da falha na prestação do produto.

A proteção do consumidor torna-se mais ampla quando se fala de matéria contratual em âmbito bancário, submetendo-se ao CDC aos contratos bancários, tais como financiamento, leasing, abertura de conta, refinanciamento e os demais produtos bancários, incidindo a norma de proteção consumerista quando houver violações, abusos ou excesso na oferta de publicidade de seus produtos, cobrança de dívidas, contratos de adesão, práticas abusivas e inscrição em banco de dados e cadastro de consumidores.

O próprio Código Civil Brasileiro contempla a possibilidade de aplicação do CDC no âmbito das relações bancárias, uma vez que este possibilita a aplicabilidade subsidiaria do CDC quando entre os polos da relação civil existir um civil e um empresário/comerciante.

São três os tipos de regulamentação: a aplicação pura do Código de 2002 para as relações puramente civis, a aplicação do Código de 2002 e das leis especiais comerciais nos casos de contratos entre comerciantes ou interempresários, e a aplicação prioritária do Código de Defesa do Consumidor, nas relações mistas entre um civil e um empresário, isto é, entre um consumidor e um fornecedor (GONÇALVES, 2017, p.14)

Sendo a aplicabilidade do Código de Defesa do Consumidor em âmbito bancária diversa, tanto na esfera contratual como também em matéria de responsabilidade civil, oriunda das falhas na prestação do serviço ou excesso na hora do cumprimento desses. Compete ao CMN e ao BANCEN, a promoção da defesa do consumidor em âmbito administrativo sempre observando o que está disposto no CDC.

Há, no tocante à proteção contratual do consumidor, a apreensão do conceito de matriz germânica de obrigação como processo, ocupando-se desse modo, não apenas a execução do contrato, mas, igualmente das fases pré e pós-contratuais (MIRAGEM, 2019, p.214)

A contratação de produtos bancários, entre elas, as operações de empréstimos consignados, se dá através de um contrato, Bruno Miragem (2019, p 311), define que para ser classificado como contrato bancário este deve conter dois elementos, ”Os critérios subjetivo (a presença do banco como parte no contrato) e objetivo (a função e crédito/intermediação monetária) para a definição de contrato bancário aplicam-se cumulativamente”, sendo o instrumento classificado como contrato aplica-se a ele todos os princípios contratuais entre eles o da vulnerabilidade do consumidor.

Apresentado como princípio do Código de Defesa do Consumidor, o incidente de vulnerabilidade e caracterizado por Bruno Miragem (2016, p.128) como, “a vulnerabilidade do consumidor constitui presunção legal absoluta, que informa se as normas do direito do consumidor devem ser aplicadas e como devem ser aplicadas”, ou seja, foi estabelecida a condição de vulnerabilidade do consumidor, uma vez que estes não possuem habilidades técnica, jurídicas e contábeis inerentes ao fornecedor na hora da obtenção do produto bancário.

4.1. VULNERABILIDADE DO CONSUMIDOR NAS RELAÇÕES BANCÁRIAS

O Código de Defesa do Consumidor em seu art. 4°, I, deixa claro que a função das políticas públicas de relações consumeristas visa proteger o consumidor, sua honra, saúde e bem estar, justificando a existência do CDC devido à vulnerabilidade atrelada a ele, devido ao desequilíbrio inerente a relação de consumo entre o consumidor e o fornecedor, para isso reconhece o princípio da vulnerabilidade do consumidor como base primordial na relação de consumo.

Art. 4º A Política Nacional das Relações de Consumo tem por objetivo o atendimento das necessidades dos consumidores, o respeito à sua dignidade, saúde e segurança, a proteção de seus interesses econômicos, a melhoria da sua qualidade de vida, bem como a transparência e harmonia das relações de consumo, atendidos os seguintes princípios:

I - reconhecimento da vulnerabilidade do consumidor no mercado de consumo; (LEI Nº 8.078, DE 11 DE SETEMBRO DE 1990.)

A vulnerabilidade do consumidor pode ser caracterizada como sendo uma fragilidade do consumidor em meio à relação jurídica em razão de determinadas condições ou qualidades ou a falta delas, de modo que para o legislador brasileiro, foi estabelecido que todo consumidor já ingressa na relação de consumo considerado vulnerável, devido estes estarem expostos as práticas comerciais do fornecedor (MIRAGEM, 2016)

Porém quando se leva o incidente de vulnerabilidade do consumidor a análise no caso concreto percebe-se que esta não pode ser aplicada igualmente a todos os consumidores e em todas as relações de consumo existentes, para isso a doutrina e a jurisprudência convencionaram em subdividir esse incidente em espécies como, vulnerabilidade técnica, vulnerabilidade jurídica, vulnerabilidade fática, vulnerabilidade informacional, vulnerabilidade política ou legislativa.

O reconhecimento de presunção absoluta da vulnerabilidade a todos os consumidores não significa, contudo, que os mesmos serão igualmente vulneráveis perante o fornecedor. A doutrina e a jurisprudência vêm distinguindo diversas espécies de vulnerabilidade. Entre nós,

é conhecida a lição de Claudia Lima Marques que distinguiu a vulnerabilidade em três grandes espécies: vulnerabilidade técnica; vulnerabilidade jurídica; e vulnerabilidade fática. E recentemente, identifica a autora gaúcha uma quarta espécie de vulnerabilidade, a vulnerabilidade informacional (MIRAGEM, 2016, p.129)

A vulnerabilidade técnica do consumidor nas palavras de Bruno Miragem (2019, p.323), “Se dá em face da hipótese da qual o consumidor não possui conhecimento especializado acerca do produto ou serviço que adquire ou utiliza”, nesta modalidade de vulnerabilidade, se exige o conhecimento específico em relação ao produto/serviço por parte do fornecedor.

A vulnerabilidade jurídica do consumidor acontece devido à presunção da falta de conhecimento dos deveres e direitos relativos à relação de consumo, assim como os possíveis desdobramentos jurídicos de tal, além da falta de domínio do homem médio em relação às matérias de ordem econômica e contábil. Contudo quando se tratar de operações envolvendo consumidor pessoa jurídica ou consumidor profissional se faz razoável exigir dele certo conhecimento a respeito à legislação aplicável em relação ao produto ou serviço adquirido. (MIRAGEM, 2016)

A vulnerabilidade fática do consumidor e uma espécie mais abrangente, abarcando diversas situações concretas de vulnerabilidade do consumidor, sendo a debilidade de ordem econômica a mais reconhecida nas demandas judiciais. A doutrina também cita um incidente de vulnerabilidade dupla quando no polo consumerista encontra-se criança ou idosos (devido seu baixo discernimento ou falta de percepção) o analfabeto ou o consumidor doente devido sua capacidade física.

Já a vulnerabilidade fática é espécie ampla, que abrange, genericamente, diversas situações concretas de reconhecimento da debilidade do consumidor. A mais comum, neste caso, é a

vulnerabilidade econômica do consumidor em relação ao fornecedor. No caso, a fraqueza do consumidor situa-se justamente na falta dos mesmos meios ou do mesmo porte econômico do consumidor (suponha-se um consumidor pessoa natural, não profissional, contratando com uma grande rede de supermercados, ou com uma empresa multinacional). Por outro lado, a vulnerabilidade fática também abrange situações específicas relativas a alguns consumidores. Assim é vulnerável faticamente, ou duplamente vulnerável, o consumidor-criança ou o consumidor-idoso, os quais podem ser, em razão de suas qualidades específicas (reduzido discernimento, falta de percepção), mais suscetíveis aos apelos dos fornecedores. Também neste caso, podemos indicar o consumidor-analfabeto, a quem faltará, certamente. A possibilidade de pleno acesso a informações sobre a relação de consumo que estabeleça. Ou o consumidor-doente, que apresenta espécie de vulnerabilidade fática especial em vista de sua situação de debilidade física (neste caso, considere-se a relação entre o paciente e o médico, a instituição hospitalar, ou ainda, o plano de saúde privado). (MIRAGEM, 2016, p.130)

Com a disseminação da tecnologia e a difusão de aplicativos de mensagens como WhatsApp, Telegram e Instagram e a utilização destes por parte da população mais suscetível a ser influenciada, gera um novo instrumento de proteção consumerista, chamada pela doutrina de vulnerabilidade informacional, onde o nível de interesse e confiança despertada pelo marketing do produto deixa o consumidor em posição de vulnerabilidade para atestar a veracidade das informações expostas.

A vulnerabilidade informacional, característica da atual sociedade, conhecida como sociedade da informação, em que o acesso às informações do produto, e a confiança despertada em razão da comunicação e da publicidade, colocam o consumidor em uma posição passiva e

sem condições, a priori, de atestar a veracidade dos dados, bem como suscetível aos apelos do marketing dos fornecedores. (MIRAGEM, 2016,p.130)

Quando se trata de relações bancárias se verifica com mais incidência a infração ao princípio da vulnerabilidade técnica, uma vez que não se pode exigir do consumidor conhecimento técnico da legislação bancária, modelo de remuneração dos bancos e dos cálculos de juros, embora ainda exista a presença da vulnerabilidade jurídica e fática. (MIRAGEM, 2019)

De modo que a depender das características físicas, sociais, etárias, educacional e cognitiva do consumidor pode-se falar em uma situação de hipervulnerabilidade, conforme leciona Bruno Miragem (2016, p.131) “certas qualidades pessoais do consumidor pode causar uma soma de fatores de reconhecimento da vulnerabilidade, razão pela qual se pode falar em situação de vulnerabilidade agravada, ou como denomina a doutrina, hipervulnerabilidade do consumidor”.

4.2- INCIDENTE DE HIPERVULNERABILIDADE DO CONSUMIDOR ADQUIRENTE DE EMPRÉSTIMO CONSIGNADO

Uma das principais espécies de vulnerabilidade agravada do consumidor se dá em razão de sua idade, concomitante a isso são os idosos os principais tomadores de crédito consignado no país, segundo o Departamento de Promoção da Cidadania Financeira (DEPEF) do Banco Central do Brasil (2017, p.117), 61% dos tomadores de crédito consignado no país tem mais de 55 anos, ou seja, a grande parte desses consumidores desse tipo de serviço bancário incide a vulnerabilidade agravada.

Um dado que chama atenção no crédito consignado é sua penetração entre os idosos: 61% dos tomadores têm mais de 55 anos, sendo responsáveis por 57% da carteira nessa modalidade. Esse indicador contradiz a teoria econômica da suavização do consumo, segundo a qual os indivíduos tendem a estabilizar o padrão de consumo na velhice, tendo, em geral, menor necessidade de crédito. (Departamento de Promoção da Cidadania Financeira, 2017, p.117).

Segundo o Estatuto do Idoso (Lei Nº 10.741, de 1º de outubro de 2003), é considerado idoso toda pessoa com idade igual ou superior a 60 (sessenta) anos, sendo garantido por meio da Constituição Federal a participação do idoso na sociedade e a defesa da sua dignidade e bem estar, sabendo disso se faz necessária sua proteção também em âmbito consumerista.

Assim como ocorre em relação à criança e ao adolescente, sua proteção tem assento constitucional, inspirado nos princípios da solidariedade e da proteção. Estabelece o caput do artigo 230 da Constituição da República: “A família, a sociedade e o Estado têm o dever de amparar as pessoas idosas, assegurando sua participação na comunidade, defendendo sua dignidade e bem-estar e garantindo-lhes o direito à vida”. (MIRAGEM, 2016, P133).

Pontua-se que a vulnerabilidade do consumidor idoso é percebida através de alguns aspectos, entre eles que a diminuição ou perda de determinada aptidão física ou intelectual que o torna mais predisposto a abusos em meio a uma relação consumerista, a necessidade que o consumidor idoso tem em consumir determinado produto posto no mercado o coloca em uma relação de eterna dependência em relação aos seus fornecedores (MIRAGEM, 2016, p.134).

A propaganda veiculada por instituições financeiras muitas vezes se aproveita da deficiência de compreensão do consumidor idoso sobre o produto e seus desdobramentos, para lhe impor produtos e serviços. Sendo que tal prática é considerada publicidade abusiva pelo disposto no CDC.

Em relação ao primeiro aspecto assinalado, note-se que as mesmas regras de proteção da criança e do adolescente se projetam também para a proteção do consumidor idoso. Isto porque a publicidade que se aproveita da deficiência da compreensão do idoso, ou ainda, se aproveita de

qualquer modo esta condição, para impingir-lhe produtos e serviços-mesmos em expressa indicação na norma- é qualificada como espécie de publicidade abusiva, uma vez que desrespeita valores éticos socialmente reconhecidos. Igualmente, a mesma regra do artigo 39, IV que

classifica como prática abusiva a conduta do fornecedor que busca prevalecer-se do consumidor em razão dentre outros critérios de sua idade, tem aplicação na proteção do idoso. (MIRAGEM, 2016, p.134)

A vulnerabilidade do consumidor analfabeto também deve ser tratada com cuidado pelas instituições financeiras, haja vista que a maioria dos analfabetos no Brasil são idosos e beneficiários da Previdência Social, portanto a depender da espécie dos seus benefícios estão aptos a realizar um empréstimo consignado. O CDC assegura que as informações prestadas pela instituição bancária deve ser correta e clara sob pena de anulação do negócio jurídico. (MIRAGEM, 2016)

As contratações de empréstimos consignados por beneficiários do INSS devem ser tratadas levando em conta a hipervulnerabilidade desses consumidores, conforme leciona Bruno Miragem (2016, p.136) “ frente à realidade social dos baixos valores pagos pela Previdência Social, que fazem do recurso ao empréstimo consignado em folha de pagamento, uma necessidade do consumidor para atendimento das despesas ordinárias pessoais”, devendo nesse aspecto a instituição financeira ter um olhar mais cuidadoso quando negocia com esse tipo de consumidor, bem como tais buscar maneira que promovam o consumo responsável de crédito e evitem o superendividamento, uma vez que a maioria dos idosos no Brasil que buscam sete serviço financeiro dispõe somente dos recursos advindos da previdência social como meio de sobrevivência.

4.2. LEGISLAÇÃO CONSUMERISTA APLICADA AOS ABUSOS BANCÁRIOS EM EMPRESTIMO CONSIGNADO CONTRATADO POR CONSUMIDOR HIPERVULNERÁVEL.

O dever de lealdade e zelo da instituição bancária para com o cliente decorre da boa-fé objetiva, implicando assim em um dever da instituição financeira em zelar pelo bem estar do cliente, principalmente aquele que recai sobre si o incidente de vulnerabilidade agravada. Sendo que o dever de lealdade e cooperação por parte da instituição financeira, produz efeito tanto na limitação de liberdade com o consumidor, servindo de critério para estipular se determinada clausula e abusiva ou não, bem como para evitar conflitos de interesses que coloque empecilhos quando a instituição financeira for buscar algo no judiciário. (MIRAGEM, 2019)

Um dos primeiros incidentes de abuso relacionado à instituição financeira, para com o consumidor hipervulnerável está na forma de como seus produtos são ofertados, muitas vezes, mensagens publicitárias são veiculados na grande mídia, contudo omitem informações relevantes relativas à prestação do serviço em uma tentativa de tornar seu produto mais atrativo para seu público alvo. O Código de Defesa do Consumidor em seus artigos 30 e 35 veta tal prática.

Art. 30. Toda informação ou publicidade, suficientemente precisa, veiculada por qualquer forma ou meio de comunicação com relação a produtos e serviços oferecidos ou apresentados, obriga o fornecedor que a fizer veicular ou dela se utilizar e integra o contrato que vier a ser celebrado.

Art. 35. Se o fornecedor de produtos ou serviços recusar cumprimento à oferta, apresentação ou publicidade, o consumidor poderá, alternativamente e à sua livre escolha:

I - exigir o cumprimento forçado da obrigação, nos termos da oferta, apresentação ou publicidade;

II - aceitar outro produto ou prestação de serviço equivalente;

III - rescindir o contrato, com direito à restituição de quantia eventualmente antecipada, monetariamente atualizada, e a perdas e danos. (LEI Nº 8.078, DE 11 DE SETEMBRO DE 1990.).

A disciplina do art. 39, IV do Código de Defesa do Consumidor, veda que a instituição financeira ao oferecer seus serviços se utiliza da fragilidade do consumidor decorrente de sua idade para se beneficiar diante de uma relação comercial.

Art. 39. É vedado ao fornecedor de produtos ou serviços, dentre outras práticas abusivas

IV - prevalecer-se da fraqueza ou ignorância do consumidor, tendo em vista sua idade, saúde, conhecimento ou condição social, para impingir-lhe seus produtos ou serviços; (LEI Nº 8.078, DE 11 DE SETEMBRO DE 1990)

Tal prática é considerada abusiva pela legislação consumerista e vem sendo reiteradamente combatida pelos Tribunais do Brasil.

RECURSO INOMINADO. DIREITO DO CONSUMIDOR. CONTRATO BANCÁRIO. EMPRÉSTIMO IDOSO ANALFABETO. HIPERVULNERABILIDADE RECONHECIDA. NULIDADE DECLARADA. DEVOLUÇÃO EM DOBRO. DANOS MORAIS CONFIGURADOS. RECURSO CONHECIDO E NÃO PROVIDO. SENTENÇA MANTIDA. 1-Trata-se de recurso inominado interposto contra a sentença que julgou procedentes os pedidos iniciais. Determinou a restituição das parcelas indevidamente descontada em dobro e condenou o Banco em danos morais no valor de 5 salários mínimos. 2-Aduz a parte recorrente que não houve fraude, que o contrato é verdadeiro e não o que se falar em devolução de valores, bem com a inexistência dos danos morais. 4-Contrato nulo. 3-Constatadas as cobranças ilegais, não há razão para não aplicação do art. 42 do Código de Defesa do Consumidor. A cobrança indevida de parcelas de um empréstimo não contratado gera necessidade de devolução, sob pena de enriquecimento ilícito. O parágrafo único do art. 42 do CDC é bem claro ao estabelecer que o consumidor cobrado indevidamente deve ser indenizado. Assim, a devolução deve ser dobrada, conforme estabelecido na sentença. 4-Ausente a contratação e comprovados os descontos no benefício previdenciário fica caracterizado o dano moral. É entendimento pacifico nesta Turma Recursal que o desconto indevido em benefício previdenciário de idoso é suscetível de causar dano moral indenizável. Posicionamento também compartilhado pela 1ª Turma Recursal. O valor indenizatório deve atender aos princípios incidentes sobre a matéria. Para casos semelhantes, esta Turma considera ínfima a condenação em 5 salários mínimos. 5-Recurso conhecido e não provido.

(TJ-TO - RI: 00001930920188279200, Relator: JOSÉ RIBAMAR MENDES JÚNIOR)

Sendo que celebrado o contrato de empréstimo bancário consignado e algumas dessas suas cláusulas forem consideradas abusivas, este de imediato deve ser considerado nulo com força no art. 51 do CDC. (MIRAGEM, 2016).

Muitas são as violações sofridas pelos consumidores que recaem sobre si o incidente da vulnerabilidade agravada quando ao contratar um empréstimo consignado, infrações essas que vão desde a falta de informações claras sobre o produto/serviço prestado por parte das instituições financeiras, o assédio sofrido pelos consumidores para que estes adquiram os produtos oferecidos pelos bancos, muitas vezes são enganados e tem em seu beneficio previdenciário (às vezes o único meio de sustento de sua família), parcelas de empréstimos que não contrataram, e só vão perceber do que estão sendo vítimas muitas das vezes quando o contrato já está por se exaurir.

5. CONSIDERAÇÕES

A melhora na oferta de crédito pessoal consignado no Brasil só foi possível após a implantação em 1994 do Plano Real, antes dessa época era quase que inimaginável uma instituição bancária oferecer tal tipo de crédito para empregados regidos pela CLT e aposentados e pensionistas do INSS, devidas as fortes transformações econômicas e sucessivas crises ocorridas pelo Brasil nas décadas de 80 e 90.

Com a entrada em vigor do Plano Real, o Brasil passou a viver uma fase de estabilização econômica e impulsão do crédito, os bancos que tinham perdido receitas oriundas da especulação financeira que faziam com a hiperinflação nos anos anteriores, passaram a ver nos empréstimos consignados uma nova fonte de renda.

O empréstimo consignado só foi regularizado através de lei em 2003, onde nela constava que as relações consumeristas nela contida deveriam ser regidas de acordo com o Código de Defesa do Consumidor, fato que gerou descontentamento da classe bancária que ajuizou ação de inconstitucionalidade sobre esse ponto específico da lei 10.820, porém o plenário do STF do CDC as relações bancárias.

Buscou-se então mostrar como os princípios consumeristas devem ser aplicados diante de uma situação de abuso bancário, com mais especificidade o princípio da hipervulnerabilidade.

Analisaram-se quais indivíduos tem sobre si o incidente de vulnerabilidade agravada ou hipervulnerabilidade, classificando-os e trazendo o que os tribunais de justiça do país têm decidido sobre casos onde se haja violação do CDC em relações consumeristas quando em um dos polos se encontra uma pessoa tida como hipervulnerável.

Vale ressaltar que muitas medidas por parte do INSS já foram tomadas para coibir abusos em empréstimo consignado dos seus beneficiários, tais como o bloqueio para esse tipo de operação por 90 dias após a concessão e a possibilidade de requerer o bloqueio a qualquer momento por parte do titular do beneficio via central remota.

Conclui-se que o consumidor que incide sobre si o incidente de vulnerabilidade agravada, seja devido sua idade, grau de escolaridade, deficiência física ou por qualquer outro meio que assim o defina, deve ser tratado com mais atenção por parte das instituições bancárias, uma vez que ao buscar um empréstimo consignado tem esse como única alternativa para resolver problemas extraordinários de ordem econômica.