Impairment test CPC 01(R1)

índice

- 1. RESUMO

- 2. INTRODUÇÃO

- 3. PROBLEMA DE PESQUISA

- 4. OBJETIVOS

- 4.1 Objetivo Geral

- 4.2 Objetivo Específico

- 5. JUSTIFICATIVA

- 6. REFERENCIAL TEÓRICO

- 6.1 ATIVO IMOBILIZADO

- 6.2 ATIVO INTANGÍVEL

- 6.3 ALOCAÇÃO DO ÁGIO POR EXPECTATIVA DE RENTABILIDADE FUTURA (GOODWILL)

- 6.4 EXEMPLO PRÁTICO

- 6.5 RECUPERABILIDADE DO ATIVO

- 6.6 REVERSÃO DA PERDA POR DESVALORIZAÇÃO

- 6.7 VALOR JUSTO

- 6.8 MÉTODOS DE AVALIAÇÃO

- 6.9 DIFICULDADES NA IMPLANTAÇÃO DO IMPAIRMENT TEST

- 7. METODOLOGIA DE PESQUISA

- 8. ANALISE IMPAIRMENT TEST NO RESULTADO DAS EMPRESAS

- 8.1 ANALISANDO EXEMPLO PRÁTICO

- 8.2 DRE

- 8.3 DIVULGAÇÃO

- 9. CONCLUSÃO

- 10. REFERÊNCIAS BIBLIOGRÁFICAS

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.

1. RESUMO

O presente estudo tem por finalidade demonstrar a importância da aplicabilidade do CPC 01 (R1) - redução ao valor recuperável de ativos nos resultados das empresas. Neste contexto o objetivo da pesquisa é analisar as influências do teste de recuperabilidade nas demonstrações contábeis. O Impairment test é originário da convergência das normas internacionais com as normas brasileiras, o que se tornou obrigatória a partir do ano de 2007, pela lei nº 11.638 e regulamentada pelo CPC 01 que sofreu revisão em 2010. O Impairment em termos de teoria contábil é considerado evento de mais de dois séculos atrás, destaca Martins (2008). No Brasil o problema era a falta de norma. O Impairment test tem o objetivo de assegurar que os ativos de longo prazo da empresa sejam registrados nas demonstrações contábeis por um valor superior àquele que possa ser recuperado pelo seu valor de uso ou alienação. Conforme exposto pelo CPC 01 (R1) quando houver evidencias que os ativos sofrerem uma perda por Impairment test, as entidades devem divulgar tais informações para que os outros usuários possam visualizar e compreender os motivos que levaram a perda.

Palavras-chave : Teste de recuperabilidade de ativos - Impairment test. CPC - 01 (R1); Perda do valor recuperável.

ABSTRACT

The purpose of this study is to demonstrate the importance of the applicability of CPC 01 (R1) - reduction to the recoverable value of assets in the companies' results. In this context, the objective of the research is to analyze the influences of the test of recoverability in the financial statements. The impairment test originates from the convergence of international standards with Brazilian standards, which became mandatory as of 2007, by Law 11,638 and regulated by CPC 01, which was revised in 2010. The impairment in terms of accounting theory is considered an event of more than two centuries ago, highlights Martins (2008). In Brazil, the problem was lack of standard. The impairment test is intended to ensure that the long-term assets of the company are recorded in the financial statements for a value higher than that, which can be recovered by its value in use or disposal. As discussed in CPC 01 (R1) when there is evidence that the assets suffer an impairment test, entities should disclose such information so that other users can visualize and understand the reasons that led to the loss.

Keywords: Impairment test, Test value of recoverable, CPC 01(R1).

2. INTRODUÇÃO

O avanço da tecnologia e a velocidade da comunicação ocasionaram grande avanço também para a contabilidade, pois este é um importante meio de informar a realidade do patrimônio das entidades em determinado momento, este avanço tecnológico permitiu que as informações patrimoniais pudessem ser reveladas a seus usuários com maior eficiência e rapidez. O estudo da contabilidade no Brasil ainda é muito recente se comparado aos países desenvolvidos, temos apenas uma legislação sobre as práticas contábil que é a Lei 6.404/76 e mais atual temos a Lei 11.638/07, que deu poderes para a CVM (Comissão de valores Mobiliários), emitir e adotar as práticas contábeis divulgadas pelo CPC.

O Comitê de Pronunciamentos Contábeis (CPC) foi criado pela Resolução CFC nº 1.055/05, e tem como objetivo "o estudo, o preparo e a emissão de Pronunciamentos Técnicos sobre procedimentos de Contabilidade e a divulgação de informações dessa natureza, para permitir a emissão de normas pela entidade reguladora brasileira, visando à centralização e uniformização do seu processo de produção, levando sempre em conta a convergência da Contabilidade Brasileira aos padrões internacionais".

Nos estudos dos bens do Ativo Imobilizado, nos deparamos por vezes com perdas, desvalorização dos bens, e para reconhecer contabilmente esta desvalorização, deve ser realizada uma avaliação que assegure o os ativos estejam registrados de forma que não exceda o valor de recuperação, este é o objetivo do Pronunciamento técnico CPC 01(R1)- Redução ao Valor Recuperável de Ativos, o Impairment test que é um termo em inglês, que segundo tradução do dicionário Michaelis significa: prejuízo, dano, Diminuição da capacidade.

O Pronunciamento Técnico CPC 01 - Redução ao Valor Recuperável de Ativos, emitido pelo CPC em 14 de setembro de 2007 e aprovado pela CVM, através da Resolução 527 de 1º de novembro de 2007, regulamentou o teste de impairment no Brasil, sendo a sua aplicação obrigatória para os exercícios encerrados a partir de 31 de dezembro de 2008. Como o IASB realiza constantes revisões de suas normas, o CPC editou, em 6 de agosto de 2010, o CPC 01 (R1), aprovado pela Deliberação CVM 639, de 7 de outubro de 2010, que veio substituir o CPC 01 para os exercícios findos a partir de dezembro de 2010. A norma foi também transformada na NBC T 19.10 - Redução ao Valor Recuperável de Ativos, aprovada pela Resolução CFC nº 1.292/10. O CPC 01 (R1) tem correlação com a IAS 36 -Impairment of Assets em sua versão que inclui as emendas publicadas até 31 de dezembro de 2009, ou seja, a que deve ser aplicada às demonstrações do exercício de 2010.

3. PROBLEMA DE PESQUISA

Segundo Vergara (2009, p. 41), uma pesquisa deve ser definida por dois critérios básicos: quanto aos fins e quanto aos meios. Em relação aos fins, a pesquisa pode ser exploratória, descritiva, explicativa, metodológica, aplicada ou intervencionista, a pesquisa exploratória é realizada em áreas em que há pouco conhecimento acumulado e sistematizado, já em relação aos meios, Vergara (2009, p. 42) divide a pesquisa em: pesquisa de campo, pesquisa de laboratório, documental, bibliográfica, experimental, ex post facto, participante, pesquisa-ação e estudo de caso. Enquanto a descritiva

[...] expõe características de determinada população. Pode também Estabelecer correlações entre variáveis e definir sua natureza. Não tem Compromisso de explicar os fenômenos que descreve, embora sirva de base Para tal explicação. (VERGARA, 2009, p. 42).

De modo que o presente estudo tem como objetivo principal analisar, e evidenciar a importância do teste do Impairment para o resultado das empresas. O Impairment test é utilizado para adequar o ativo à sua real capacidade de retorno econômico, é também uma forma de deixar mais claras as informações do Balanço Patrimonial, pois confere aos ativos seu valor real recuperável. A utilização do Impairment só traz benefícios para as empresas, principalmente para aquelas que necessitam de empréstimos, pois é uma forma do banco garantir que os ativos daquela empresa valem mesmo o que elas dizem.

BENEFÍCIOS PARA EMPRESAS;

• Melhora na qualidade das informações prestadas;

• Melhora na transparência;

• Melhora no acesso ao crédito;

• Mudança de cultura no uso da informação contábil.

QUEM DEVE ADOTAR:

• Sociedades Anônimas de Capital Aberto;

• Sociedades Anônimas de Capital Fechado;

• Empresas Limitadas;

• Empresas de Pequeno e Médio Porte

• Microempresas

Salientamos que este CPC dá abertura para empresas que possuem poucos bens no ativo ou que possuem ativos com baixa vida útil, como por exemplo: Equipamentos de informática que tem 5 anos de vida útil, não realizem o teste de Impairment, pois o ideal é implementação em ativos com vida útil longa, como por exemplo: Máquinas e Equipamentos,que possuem vida útil de 10 anos, normalmente utilizadas em empresas de grande porte,o valor baixo do ativo e sua curta vida útil, acaba dificultando a reavaliação nestas empresas, tornando o custo da reavaliação maior que seu retorno.

4. OBJETIVOS

4.1. Objetivo Geral

Para Vergara,Sylvia Constant (1998 p. 25) 2ªEd., “Se o problema é uma questão a investigar, objetivo é um resultado a alcançar. O objetivo final, se alcançado, dá resposta ao problema. Objetivos intermediários são metas ele cujo atingimento depende o alcance elo objetivo final”, assim sendo vemos como objetivo geral do Impairment test é garantir que os registros dos valores do ativo sejam devidamente registrados, não ultrapassando seus valores recuperáveis,atentando-se para as possíveis influências externas decorridas de fatores econômicos, políticos e sociais, levando este procedimento ter um alcance maior ou menor do que o imposto pela legislação.

4.2. Objetivo Específico

Na contabilidade da empresa deverá ser efetuado periodicamente o registro do valor recuperável do ativo, com o objetivo de identificar e ajustar o valor contábil, verificando assim possíveis impactos de desempenho no momento da contabilização, alcançando de forma clara e objetiva todos os usuários das informações contábeis.

É necessário realizar o cálculo destes valores sempre que ocorrer desvalorização do bem registrado no ativo. E após a aplicação do impairment test será possível identificar o impacto econômico, no entanto a entidade deverá registrar somente sob a certeza de que a redução no valor de recuperação do ativo será definitiva, conforme CPC01(R1) e CPC12, quando uma mudança dessa natureza ocorrer, a empresa deverá realizar o teste de recuperabilidade dos ativos (impairment test) e ajustar o valor contábil ao dessa avaliação que poderá ser positiva ou negativa.

De acordo com ROSS, WESTERFIELD, JORDAN, 2013 é importante identificar a diferença entre o valor de mercado e o valor contábil para entender o impacto dos lucros e das perdas nas demonstrações contábeis.

5. JUSTIFICATIVA

Este estudo aponta uma necessidade de adequação das normas contábeis brasileira em convergir com as normas contábeis internacionais, o impairment test é uma obrigação acessória de 100% das empresas, sejam elas grandes, médias, pequenas ou micros, optantes pelo Lucro Real, Presumido ou Simples.

No Brasil ainda existe uma carência de material bibliográfico sobre a necessidade e aplicação dos conceitos do impairment test, os esforços CPC na busca pela harmonização das normas contábeis brasileiras e internacionais, estão funcionando e alimentando o mercado com informações alinhadas. O CPC 01(R1), seguindo recomendações do IASB, e do FASB emitiu pronunciamento técnico sobre a redução do valor recuperável dos ativos, assim expondo a forma de evidenciação e mensuração por impairment test, nominando como dano econômico financeiro.

A contabilidade deve apresentar em seus relatórios o ativo imobilizado com valores condizente com a capacidade de geração de benefícios, presente e futuro. Caso o valor registrado seja maior que o real, existe a possibilidade de perda do valor do ativo em separado ou no grupo. Na contabilidade internacional a perda e registrada como IMPAIRMENT LOSS, representando a diferença do valor registrado e o valor real (FAIR VALUE).

6. REFERENCIAL TEÓRICO

6.1. ATIVO IMOBILIZADO

Segundo o inciso IV do artigo 179 da Lei 6.404/76 (redação dada pela Lei nº 11.638/07), as contas do Ativo Imobilizado serão classificadas da seguinte forma:

"Os direitos que tenham por objeto bens corpóreos destinados à manutenção das atividades da companhia ou da empresa ou exercidos com essa finalidade, inclusive os decorrentes de operações que transfiram à companhia os benefícios, riscos e controle desses bens.”

O pronunciamento técnico CPC 27- ativo imobilizado, aprovado pela deliberação CVM nº 583/09 e tronado obrigatório pela resolução CFC 1.177/09, define o imobilizado como ativo tangível que: (i) é mantido para uso na produção ou fornecimento de mercadorias ou serviços para aluguel a outros, ou para fins administrativos; e que (ii) se espera utilizar por mais de um ano, ou seja integra o ativo imobilizado todos os bens tangíveis ou corpóreos de permanência douradora.

Para Floriano do Amaral Gurgel e Paulino G. Franceschini (2002, p.285), ativo imobilizado é todo ativo de natureza relativamente permanente, que é normalmente mantido na empresa para utilização na produção de mercadoria ou prestação de serviço (...).

Na concepção de Fabio J.C. Leal Costa (2002, p.186), ativos imobilizados são bens adquiridos como o objetivo de manter a finalidade da empresa, são esses bens tangíveis ou intangíveis, com vida útil econômica igual ou superior a um ano, e não estão destinados a venda.

IUDÍCIBUS, Sérgio de. E Outros (2013, 2ªEd. p. 275) exaltam que o ativo imobilizado deve está limitado à sua capacidade gerar benéficos econômicos para a organização, da maneira que o ativo deve ser reconhecido nas demonstrações contábeis por um valor inferior ao valor recuperável, revisando periodicamente o valor contábil dos itens do imobilizado, para verificar se tal bem está contabilizado de maneira correta em uma conta redutora do ativo.

O imobilizado deve ter contas especificas para cada classe de ativo no momento de seu registro, as depreciações acumuladas e as perdas estimadas pela redução do valor recuperável devem registradas em contas redutoras do ativo á parte.

De acordo com as características e necessidades principais de cada empresa elaboramos o plano de contas do imobilizado e o dividimos em dois grandes grupos:

- Bens em Operação: São todos os recursos do ativo imobilizado já em utilização na geração da atividade principal da sociedade:

- Imobilizado em Andamento: Que se diz respeito a todas as aplicações de recursos do ativo imobilizado que ainda não estão em operação.

Para IUDÍCIBUS, Sérgio de. E Outros (2013, 2ªEd. p. 277), o plano de contas do imobilizado sugerido consta:

|

BENS EM OPERAÇÃO |

|

Terrenos |

|

Obras preliminares e complementares Obras Civis |

|

Instalações |

|

Máquinas, aparelhos e equipamentos |

|

Equipamentos de processamento eletrônico de dados Sistemas aplicativos (Software) |

|

Móveis e Utensílios |

|

Veículos |

|

Ferramentas |

|

Peças e conjuntos de reposição |

|

Benfeitorias em propriedades arrendadas |

|

DEPRECIAÇÃO, AMORTIZAÇÃO E EXAUSTÃO ACUMULADA. |

|

(Contas credoras) |

|

Obras preliminares e complementares - Depreciação Obras Civis - Depreciação |

|

Instalações - Depreciação |

|

Máquinas, aparelhos e equipamentos - Depreciação. |

|

Equipamentos de processamento eletrônico de dados - |

|

Móveis e Utensílios - Depreciação |

|

Veículos - Depreciação |

|

Ferramentas - Depreciação |

|

Peças e conjuntos de reposição - Depreciação |

|

Benfeitorias em propriedades arrendadas - Depreciação |

|

IMOBILIZADO EM ANDAMENTO |

|

Construções em andamento |

|

Importações em andamento de bens do imobilizado |

|

Adiantamento a fornecedores de imobilizado |

|

Almoxarifado de materiais para construção de imobilizado |

|

Perdas Estimadas por Redução ao valor Recuperável |

Quadro 01: Plano de contas do Ativo Imobilizado com base no Plano de Contas (IUDÍCIBUS, Sérgio e Outros (2013, 2ªEd. p. 277)

Fonte: Elaborada pelos autores (2016)

Alguns exemplos do grupo Ativo Imobilizado e seu conteúdo:

• Imóveis: são os imóveis que fazem parte da empresa e que podem ser usados para o desenvolvimento das atividades necessárias.

Fazem parte:

• Terrenos: terrenos de uso da empresa.

• Edificações: são construções de uma forma geral, como por exemplo, casas, prédios, viadutos e indústrias. É uma forma genérica de se referir às construções.

• Máquinas e equipamentos: são as máquinas e equipamentos que a empresa usa para desenvolver as suas atividades.

• Móveis e utensílios: são os móveis e utensílios usados na companhia.

• Veículos: são os carros, motos, camionetes, caminhões, etc. que são usados para o desenvolvimento das atividades da empresa, seja para entrega de produtos ou deslocamento dos funcionários.

• Ferramentas: qualquer instrumento usado para a realização de determinados trabalhos. São usados para facilitar a realização de uma tarefa mecânica que requer o uso de força.

A instrução normativa SRF nº 162, de 31-12-98 aprovou a relação de bens e seus respectivos prazos de vida útil, e a taxas de depreciação foram admitidas pela instrução normativa SRF nº 130, de 30-11-99, como segue:

|

Bens Depreciáveis |

Taxa Anual |

Anos de Vida Útil |

|

Edifícios |

4,00% |

25 anos |

|

Máquinas e Equipamentos |

10,00% |

10 anos |

|

Instalações |

10,00% |

10 anos |

|

Móveis e Utensílios |

10,00% |

10 anos |

|

Veículos |

20,00% |

5 anos |

|

Computadores e Periféricos |

20,00% |

5 anos |

Quadro 2: Exemplos de Ativos Imobilizados

Fonte: Elaborado pelos autores (2016)

O Fisco aceita que a empresa adote taxas de depreciação diferentes das estabelecidas, desde que sejam comprovadas através de laudo pericial.

6.2. ATIVO INTANGÍVEL

O intangível, pertence ao ativo não circulante, foi elaborado pela Lei nº 11.638/07, conforme texto a seguir:

Art. 179. As contas serão classificadas do seguinte modo:

[...]

VI - No intangível: os direitos que tenham por objeto bens incorpóreos destinados à manutenção da companhia ou exercidos com essa finalidade, inclusive o fundo de comércio adquirido. (BRASIL, 2007).

Para IUDÍCIBUS, Sérgio de. E Outros (2013, 2ªEd. p. 316), em consequência do surgimento do grupo intangível nas demonstrações contábeis brasileiras, diversos itens anteriormente classificados em outras contas, como a de investimentos, imobilizado e diferido, foram reclassificados, obedecendo aos requisitos para tanto.

Segundo definição do CPC 04, item 8 (CPC, 2008b, p. 6), ativo intangível é um ativo não monetário identificável e sem substância física. Dessa forma, ele se diferencia do ágio por expectativa de rentabilidade futura que é um ativo intangível não identificável.

Identificável: um ativo é identificável quando ele: (a) for separável, ou seja, capaz de ser separado ou dividido da entidade e vendido, transferido, licenciado, alugado ou trocado, individualmente ou em conjunto com outros ativos e passivos ou contrato relacionado, independentemente da intenção da entidade em fazê-lo; ou (b) surge de contrato ou da lei, independentemente de esse direito ser transferível ou separável da entidade e de outros direitos e obrigações. (CPC, 2009a, p. 22).

Abaixo podemos ver alguns exemplos de ativos intangíveis.

• Patentes

• Marcas registradas

• Direitos autorais

• Licença de direito de uso de Software

• Licenças

• Goodwill adquirido

• Direitos de uso de franquias

• Aquisição de direito de uso de Software.

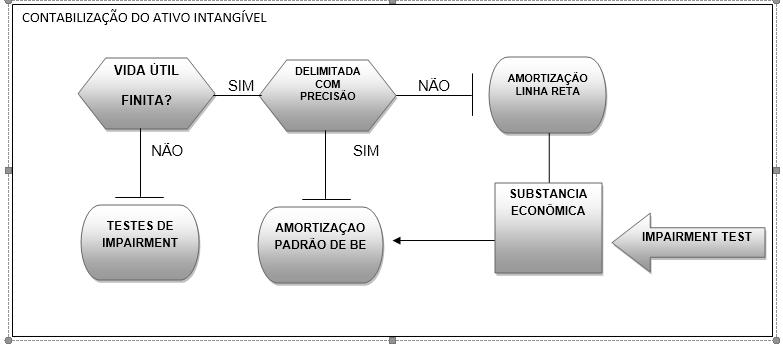

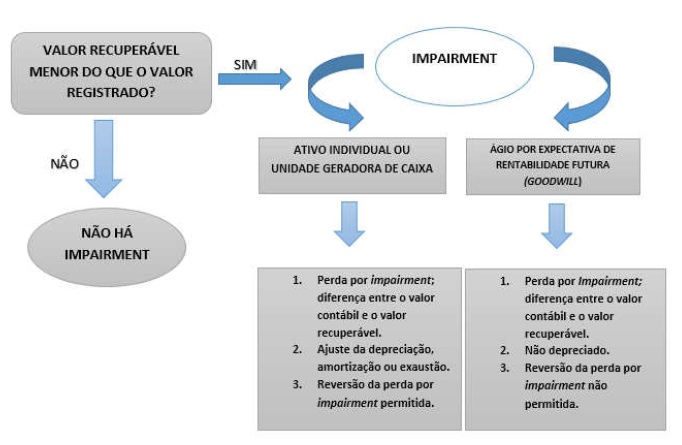

IMPAIRMENT TEST - Contabilização Ativo Intangível

Figura 1 : Contabilização do Ativo Intangível

FONTE: IUDÍCIBUS, Sérgio de. E Outros (2013, 2ªEd. p. 321)

6.3. ALOCAÇÃO DO ÁGIO POR EXPECTATIVA DE RENTABILIDADE FUTURA (GOODWILL)

O ágio por expectativa de rentabilidade futura (goodwill) pode ser interpretado como "benefícios econômicos futuros originários de ativos que não são individualmente identificáveis e separadamente reconhecíveis." (CARVALHO; LEMES; COSTA, 2009, p. 61)

O CPC 01 (R1) ordena que sejam anunciados o valor contábil do goodwill ou ativo intangível com vida útil indeterminada alocado as unidades geradoras de caixas. O ágio por expectativa de rentabilidade futura (goodwill) reconhecido como uma combinação de negócios são ativos que proporcionam benefícios econômicos futuros provenientes de outros ativos adquiridos da combinação de negócios que não podem ser identificados individualmente e não podem ser reconhecidos separadamente. O ágio por expectativa não gera fluxo de caixa independente de outros ativos ou grupos, porem contribui frequentemente para os fluxos de caixa de múltiplas unidades geradoras de caixas.

NBC TG 01 (R3) determina que o ágio por expectativa de rentabilidade futura (goodwill) adquirido em combinação de negócios deve, a partir da data da operação, ser alocado a cada uma das unidades geradoras de caixa do adquirente, ou grupos de unidades geradoras de caixa, que devem se beneficiar das sinergias da operação, independente de outros ativos ou passivos da entidade adquirida serem ou não atribuídos a essas unidades ou grupos de unidades.

A unidade geradora de caixa a qual o ágio por expectativa é designado para o propósito de redução ao valor recuperável não pode coincidir com o nível no qual o ágio é alocado conforme a NBC TG 02 - efeitos das mudanças nas taxas de câmbio e conversão de demonstrações contábeis para o propósito de mensuração de ganhos e perdas em moeda estrangeira.

Conforme CPC 01 (R1) cada unidade ou grupo de unidades ao qual o ágio (goodwill) é alocado deve:

• Representar o menor nível dentro da entidade no qual o ágio (goodwill) é monitorado para fins gerenciais internos; e

• Não ser maior do que um segmento operacional, conforme definido pelo item 5 do CPC 22 - Informações por segmento, antes da agregação.

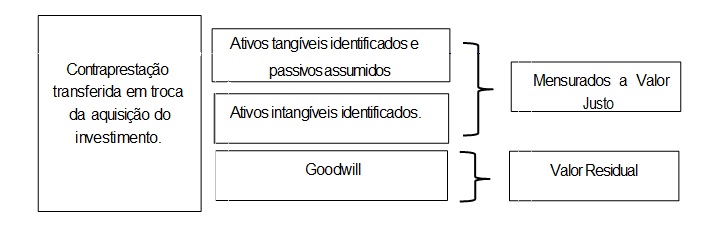

Figura 2 : Valor do goodwill

Fonte: IUDÍCIBUS, Sérgio de. E Outros (2013, 2ªEd. p. 318)

Para Hendriksen e Breda (1999, p. 390) O goodwill é um ativo com características peculiares não é separável e seus benefícios econômicos são incertos. Ele representa vantagens que não se pode identificar exatamente. Para Carvalho, Lemes e Costa (2009, p. 264)

O goodwill representa um pagamento antecipado feito pela adquirente pelos benefícios econômicos futuros dos ativos que não são identificados e reconhecidos individualmente. O goodwill, portanto, não gera fluxo de caixa independentemente de outros ativos ou grupo de ativos e, frequentemente, contribui para o fluxo de caixa de múltiplas unidades geradoras de caixa.

6.4. EXEMPLO PRÁTICO

|

Uma entidade vende por $ 100 uma operação que fazia parte de unidade geradora de caixa na qual houve alocação de ágio pago por expectativa de resultado futuro (goodwill). O ágio alocado à unidade não pode ser identificado ou associado, exceto arbitrariamente, a um grupo de ativos em nível mais baixo do que aquela unidade. O valor recuperável da parcela remanescente da unidade geradora de caixa retido é de $ 300. Como o ágio alocado à unidade geradora de caixa não pôde ser identificado ou associado, de forma não arbitrária, a um grupo de ativos em nível mais baixo do que aquela unidade, o ágio associado à operação alienada é medido com base nos valores relativos da operação alienada e na parcela da unidade remanescente. Portanto, 25% do ágio alocado à unidade geradora de caixa são incluídos no valor contábil da operação que é vendida. |

Quadro 3 : Exemplo Prático Goodwill

Fonte: CPC 01 (R1)

6.5. RECUPERABILIDADE DO ATIVO

O teste de recuperabilidade de Ativos, ou teste de Impairment, tornou-se obrigatório desde o exercício findo em 31 de dezembro de 2008. O artigo 183 da Lei n° 11.638/07 (BRASIL, 2007) determina que a companhia, deverá avaliar seus ativos periodicamente e registrar o grau de recuperabilidade.

[...] um ativo que esteja reconhecido no balanço, mas não possa ser recuperável pelo seu valor, que não possa ter fluxos de caixa futuros que recuperem esse valor ou que não tenha indicações que deem a ele uma garantia de recuperabilidade, do ponto de vista, por exemplo, do seu valor de mercado, esses valores deverão ser reduzidos. (MARTINS, 2008).

O CPC 01(R1) - Redução ao Valor Recuperável de Ativos estabelece os procedimentos que as organizações devem adotar para garantir que seus ativos sejam contabilizados por um valor que não ultrapasse seus valores de recuperação, ou seja, o Impairment test deve ser aplicado na contabilização de ajuste para perdas por desvalorização de todos os seus ativos.

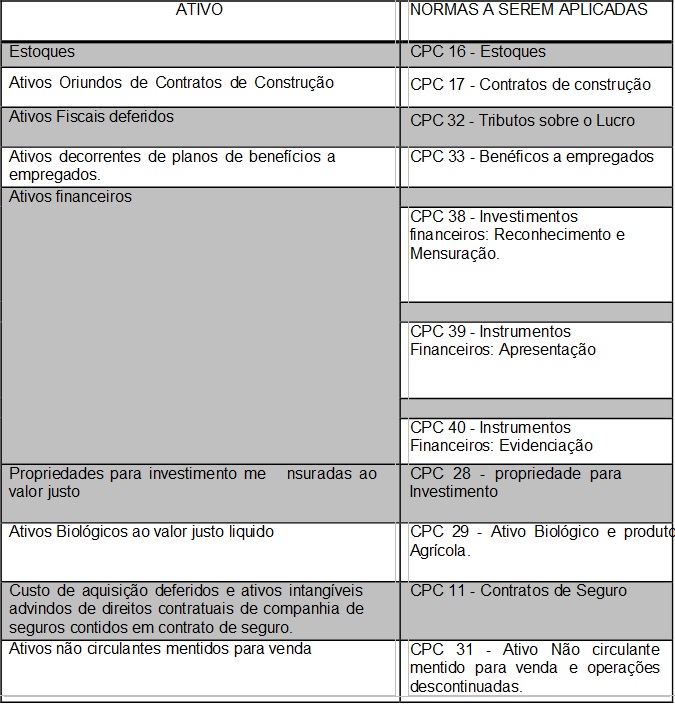

O CPC 01 (R1) não se aplica aos ativos relacionados no quadro abaixo, devendo ser respeitada a norma específica.

Quadro 4: Ativos aos quais não se aplica o CPC 01 (R1)

Fonte: Elaborado pelos autores (2016)

Listamos alguns dos termos mais utilizados neste Pronunciamento Técnico com os significados específicos que se seguem:

Valor contábil é o valor total pelo qual o ativo está reconhecido no balanço após a dedução de toda respectiva depreciação, amortização ou exaustão acumulada e ajuste para perdas.

Unidade geradora de caixa é o grupo identificável de ativos que gera entradas de caixa, essas entradas são em grande parte independentes das entradas de caixa de outros ativos ou outros grupos de ativos.

Valor depreciável, amortizável e exaurível é o custo de um ativo, menos seu valor residual.

Depreciação, amortização e exaustão é a alocação sistemática do valor depreciável amortizável e exaurível de ativos durante sua vida útil.

Valor justo é o preço que a ser recebido pela venda de um ativo ou a ser pago pela transferência de um passivo em uma transação.

Perda por desvalorização acontece quando o valor contábil de um ativo ou de unidade geradora de caixa excede seu valor recuperável.

Valor recuperável de um ativo ou de unidade geradora de caixa é o maior montante entre o seu valor justo líquido de despesa de venda e o seu valor em uso.

Vida útil pode ser descrita como, o período de tempo durante o qual a entidade espera utilizar um ativo; ou ainda o número de unidades de produção ou de unidades semelhantes que a entidade espera obter do ativo.

Valor em uso é o valor do retorno econômico esperado através de uso do bem na empresa.

Esquema teste de redução no valor recuperável:

Figura 3: Teste de redução no valor recuperável dos ativos (Impairment test) conforme CPC 01 (R1)

Fonte: Elaborada pelos autores 2016

6.6. REVERSÃO DA PERDA POR DESVALORIZAÇÃO

Existe a hipótese de uma perda por desvalorização reconhecida em período anterior para um ativo imobilizado individual ou para uma unidade geradora de caixa não existir mais ou ter diminuído. A empresa deve fazer uma estimativa do valor recuperável de um ativo na possibilidade de haverem indícios de que a perda reconhecida para tal ativo no passado não exista ou tenha diminuído.

Segundo CPC 01 (R1) Unidade geradora de caixa é o menor grupo identificável dos ativos que gera entradas de caixas, entradas essas que são em grande parte independente das entradas de caixa de outros ativos ou outros grupos de ativos.

Por exemplo: O valor de mercado do ativo aumentou consideravelmente durante o período de apuração e existe evidencias que indica que o desempenho econômico desse ativo é melhor do que o esperado.

A organização reverte uma perda por desvalorização de ativo reconhecida em período anterior, exceto referente à parcela do ágio por expectativa de rentabilidade futura (Goodwill), apenas se tiver havido uma mudança nas estimativas usadas para determinar o valor recuperável desse ativo desde o período em que a última perda por desvalorização foi reconhecida. Essa reversão representa um aumento no potencial de geração de benefícios econômicos futuros do ativo, que pode ser traduzido tanto no seu valor em uso como no seu valor liquido de venda.

A reversão da perda deve ser reconhecida contabilmente no resultado do período. Quando se trata de um ativo reavaliado, para as entidades que escolheram por manter a reserva de reavaliação até completar a realização. O valor deve ser credito no patrimônio líquido na reserva de reavaliação até o seu limite, porém se a perda for reconhecida na conta de resultado a reversão deve ser também reconhecida no resultado do período na mesma proporção.

O acréscimo no valor contábil do ativo decorrente da reversão da perda por desvalorização não deve exceder o valor contábil que estaria reconhecido no balanço na hipótese de nenhuma a perda ter sido reconhecida em aumento no valor contábil do ativo caracterizaria uma reavaliação, pratica esse que é vedada pela atual legislação societária.

6.7. VALOR JUSTO

Valor justo ou fair value, tem como função definir o valor negociável de um ativo, destinado ou disponível para venda entre partes interessadas, conhecedoras do negócio e independentes entre si, levando-se em conta o que está sendo aplicado no mercado.

O CPC 46 em seu Apêndice A, define o valor justo como sendo o preço que seria recebido pela venda de um ativo ou que seria pago pela transferência de um passivo em uma transação não forçada entre participantes do mercado na data de mensuração. (Iudícibus, Sérgio de. II. Martins, Eliseu. III. Gelbcke, Ernesto Rubens.IV. Santos, Ariovaldo dos. [et. al.]. - 2. ed. - São Paulo : Atlas, 2013. Manual de contabilidade societária)

Ao aplicar o valor justo garantimos que todas as informações se tornem mais consistentes aos investidores revelando o preço que os ativos podem ser negociados, como também dispensa a necessidade de utilizar fatores específicos.

Segundo Hendriksen e Van Breda (1999, p.309), o valor justo “não é uma base de avaliação especifica que possa ser aplicada de maneira generalizada as demonstrações financeiras. Na verdade trata-se de uma combinação de bases de avaliação determinadas pelas comissões e pelos tribunais para uma finalidade especifica”.

6.8. MÉTODOS DE AVALIAÇÃO

O CPC 01 (R1) determina que as organizações devam avaliar o valor recuperável dos ativos no mínimo anualmente, ou quando existir algum fato relevante, que afeta o valor recuperável dos bens ativos da organização, mas não especifica a necessidade de laudos, porém para uma avaliação mais técnica e real ao valor de mercado, existem normas que determinam métodos de avaliação da vida útil e do real estado do bem, esses laudos são de extrema importância, e devem ser realizados por profissionais especializados.

Para fins contábeis, existe o Laudo Pericial Contábil (LPC), determinado pela norma NBC T 13.6, que deve ser realizado pelo profissional perito-contador, devidamente habilitado e registrado no Conselho Regional de Contabilidade, o LPC apesar de ser padronizado pelo próprio profissional, existem algumas exigências para sua apresentação, suas informações devem estar em linguagem acessível, devem também constar de forma clara e precisa, a forma de trabalho utilizada pelo perito-contador e suas conclusões.

Para fins econômicos de avaliação do valor de mercado, o Laudo de Avaliação deve ser realizado pelo profissional Engenheiro, devidamente registrado pelo CREA, para os auditores e empresas especializadas a NPA 14, estabelece padrões que devem ser observados na emissão do Laudo de Avaliação.

6.9. DIFICULDADES NA IMPLANTAÇÃO DO IMPAIRMENT TEST

A lei das sociedades anônimas estipulou um conjunto de normas contábeis a serem seguidas por todas as empresas, dentre elas está inserido o impairment test, por este motivo as empresas não podem praticar atos que desrespeite a lei 6.404/76.

A lei 11.638/07 determina que as normas de contabilidade expedidas pelo CVM (Comissão de valores mobiliários) deverão ser elaboradoras em consonância com os padrões internacionais de contabilidade, pois garante a uniformidade das demonstrações contábeis, porém o Brasil tem tido algumas dificuldades na implantação do impairment test como por exemplo.

• Falta de profissionais capacitados, para realizar avaliação do ativo.

• Mudanças do chamado sistema code law para o sistema common law;

• Aplicação da essência sobre a forma.

• Maior necessidade de julgamento por parte dos contadores

• Possível aumento de gastos administrativo

• Reconhecimento pelos empresários do principal papel do contador como um profissional capaz de coletar e fornecer informações uteis para a melhoria do desempenho econômico e financeiro da empresa e não somente como responsável pelas obrigações tributarias.

O sistema code law é baseado no direito romano, é um sistema conhecido por sua visão legalista, no qual tudo tem que está previsto em lei. Nesse sistema o governo determina as leis que serão adotadas pelos profissionais da contabilidade.

O sistema Cammon law tem origem inglesa e tem como predominância um direito baseado em uso e costumes, é um direito consuetudinário, direito comum que não possa por um processo de criação de leis, sendo aplicadas soluções especificas para cada situação. Nesse sistema a contabilidade é auto regulamentada, ou seja, é responsável pela edição das normas contábeis, padrões de auditorias, etc., nesse sentido o sistema tem pouca influência do governo e tem como característica a essências sobre a forma.

7. METODOLOGIA DE PESQUISA

Segundo Severino (2007 P.117) a pesquisa cientifica deve ser baseada por um conjunto de técnicas e métodos que sustentem o processo de geração do conhecimento. O fundamento epistemológico e os direcionadores da investigação variam conforme a modalidade de estudo o objeto da analise, o que exige do pesquisador a identificação dos tipos de pesquisa a serem adotados.

De acordo com Matias Pereira (2010, P.48) existem dois tipos de estudos estão mais alinhados ao tipo de estudos estão mais alinhados ao tipo de pesquisa proposto: Estudo exploratório, que iniciam a pesquisa e onde se verifica a veracidade ou existência de determinado fato. Os estudos descritivo dizem respeito à investigação de fenômenos inerentes ao problema, com a respectiva exposição de todos os fatos que possam diferenciá-los ou justificá-los.

Deste modo, o presente estudo tem como característica exploratória, pois exigem um levantamento de referenciais bibliográficos que justifiquem os fatos e a descrições profundas dos assuntos tratados com definições de padrões normativos.

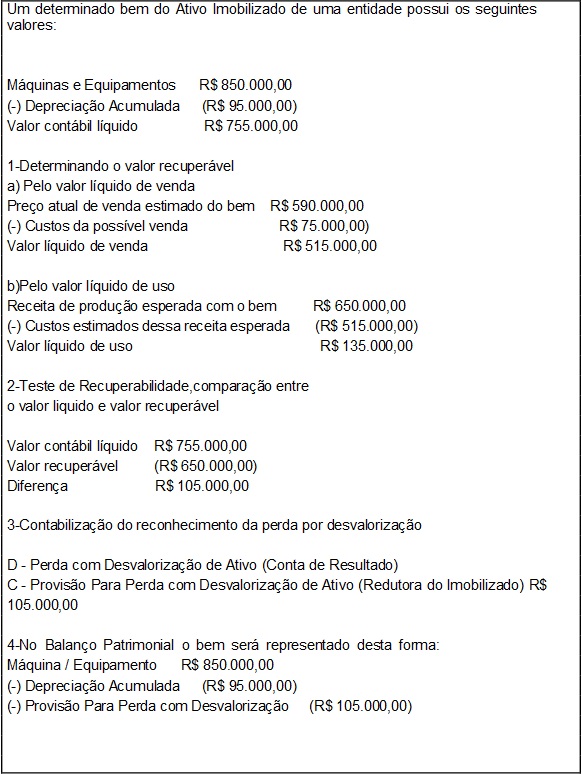

O estudo apresenta a análise de um exemplo prático e fictício, onde um determinado bem do ativo imobilizado deverá ter seu valor recuperável testado, o resultado deve indicar estimativamente a desvalorização do bem. Os dados serão analisados, e efetuaremos o registro contábil da operação, e sua identificação nas demonstrações contábeis do exercício.

8. ANALISE IMPAIRMENT TEST NO RESULTADO DAS EMPRESAS

Quadro 5: Exemplo Impairment test no resultado das empresas

Fonte: Elaborada pelos autores (2016)

8.1. ANALISANDO EXEMPLO PRÁTICO

Conforme (Iudícibus, Sérgio de. e outros [et. al.2ed),o valor recuperável de um ativo Imobilizado é definido como maior valor entre: (i) o valor líquido de venda de um ativo ; e (ii) o valor de uso desse ativo explicado anteriormente o valor recuperável de um ativo .Assim sendo registraremos ao valor recuperável o maior valor resultado da comparação entre o valor liquido e o valor liquido de uso.

Analisando o exemplo temos:

1º Identificamos o valor contábil liquido do bem, que resulta da dedução do valor de depreciação acumulada, do valor total do bem, feito isso, temos o valor total pelo qual o ativo será identificado no Balanço.

2º Determinamos o valor recuperável, para isto estimamos o valor de venda do bem e os custos da possível venda. O resultado desta operação é considerado o valor liquido de venda.

É importante lembrar que o teste de recuperabilidade é baseado sempre em estimativas, então para obtermos resultados confiáveis faz se necessário, que as bases sejam sólidas e realistas.

3º Determinamos o valor de uso, que é o resultado da receita estimada com a venda deste bem deduzindo os custos estimados desta receita

4º E finalmente efetuamos o teste de recuperabilidade, que é a diferença entre o valor liquido e recuperado, assim observamos no exemplo que o valor liquido de venda, foi admitido com valor devido ser o maior.

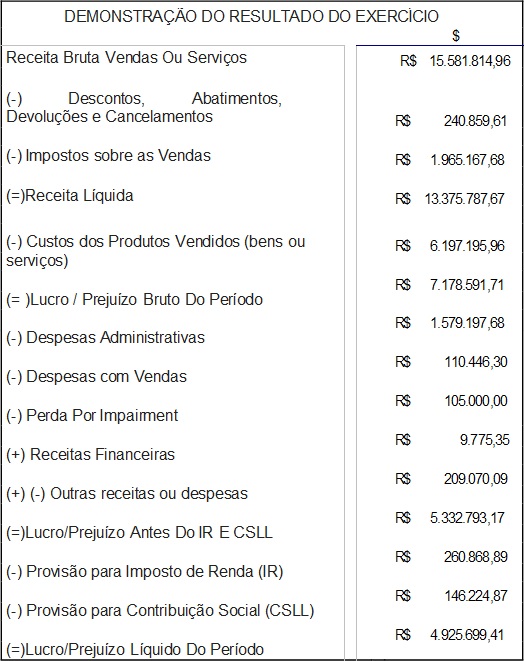

8.2. DRE

Quadro 6: Exemplo Impairment test no DRE

Fonte: Elaborada pelos autores (2016)

Conforme o CPC 01(R1) perda por impairment deverá ser reconhecida imediatamente no resultado da empresa, que deverá divulgar estas informações permitindo aos usuários o entendimento das circunstâncias que levaram a perda. Caso o ativo tenha sido reavaliado, à perda por impairment não impactará o resultado, devendo ser registrada como redução da reserva de reavaliação, e após o reconhecimento da perda, a entidade deverá recalcular a depreciação (amortização) para os anos remanescentes de sua vida útil.

8.3. DIVULGAÇÃO

De acordo com a NBC TG 01 (2010), é indispensável que as entidades divulguem as informações abaixo separadas pela classe de ativos.

• Valor justo das perdas por desvalorização registrada no resultado do exercício.

• Valor total das reversões de perdas por desvalorização registrada na DRE.

• Valor total das perdas por desvalorização de ativos apurados em resultados abrangentes.

• Valor total das reversões de perdas por desvalorização apurados em resultados abrangentes.

A NBC TG 01 (2010) determina que as entidades divulguem também os fatos inicias que se basearam para definir o valor recuperável dos ativos, assim como é obrigatório que as empresas publiquem os dados abaixo para cada perda proveniente de desvalorização ou reversão.

• Situação ou motivo que justifique o registro ou reversão.

• Total apurado por desvalorização ou reversão

• Na hipótese de um ativo individual, deverá identificar sua natureza e segmento.

• As unidades geradoras de caixa precisam conter a sua descrição, montante por classe e segmento de ativo.

• Na hipótese que o valor recuperável for igual ao valor justo liquido de despesa de venda, com detalhamento de base para sua apuração ou seu valor em uso, deve-se determinar a taxa de desconto utilizada para o cálculo

Machado (2013, p. 55) enfatiza que grande parte das empresas de capital aberto faz uso das notas explicativas como forma de divulgação dos procedimentos adotados.

A deliberação do CVM N. 593/2008 que aprovou a NBC TG 26 - Apresentação das demonstrações contábeis, onde se destaca que administração das entidades deve estar ciente da necessidade das divulgações adicionais, a fim de minimizar a possibilidade de informações distorcidas do mercado.

9. CONCLUSÃO

O impairment pode ser entendido como uma perda dos benefícios futuros esperados do ativo. Neste contexto, o teste de impairment tem por objetivo mensurar essa perda de capacidade dos ativos de longa duração. Caso o valor recuperável seja menor do que o valor contábil, será reconhecida uma perda por impairment. Deste modo, pode-se dizer que a perda por impairment corresponde à diferença entre o valor contábil do ativo e o seu fair value (valor justo), no caso do valor justo ser inferior ao valor contábil.

No Brasil o tema Impairment test é muito recente, sua obrigatoriedade deu-se a partir dos exercícios encerrados em dezembro de 2008, e tem como maior referência o CPC 01 (R1), a norma passou a ser obrigatória para todas as empresas, independentemente de sua tributação, mas é ainda é muito comum que empresas principalmente as empresas de Médio e Pequeno Porte, não conheçam e nem utilizam deste método, o que poucos sabem é que embora não exista penalidade prevista para o descumprimento da norma, a ausência destas informações pode ser interpretada como irregularidade contábil constantes das Demonstrações Financeiras, em infração aos artigos 153 e 142, incisos III e V, da Lei nº 6.404/76.

A utilização do teste de recuperabilidade é de grande importância nos resultados das empresas, visto que atualiza o valor do bem á sua real capacidade de retorno econômico, deixando a entidade mais transparente nos resultados, facilitando acesso ao crédito, e também, a nível internacional garante a uniformidade e comparabilidade das informações, visto que muitas empresas brasileiras buscam inserção em mercados globais.

E existem ainda muitos fatores, que atrasam adesão das Micro e Pequenas empresas, primeiramente há uma carência de material bibliográfico sobre o assunto, e ainda existem poucos profissionais capacitados, o que deixa alto o custo da prestação de serviços, deixando tal avaliação inviável.

Porém a aplicabilidade do Impairment test é de suma importância para as empresas, pois podemos verificar a relevância de sua utilização para veracidade e transparência das informações contidas nas demonstrações contábeis e auxiliar gestores na tomada de decisões.

10. REFERÊNCIAS BIBLIOGRÁFICAS

ASSOCIAÇÃO BRASILEIRA DE NORMAS TÉCNICAS. NBR 6023: disponível em http://www.contabeis.com.br/artigos/1148/teste-de-recuperabilidade-de-ativos-impairment-cpc-01-equivalente-ao-ias-36-ifrs/- acesso 09/05/2016

BIANCOLINO, César Augusto; ARAMAYO, Patrícia Desidério. Goodwill & impairment test: considerações sob a luz do US GAAP. In: ENCONTRO DA ANPAD, XXVII, 2003, Atibaia. Anais... Rio de Janeiro: ANPAD, 2003.

Floriano do Amaral Gurgel e Paulino G. Franceschini (2002, p.285),

IUDÍCIBUS, SÉRGIO DE. II. MARTINS, ELISEU. III. GELBCKE, ERNESTO RUBENS.IV. SANTOS, ARIOVALDO DOS. [ET. AL.]. - 2. ED. - SÃO PAULO : ATLAS, 2013. Manual de contabilidade societária

SILVA, José Luiz dos; SCHMIDT, Paulo; GOMES, José Mário Matsumura;

Teste de Impairment (Teste de Recuperabilidade), disponível em http://www.socontabilidade.com.br/conteudo/BP_ativo5.php- acesso 07/06/2016

ROSS, Westerfield e Jordan. Fundamentos da Administração Financeira 9ª Edição, 2013 Vergara,Sylvia Constant (1998 p. 25)2ªEd

http://www.contabeis.com.br/artigos/939/valor-recuperavel-dos-ativos-teste-de-impairment/- acesso 09/05/2016

https://www.planalto.gov.br/ccivil_03/leis/L6404consol.htm acesso em 02/12/2016

Por Antonio Dias dos Santos, Lediane Jesus Almeida, Margareth C. Dias Pires e Wilson Moura de Almeida.

Publicado por: MARGARETH CRISTINA DIAS PIRES BREISCH

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.