As Criptomoedas: Aceitação das Moedas Virtuais no Mercado Financeiro Internacional

índice

- 1. RESUMO

- 2. INTRODUÇÃO

- 3. SISTEMA FINANCEIRO INTERNACIONAL

- 3.1 A ARQUITETURA DO SISTEMA FINANCEIRO INTERNACIONAL CONTEMPORÂNEO E OS FATORES DA CRISE GLOBAL

- 3.1.1 MERCADOS DE CAPITAIS

- 3.1.2 REGULAMENTAÇÃO DO MERCADO FINANCEIRO (MUNDO X BRASIL)

- 3.1.3 PAÍSES QUE REGULAMENTARAM O USO DAS CRIPTOMOEDAS

- 3.2 CRIPTOMOEDAS E AS INOVAÇÕES TECNOLÓGICAS NO SISTEMA MONETÁRIO

- 3.3 AS TRÊS MOEDAS VIRTUAIS MAIS PROMISSORAS

- 3.4 AS FERRAMENTAS DE SEGURANÇA E AS GARANTIAS DA INOVAÇÃO

- 4. ANÁLISE

- 5. CONCLUSÃO

- 6. REFERÊNCIAS

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.

1. RESUMO

O conceito de moeda e troca é antigo, e um surgiu em detrimento do outro, em necessidade de revolucionar os meios de escambo. A moeda virtual veio para inovar o campo de investimento e modelos de troca dentro do sistema financeiro internacional. A trajetória das moedas virtuais é recente, após aproximadamente 3 anos da criação da primeira moeda, houve de fato o conhecimento generalizado acerca dela, e hoje, os valores associados às moedas variam com base nos diferentes modelos existentes, e seus meios para garantia de segurança e criptografia. Segundo o site Investing, atualmente existem cerca de 2.400 moedas virtuais com diferentes valores e expectativas de crescimento, adequando-se aos variados perfis do mercado de investimento. O investidor que está acostumado com os riscos inerentes as negociações financeiras, principalmente envolvendo ações e investimentos de forma geral, sabem que apesar do risco, as criptomoedas representam uma oportunidade de lucro e rentabilidade gigantesca. A discussão e a análise será feita, basicamente em relação a aceitação do mercado investidor e do sistema financeiro em vista da regulamentação e modelos de utilização da moeda que não seja a forma convencional básica para investimento, porém, a falta de órgãos físicos e reguladores que possam fiscalizar, tributar e assegurar a credibilidade das mesmas é o fator principal para frear a crescente busca da inovação dentro dos modelos de troca.

ABSTRACT

The Exchange and coin concept is former and one raised based in another. Innovation need for the barter archaic method was the mainly reason for the ascendence of the coin. The virtual currency came to innovate the field of investment and exchange models within the international financial system. The trajectory of virtual currencies is recent, after approximately 3 years of the creation of the first currency, there was in fact the generalized knowledge about it, and today, the values associated with the currencies vary based on the different existing models, and their means to guarantee security and encryption. According to the website Investing, there are currently about 2,400 virtual currencies with different values and growth expectations adapting to the various profiles of the investment market. The investor who is accustomed to the risks inherent in financial trading especially involving stocks and investments in general, knows that despite the risk, the crypto-coins represent an enormous profit and profit opportunity. The discussion and analysis will be made, basically in relation to the acceptance of the investor market and of the financial system in view of the regulation and models of use of the currency that is not the basic conventional form for investment, but the lack of physical and regulatory organs that to monitor, tax and ensure their credibility is the main factor in curbing the growing search for innovation within exchange models.

2. INTRODUÇÃO

Desde a conferencia de Bretton Woods o dólar domina, controla e serve de base para as outras moedas ao redor do mundo. O Dólar Americano (US$) serviu como parâmetro no mercado de câmbio variando de 1% para mais ou menos em relação às demais moedas internacionais dos países que formaram a conferência, fortalecendo e servindo como fator impulsionador dos mercados de análises cambiais e trocas internacionais, tal como um fomento ao comércio, o que mudaria completamente os rumos das exportações e importações.

Ao passar dos anos o Sistema Financeiro Internacional tornou-se ainda mais focado em lidar com os índices inflacionários como base em uma economia mais sólida e fortalecida. Obviamente que o fator “inflação” depende muito do que o governo espera para a economia do Estado, quais os objetivos e quais as metas que pretendem alcançar, lançando assim políticas monetárias em detrimento do que se busca.

A moeda comum do comércio internacional é aquela que é mais estável, advinda de um país, menos suscetível a mudanças bruscas na economia, seja por meio político, econômico ou comercial, entre outros fatores, levando em conta a consolidação da moeda, a aceitação e como ela é vista como “confiável” pelos demais Estados. Afinal, no comércio internacional todos os Estados envolvidos nas negociações terão de tratar com a mesma moeda e entende-la.

Diante destes diagnósticos, surgiu o interesse e a curiosidade de entender melhor o fenômeno das criptomoedas e a aceitação das moedas virtuais no mercado financeiro internacional. Partido do tema e sua delimitação, o trabalho em questão, tratará de realizar estudos históricos do surgimento das criptomoedas, seu gradual crescimento e expectativas futuras, tanto em desenvolvimento, quanto em adoção, que as moedas virtuais poderão chegar no mercado financeiro internacional.

O estudo se desenvolverá acerca do surgimento do mercado financeiro como base para os avanços econômicos, as principais bases de fortalecimento e políticas, e por fim a inserção, adaptação e expectativas de crescimento das moedas virtuais no âmbito financeiro internacional.

As criptomoedas surgiram há pouco tempo, conhecidas, e de fato, entendidas, há muito menos tempo. A questão da compreensão da funcionalidade e variação do valor desta moeda virtual é, em se comparando a níveis de população mundial, quase nula. Muitos dos investidores da criptomoedas não possuem plena compreensão da funcionalidade e como os valores relacionados ao produto das moedas virtuais se altera, pois alguns dos investidores o fazem de forma automática, com base numa febre e expectativa de ganhos altíssimos, as próprias revistas e jornais noticiam de forma bem sensacionalista as moedas virtuais e as tornam ainda mais poderosas e desejadas.

O que será e precisa ser questionado é onde as criptomoedas podem chegar dentro do mercado, quais expectativas em cima das moedas virtuais, o que os investidores que possuem enormes reservas monetárias inserida nelas espera das mesmas; o que o mercado em geral espera delas. Como a população as vê, em que nível são conhecidas e compreendidas, e quais os riscos. Os chamados investidores “agressivos”, geralmente, optam por opções mais arriscadas no mercado, o seu perfil investidor é agressivo, portanto opta muitas vezes por opções mais arriscadas, tendo em vista a possibilidade muito mais atraente de lucros.

Obviamente, em um campo promissor e alvo de injeções milionárias de dinheiro há sem dúvida alguma as famosas fraudes, e moedas criadas sem valor estimado algum ou sem de fato existirem como uma criptomoeda registrada. No mercado financeiro e de capitais, com a rapidez e eficiência com que as transações são efetuadas, os olhos dos investidores precisam estar sempre bem abertos há identificarem o mais rápido possível furos e fraudes no seu campo de investimento, a fim de evitar calotes e eventuais lavagens de dinheiro. Realizarei parte do referencial informando como funcionam as lavagens de dinheiro no âmbito dos mercados financeiro, onde há casos, embora menores, de investidores e agentes do mercado que “lavam” dinheiro sem saberem que o estão fazendo, tópico este, importante, para a compreensão do lado obscuro do mercado.

Seguindo as linhas citadas anteriormente, o problema de pesquisa é: Qual o grau de aceitação das criptomoedas dentro do mercado financeiro mundial?

Os custos e os esforços do Mercado Financeiro Internacional para manter e administrar o papel-moeda são bases para encararmos a justificativa aqui a ser proposta. Há diversos aspectos que serão analisados e pontuados ao decorrer em que esta investigação for progredindo, porém, já podemos vislumbrar a importância incontestável de fazermos prática a este estudo da área financeira o qual poderá nos trazer soluções, de modo geral.

Temos uma oportunidade ímpar de refinar a teoria acerca dos fenômenos monetários. Àqueles que prezam a liberdade, reitero que, pela primeira vez na história da humanidade, a possibilidade de não dependermos de nenhum órgão central controlando nosso dinheiro é real e está se desenrolando neste exato instante diante de nossos olhos. É a primeira moeda verdadeiramente global desde que o ouro foi forçadamente desmonetizado. (ULRICH, 2014)

Ulrich (2014), faz rígidas críticas ao sistema de controle monetário mundial. A hegemonia monetária aumenta a desigualdade, faz com que se acirrem disputas internacionais por espaços mais confortáveis na convivência entre os Estados no Sistema Financeiro Internacional, tudo isto são sinais positivos ao surgimento de um modelo virtual de moedas, quais poderiam, futuramente, padronizar-se e tornar-se um modelo de troca comum no Mercado Financeiro.

Os estudos sobre a variação do valor da unidade da moeda virtual serão aprofundados, tais como os resultados para a inflação, sendo que a moeda não passará a ser produzida fisicamente e nem terá, inicialmente, um órgão regulador a nível nacional, porém todos sabemos que se realmente as criptomoedas tornarem-se opções futuras ao mercado, elas serão amplamente e detalhadamente analisadas, haverá um órgão financeiro para fiscalização e execução de normativas, isto é, obvio.

Por fim, para tornar mais clara a justificativa aqui apresentada, o estudo compreenderá, em questão às moedas virtuais, ainda não regulamentadas como moedas oficiais, não sofrem mudanças, ainda, em detrimento de medidas de políticas monetárias, contudo com o aprofundamento das análises, perspectivas serão fundamentadas. O comércio exterior poderá contar com uma moeda única e não dependente de apenas um Estado, alterando os riscos de mercado e alteração cambial do valor das mesmas. Este seria o principal foco da regulamentação, adoção e inserção da criptomoeda no mercado financeiro.

O objetivo geral deste projeto de pesquisa é uma análise das criptomoedas e sua aceitação no mercado financeiro internacional, e especificamente, descreveremos o sistema financeiro internacional, analisaremos o funcionamento e expectativas de crescimento da moeda digital.

Quanto ao procedimento, a pesquisa é bibliográfica e documental. De acordo com a análise de Prodanov e Freitas (2013) sobre a pesquisa bibliográfica, quando a mesma é elaborada partindo de um material ora publicado, e que constitui-se principalmente de: livros, revistas, publicações em periódicos e artigos científicos, jornais, boletins, monografias, dissertações, teses, material cartográfico, internet (Grifo nosso), e tem como objetivo aproximar o pesquisador diretamente com o material já escrito sobre o assunto base da pesquisa. E pesquisa do tipo documental, pois, ainda de acordo com Prodanov e Freitas (2013), a diferença em relação à pesquisa bibliográfica é que a documental baseia-se disciplinadamente em materiais que ainda não obtiveram um crivo analítico e que ainda podem ser reelaborados de acordo com os objetivos da pesquisa em questão.

3. SISTEMA FINANCEIRO INTERNACIONAL

3.1. A ARQUITETURA DO SISTEMA FINANCEIRO INTERNACIONAL CONTEMPORÂNEO E OS FATORES DA CRISE GLOBAL

Para darmos início à nossa obra e o nosso objeto de estudo, devemos delinear e arquitetar o sistema financeiro internacional, a ponto de compreendermos de que forma nosso espaço encontra-se definido. A arquitetura financeira global, baseia-se no estudo sobre as crises e modelos e aspectos adotados para resolvê-la, amortiza-la, e em alguns casos, preveni-la. Mais adiante, trabalharemos de forma específica nas garantias que os investimentos possuem hoje, levando em consideração nosso cenário de arquitetura do sistema financeiro.

Segundo Farhi e Cintra (2009), a arquitetura do sistema e o entendimento da crise e da confiança dos setores de investimento e mercado mobiliário deve ser estudado mediante três aspectos, separados em seções, são eles: A cronologia dos principais eventos da crise, a caracterização dos principais elementos, na chamada global shadow banking system, ou sistema bancário global nas sombras; e o delineamento do panorama de ações implementadas por autoridades governamentais e por grandes bancos, de forma a encontrar as melhores soluções para os problemas da crise financeira global.

O que chama a atenção, de acordo com Farhi e Cintra, são os fatores os quais desencadearam e viabilizaram casos mais agudos da fragilidade financeira da crise, envolvendo as instituições financeiras que não tinham, acesso a seguros, e garantias, como os seguros de depósitos e as famosas operações de redesconto dos bancos centrais.

As medidas adotadas pelos bancos centrais em relação a estes casos extremos, foram justamente maior acesso as operações de redesconto, com lastro nos créditos hipotecários e outros – utilizando, até mesmo, operações de subprime. Mas, em momentos de crise no caixa, as movimentações, agora, em mercados secundários tomam conta das estratégias dos bancos e investidores, a ávida venda dos ativos que ainda possuíam espaço para negociações mais interessantes, acarretaram numa super desvalorização dos preços. (FARHI E CINTRA, 2009)

Sobre a formação do sistema financeiro nacional e internacional, podemos afirmar segundo Soros, que vislumbramos a economia global, que além do livre comércio de bens e serviços, temos livre movimento de capitais. As condições econômicas, tais como as taxas de juros, taxas de câmbio e os preços das ações em diversos Estados estão ligadas aos mercados financeiros globais. De acordo com o papel que o capital financeiro exerce no destino dos países individuais, segundo o autor, não é exagero falar que vivemos em um sistema capitalista global.

De qualquer forma, pelo simples fato de haver políticas econômicas, assume-se que há intervenção do Estado na economia. A maneira como se dá esta intervenção gera infindáveis debates, mas apesar das controvérsias há consenso de que a atuação do Estado é fundamental para o bom funcionamento da economia. Mesmo os mais radicais defensores do livre mercado concordam que não há maneiras da economia funcionar bem, sem que haja ações governamentais, além daquelas que são básicas como a administração da justiça, segurança e educação (MEURER E SAMOHYL, 2001).

3.1.1. MERCADOS DE CAPITAIS

Além de estudarmos sobre os principais fatores da crise no tópico anterior, agora trataremos acerca de uma das modalidades do mercado financeiro. Dentro do sistema financeiro, existem quatro modelos de mercado conhecidos, são eles: Mercado Monetário, Mercado de Crédito, Mercado de Câmbio e o Mercado de Capitais.

De acordo com Perobelli (2007), o mercado de capitais, que representam as Bolsas de Valores e os mercados de balcão organizados, contemplam operações de valores mobiliários de médio e longo prazos. Fazem parte destas operações: Ações, debêntures, commercial papers, bônus de subscrição. O objetivo deste segmento do mercado é dar maior liquidez a títulos de propriedade e dívida de emissão das empresas e tornar viável seu processo de capitalização. Os riscos atrelados ao sistema financeiro de modo geral, mas mais enfatizados no mercado de capitais – este por possuir maior grau de risco; Junior (2009) destaca os 5 principais riscos, e são: Risco de mercado, risco de liquidez, risco de crédito, risco operacional e risco legal. O risco de mercado é o mais básico, e talvez, o mais imprevisível, pois está ligado aos riscos dos juros e do câmbio, algo importante a ser ressaltado é que toda e qualquer operação no mercado de capital é volátil e está sujeita a variações nas taxas de cambiais e de juros. Uma das opções para que o investidor diminua os riscos de perda de capital por risco de mercado seria diversificação da carteira de ativos/investimentos, desta forma aumenta-se as chances dos ganhos por variação superarem as perdas, e desta forma evitar que o investidor tenha um prejuízo ainda maior, deixando claro que as perdas podem, também superar os ganhos, afinal os riscos são inerentes as operações.

A liquidez é um dos principais fatores visualizados por quem atua no mercado de divisas, pois é a chance dos títulos e papeis tornarem-se moedas correntes; quanto mais fácil é de vender uma casa, mais líquida ela é, ou seja, maiores chances de transformá-la em papel moeda. A questão da crise acentuada é principal fator de análise de liquidez, pois em mercados tomados por crises financeiras, os títulos, ativos ou bens menos líquidos são os que encontram maiores dificuldades de serem negociados, visto que são mais difíceis de se tornarem moeda numa eventual necessidade do investidor.

O risco de crédito, nada mais é do que o receio de não haver pagamento pela instituição ora contratada. A inadimplência causada pela falta de dinheiro para cumprir um contrato no mercado, ou pagamento do título ou bem, agrega o risco de crédito. Alguns meios de investimentos são segurados pelo FGC (Fundo Garantidor de Crédito), que assegura um retorno de até R$ 250.000,00 por investidor em caso da instituição quebrar.

Estes são os três principais riscos inerentes ao mercado de capitais, porém, existe ainda mais dois muito importantes, que é o risco operacional e o risco legal. Operacional é relacionado a fraudes ou panes nos sistemas que garantem a eficácia das negociações ou trocas monetárias digitais, via modelo tecnológico de mercado – mais comuns ainda em mercado de moedas digitais, por serem amparadas e asseguradas por meios virtuais. O risco legal é basicamente relacionado a legalidade das cláusulas e contratos vigentes, e suas garantias para com o investidor. Perobelli (2007) complementa que é básico dentro do mercado de capitais, as negociações serem arriscadas, algumas menos do que outras, porém são raras as formas de entrar no mundo dos capitais e valores mobiliários sem estar atrelado aos riscos, principalmente de mercado.

3.1.2. REGULAMENTAÇÃO DO MERCADO FINANCEIRO (MUNDO X BRASIL)

Os Estados e o próprio mercado financeiro funcionam sob a égide de uma legislação e/ou constituição, o modelo de produção e distribuição do papel moeda, no panorama da economia global atualmente, é designado a um órgão específico responsável, como no Brasil é o Banco Central quem produz e distribui o papel moeda, bem como regula as normas e cria as leis para que os órgãos fiscalizadores possam executá-las.

As burocracias para um meio legal de troca, ou quaisquer operações financeiras hoje, não seria diferente para as criptomoedas, elas também necessitam de uma regulamentação de atuação no mercado, seja de investimento ou de circulação. A insegurança vem para os agentes do mercado, pois além de não existir um meio físico de regulamentação e fiscalização, a intervenção do Estado neste caso é nula. As criptomoedas apontam para um cenário jurídico diferente daquele sobre o qual se apoia o Direito. Em um futuro breve, as moedas virtuais deverão intermediar grande parte das transações financeiras em todo mundo. Nesse sentido, o Direito Econômico concebe reflexões sobre ordenamentos jurídicos que transcendam os limites de um território (SOUZA, 2017).

O cenário econômico brasileiro, segundo Silva, não possui quaisquer norma que ampare e garanta a utilização das moedas virtuais, mas cada vez mais se discute a criação das mesmas, visto que a quantidade de adeptos que necessitam de uma garantia e de confiança na mesma aumentam a cada ano. O maior medo do mercado, ainda segundo o autor, é de lidar com um sistema ultra tecnológico e inovador, assim sendo as mudanças nas legislações e regulamentos seriam constantes, pois o sistema tecnológico se altera com enorme rapidez.

Levando em consideração o fato de que o uso e aceitação de Criptomoedas no mercado cresce a cada ano, a regulamentação é a melhor saída para que o Estado desempenhe o seu papel de ente protetor da ordem econômica e financeira, além de facilitar a obtenção de fontes de receita com a tributação de algumas atividades relacionadas ao uso de Criptomoedas. (SILVA, 2017)

Para classificarmos a regulamentação do uso das criptomoedas no mundo, iniciamos falando das desconfianças que é o sentimento do mercado brasileiro e mundial no momento, pois de acordo com Silva (2017), o surgimento desta inovação gerou grandes quantidades de respostas por parte de muitas instituições públicas e privadas no mundo todo, especialmente bancos centrais e instituições financeiras. Este estudo, busca dar um norte e acalmar o mercado que, por falta de normas a respeito das moedas virtuais, precisam entender como lidar com elas.

No Brasil, os órgãos do sistema financeiro BACEN e CVM, não se posicionaram positivamente sobre as moedas virtuais, o Banco Central deixa claro nas declarações que a moeda virtual não é regulada e de que o órgão não possui responsabilidade e nem concede quaisquer garantias aos detentores. Apenas em caráter tributário é que o mercado consegue enxergar a moeda virtual com outros olhos, segundo parecer da Receita Federal do Brasil a moeda se enquadra como ativo financeira, e por conta disto, deve ser declarada na ordem de “outros bens” pelo valor de aquisição

As moedas virtuais (bitcoins, por exemplo), muito embora não sejam consideradas como moeda nos termos do marco regulatório atual, devem ser declaradas na Ficha Bens e Direitos como “outros bens”, uma vez que podem ser equiparadas a um ativo financeiro. Elas devem ser declaradas pelo valor de aquisição. Como esse tipo de “moeda” não possui cotação oficial, uma vez que não há um órgão responsável pelo controle de sua emissão, não há uma regra legal de conversão dos valores para fins tributários. Entretanto, essas operações deverão estar comprovadas com documentação hábil e idônea para fins de tributação. (RECEITA FEDERAL, 2016, p. 184)

Agora, partiremos para o posicionamento de alguns países e regiões e analisaremos o lastro que os mesmos oferecem aos investidores.

Para iniciarmos os estudos baseados nos pareceres dos organismos centrais financeiros em âmbito internacional, Silva (2017) cita três decisões tomadas por eles, são elas: abolição do uso das Criptomoedas, a regulação das Criptomoedas e a ausência de respostas regulatórias. Como apresentado anteriormente, o Brasil abre a lista dos países que não aceitaram o uso regulamentado das criptomoedas, porém o Banco Central Europeu, também institui ressalvas aos investidores, alertando-os de possíveis fraudes e perdas de ativos financeiros, além de tentar alinhar a descentralização da moeda com a regulamentação, demonstrando que o modelo pode ser estudado e regulamentado sem que se altere seu caráter descentralizado,

A autoridade governamental pode, primeiramente, parecer incompatível com a origem conceitual das moedas virtuais em seu panorama descentralizado o qual não requer o envolvimento do governo ou de um banco central. Todavia, a criação da obrigação de um esquema de governança e regulamentação não implica que as moedas virtuais teriam de ser emitidas por um órgão central. Este modelo pode se manter descentralizado e regulamentado, por exemplo, fazendo uso de protocolos ou livros de transações. (EBA, 2014, p. 40)

O BaFin, Banco Central Alemão, também institui que existem diversos riscos na utilização desta inovação e alerta aos investidores que desejam usufruir, de que poderá haver eventuais riscos e problemas relacionados a lavagem de dinheiro e financiamento ao terrorismo, mas isentam-se, alegando não possuírem poderes para controlar as operações que envolvam o uso das Criptomoedas dentro do seu território, além de reforçarem que a troca de bitcoins ou demais moedas digitais não necessitam de quaisquer autorizações e podem ser transacionadas a qualquer momento, por conta e risco de quem as utiliza.

Na Colômbia as respostas foram ainda mais ríspidas. O Banco Central Colombiano declarou em cartas oficiais que não existe em seu território quaisquer regulamentações que garantam a utilização legal e segura das moedas digitais, e que as mesmas não possuem lastros reconhecidos por não se adequarem à forma convencional de se fabricar moeda e de normatizá-la. Segundo o órgão financeiro colombiano, “não existem mecanismos capazes de garantir as operações através destes instrumentos digitais, pois o caráter internacional das criptomoedas dificulta que haja definições e jurisdições aplicáveis” e enfatiza que “não há benefício algum no uso deste modelo virtual das moedas” (grifo nosso).

3.1.3. PAÍSES QUE REGULAMENTARAM O USO DAS CRIPTOMOEDAS

Os EUA destacam-se por serem os primeiros a adotarem e regulamentarem as moedas digitais em seu território, e direcionando as formas quais a moeda pode ser integrada à economia local. As moedas digitais que são transacionadas nos Estados Unidos precisam ser declaradas na carta equivalente ao Imposto de Renda, e cairá como renda bruta ao valor da aquisição do bem, e que quaisquer meios de utilização das criptomoedas estão sujeitas a avaliação de órgãos financeiros que serão credenciados apenas para tratarem deste novo modelo de economia.

Vale ressaltar que um país federalista como é o americano, cada estado federativo cria suas próprias legislações e atribuições de acordo com determinados assuntos, e o Estado de Nova Iorque, principal centro financeiro mundial, estabeleceu parâmetros para que os demais estados possam se adequar, seguindo suas próprias medidas. Agora, em assuntos federais, apenas o que tange as tributações foram esclarecidas, portanto a declaração de aviso de 2014 expedida pelo IRS (sigla em inglês para o órgão equivalente à Receita Federal do Brasil), considera que a utilização destas moedas para fins comerciais são incidentes de tributos.

Os japoneses também compõe a lista daqueles que regulamentaram o uso para fins específicos, e as regras para devida utilização assemelham-se às regimentadas pelo governo americano aos estados, desta forma são necessários que empresas credenciadas sejam aprovadas pelo governo perante documentações exigidas para que as mesmas possam operar em favor das normativas criadas à luz das criptomoedas, porém algumas exceções são visualizadas. Para valer o credenciamento da instituição, é necessário que a empresa possua capital social equivalente a (dez milhões de ienes) e possuírem patrimônio líquido positivo, além disso, as famosas políticas de compliance e segurança da informação deverão ser adotadas.

O mercado e os estados não escondem que o principal medo são as fraudes relacionadas a falta de segurança de rede, e a lavagem de dinheiro. A declaração polêmica do CEO da Siemens, Joe Kaeser (2017) à revista Época Negócios é sinal claro desta inquietação, ele inicia falando que Bitcoins é maior ferramenta de lavagem de dinheiro da Internet, e ainda cita o sistema do Blockchain como “facilitador” de tais fraudes, ou seja, não é à toa que ainda haja muita insegurança por parte do mercado, visto que por mais tecnológica que seja o momento em que estamos vivendo, a presença de organismos físicos e aparatos físicos mercadológicos são responsáveis diretos pela credibilidade dos ativos.

3.2. CRIPTOMOEDAS E AS INOVAÇÕES TECNOLÓGICAS NO SISTEMA MONETÁRIO

Todo e qualquer tema que envolve as moedas virtuais são um tanto quanto subjetivos, não em questão à sua objetividade, mas sim à efetiva atuação e quais expectativas se criam ao redor deste locus econômico. As visões que pairam sobre as criptomoedas são das mais difusas, há quem acredite que elas são apenas “febre” e, também, há quem sustente a tese de que elas são o futuro do sistema monetário, duas visões que dividem espaços extremos dentro da economia.

No decorrer do projeto de conclusão, trabalharei a evolução das criptomoedas trazendo o histórico das moedas convencionais, crescimento ou regressos e o quanto as cryptocurrencies tendem a evoluir ainda mais no sistema financeiro. Outro objetivo seria traçar uma linha do tempo desde as primeiras aparições das moedas virtuais, seus valores, o por quê foram criadas e quais as expectativas em cima da criação das mesmas até onde estas expectativas poderão ser superadas. Não apenas trataremos sobre bitcoins, será dado um enfoque maior a esta moeda, porém trabalharemos com as “criptomoedas” de forma geral, abordando todas as mais comuns e promissoras.

Segundo o economista Joseph Schumpeter (1982), as inovações tecnológicas são fundamentais para o crescimento da economia e melhoria das práticas de comércio, principalmente.

No decorrer da história, alguns fatores exógenos contribuíram para adoção de diferentes métodos e práticas no mercado financeiro (Grifo nosso). Segue um referido autor com uma definição relacionada de maneira geral, mas que exemplifica muito bem os fatores exógenos e endógenos:

Os efeitos de crescimento e destino são exógenos, pois representam a expansão e o aquecimento dos mercados alvo, respectivamente, sendo fatores externos às nações. Já o efeito contribuição ou competitividade é endógeno, determinado por fatores internos às nações como competitividade em custo, processo tecnológico, qualidade ou preço. (NOCE, et al, 2003).

Para fins de complemento e maior entendimento dos efeitos de fatores exógenos e endógenos, faz-se valer uma análise rápida e precisa. Fatores exógenos são aqueles os quais as criptomoedas não possuem a capacidade de alterar, porém influenciam diretamente no funcionamento e rendimento da moeda. Os endógenos, por sua vez, são fatores internos e que a própria tecnologia é capaz de contribuir com alterações e, de fato, está ao seu alcance fazê-lo. Vários são os motivos pelos quais os fatores endógenos entram em ação, porém os exógenos, cabe a nós adotarmos medidas para prevenir em casos em que acarretará resultados negativos, ou saber aproveitá-los em situações em que resultarão em benefícios, como citado acima, os fatores exógenos que contribuíram para adoção de diferentes métodos e práticas no mercado financeiro.

O movimento nascente e primordial do sistema econômico/monetário são os meios de troca, e por conveniência às facilidades impostas pelo consumidor, de forma a tornar este viés ainda mais ágil e agressivo, foi se transformando a ponto de em questão de minutos milhares de transações serem feitas. O escambo, modelo de troca colonial que deu início às negociações, consistia na simples troca de uma mercadoria em falta, por outra de sobra, era realizada por diferentes agentes em diferentes situações, com a finalidade de suprir a necessidade e escassez.

Por muitos séculos, as relações obrigacionais eram realizadas em base de troca ou escambo. Todavia, os problemas ocorriam quando não havia uma correspondência equivalente para obter algo ou realizar um contrato, a partir destas situações problemáticas, pensou-se em algo que poderia quantificar o valor das coisas. (RIBEIRO, 2015)

Após a inovação das técnicas de quantificação das trocas, após anos, a tecnologia e as máquinas passaram a ser os principais meios para troca entre agentes sociais e empresariais. Os cartões, seja de crédito ou débito, o qual trouxeram segurança e facilidade nas trocas tornaram-se muito populares. De acordo com C. Pinto (2015), os meios de trocam refletem fielmente o nível de organização social e tecnológica. Assim como o escambo já foi a principal forma de adquirir bens e serviços, a dinâmica social nos meios de troca também foi se transformando de forma gradual por eventos e processos socioeconômicos, culturais e tecnológicos, de forma com que a moeda, com o passar do tempo, foi se consolidando, dominou as demais formas e se tornou padrão.

Cartões de crédito e débito representaram novo avanço técnico ao proporcionar facilidade, segurança e possibilitar alteração do comportamento de consumo. (PINTO, 2015)

Houve ainda, segundo C. Pinto (2015), a aparição e popularização de meios de pagamentos digitais, como Pay Pal, Google Wallet e Moneygram, também conhecidos como eWallets. Porém, nenhuma destas facilidades constitui, de fato, uma moeda.

É importante salientarmos que grande parte das transações ao redor do mundo são realizadas por meios virtuais, por isso torna-se ainda mais evidente e justificável a inquietação do porquê as moedas digitais ainda não se tornaram oficialmente aceitas em quaisquer meios do sistema financeiro mundial. As moedas digitais representam meios eletrônicos de troca com todas as funções e características das moedas tradicionais, exceto pelo fato de não serem fisicamente tangíveis (PINTO, 2015). De forma incontestável, estas moedas chegaram para abalar o sistema monetário e plantar ideias e projetos de forma a ampliar o espaço tecnológico e inovador do sistema e dos modelos transacionais, porém, além do mais famoso deles que é obviamente o Bitcoin (BTC), diversas outras tecnologias semelhantes existem hoje no mercado, e cada uma seguindo um aspecto peculiar de que a criou, dentre elas, existe:

Litecoin, Dogecoin, PPcoin e Dash (ou Darkcoin).

Para fins de seguirmos as delimitações propostas anteriormente, seguiremos dando maior ênfase no Bitcoin a partir deste momento. O embasamento relacionado a evolução da moeda foi e será de grande valia no decorrer do projeto, e as demais moedas digitais aparecerão em diversos momentos como exemplos e diferenciações.

3.3. AS TRÊS MOEDAS VIRTUAIS MAIS PROMISSORAS

Abaixo temos as simbologias das três principais criptomoedas:

3.3.1. BITCOIN

Desenvolvido em 2008 e implantado em 2009 por Satoshi Nakamoto, o Bitcoin é a criptomoeda mais conhecida do mundo. Como explica Nakamoto (2008), o que é necessário é um sistema de pagamento eletrônico baseado em garantia de criptografia, o que permite quaisquer duas partes dispostas a transacionar diretamente uma com a outra, sem a necessidade de uma terceira. As transações serão computacionadas, protegendo vendedores de fraudes. A utilização da rede P2P[1] (Peer-to-peer) garante as operações sem a necessidade de uma terceira pessoa e as salva cronologicamente, trazendo maiores garantias.

Os BTC validam-se por meio de algoritmos. Uma função denominada como hash mapeia dados de comprimento variável e os transforma em fixo. Paar e Pelzl (2009), tratam do hash como um conceito popular nos meios tecnológicos e largamente utilizado. É um identificador único de dados e deve necessariamente apresentar: função unidirecional, baixa colisão, saídas de tamanho uniforme independente da entrada com baixo custo computacional.

A expansão da moeda foi se consolidando de forma natural, o escambo que era a troca de uma mercadoria por outra, implicava apenas na troca de uma mercadoria (sem valor tangível e matematicamente imposto) por outra. A valorização desta mercadoria a ser recebida ou enviada, se dá por conta da necessidade da outra parte em obter certo produto, mesmo que este não seja de mesmo valor agregado que a negociada por ele mesmo, após isso, passaram a existir as moedas mercadorias que eram mercadorias quantificadas e com valor em relação a outra. C. Pinto (2015), cita como exemplos históricos de moeda mercadoria: gado, sal, cacau, prata e ouro. Destaca-se a prata e o ouro em forma de moeda cunhada.

Conforme Ribeiro (2015), de forma semelhante, com base na evolução dos modelos de troca e inovações, o dinheiro em moeda corrente ou espécie vem perdendo seu lugar, pois, se observarmos, a cada dia as relações mercantis são quitadas cada vez mais por meio de cartões de crédito. Mas, a evolução não para, e o dinheiro virtual também está tomando seu lugar no mercado.

O dinheiro virtual que tem se destacado e denominado de bitcoin não é emitido ou regulado pelo governo, permite ao usuário a aquisição de uma forma segura e barata. Portanto, o usuário pode adquirir bitcoins por meio de moeda em espécie, e com este crédito virtual, pode realizar pagamentos e negócios em qualquer parte do mundo com empresas e bancos que aceitam a referida moeda como pagamento (Itálico nosso). (RIBEIRO, 2015)

Após, em 2011, a revista Forbes publicar uma matéria sobre o tema, houve o boom das moedas digitais, sobremodo do bitcoin, e o mesmo alcançou o ápice de valorização e investimentos.

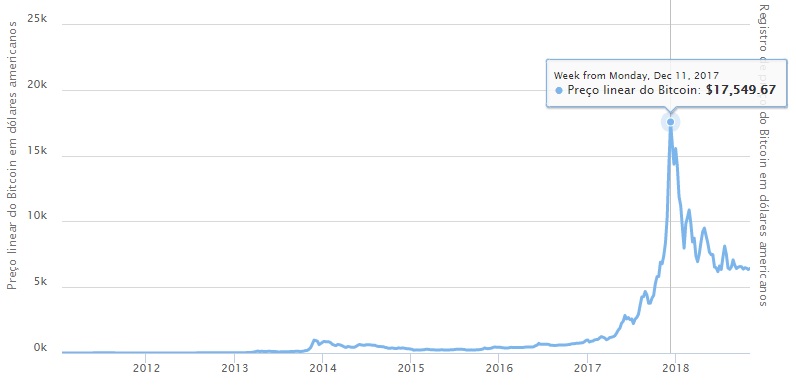

Fonte: ---------------------------------

Como observado no gráfico acima, o ápice da valorização da moeda virtual Bitcoin desde 2011, foi em dezembro de 2017, onde a mesma alcançou incrivelmente a marca de aproximadamente USD 17,6 mil cada bitcoin.

As principais dúvidas sobre as fraudes seriam a utilização das moedas digitais para troca em papel moeda nacional (euro, dólar, iene, etc), como enfatiza Diniz (2017), e ele aponta que após 2011, as fraudes ficaram concentradas na conversão de bitcoins nas moedas nacionais descritas acima e não mais no sistema de criptografia.

Os prováveis e lógicos questionamentos acerca do uso desta tecnologia a favor dos sistemas de lavagem de dinheiro.

Para compreendermos ainda melhor o funcionamento e toda a sistemática que permeiam a sustentação dos bitcoins na rede, vamos analisar melhor o funcionamento do sistema de pagamentos, armazenamento de dados e ações e inovações antifraudes dentro do escopo de funcionamento dos bitcoins. A partir do entendimento do que é, em base, as moedas virtuais e por conseguinte os bitcoins, trataremos a seguir da mais importante etapa do processo de formulação do projeto: as blockchains.

3.3.2. ETHEREUM

Segundo análise do artigo de Miranda e Salvatore (2018), Vitalik, Gavin Wood e Jeffrey Wilcke juntaram-se para trabalhar no que chamariam de nova geração do Blockchain, apelidada, inicialmente, por Blockchain 2.0. Ela buscava ser uma plataforma geral, de contratos inteligentes, para diminuir a obrigatoriedade da confiança de um terceiro envolvido no processo ou contraparte central.

Ethereum é uma plataforma de Blockchain descentralizada, de código aberto, que permite qualquer pessoa a criar e usar aplicações descentralizadas que utilizem a tecnologia Blockchain. Não possui um dono ou controlador e contou com colaboradores de todos os cantos do mundo. Ao contrário do Bitcoin, o Blockchain do Ethereum foi estruturado para ser adaptável e flexível. (MIRANDA E SALVATORE 2018, p. 5).

As aplicações que chamamos de descentralizadas, são também conhecidas como “contratos inteligentes” (smart contracts), e são aplicações que funcionam similares a programas, sem necessidade e possibilidade de downtime, censura, fraude ou interferência de terceiros. Esta liberdade permite que desenvolvedores criem softwares que podem variar de jogos descentralizados até bolsa de valores. Porém, estes programas sobrevivem enquanto a plataforma Ethereum existir.

De acordo com o Ethereum Whitepaper e Gavin Wood (2014), existe apenas um computador Ethereum no mundo; o autor executa esta afirmação fazendo alusão de que é descentralizado e com diversos usuários (quem faz uso está automaticamente logado). O código do programa, todo e quaisquer processamento e armazenamento de informações existe em seu próprio universo e nada poderá mudar isto.

Frabasile (2018) cita que o sistema funciona em dependência da moeda Ether, que foi criada justamente para esta finalidade. É com a Ether que os mineradores são remunerados com o intuito de garantir o funcionamento da rede.

3.3.3. LITECOIN

O protocolo de Litecoin foi desenvolvido por Charles Lee, ex funcionário da empresa google, em Outubro de 2011. O projeto é de código aberto, e na época, foi lançado em plataformas colaborativas de desenvolvimento (BRADBURY, 2013).

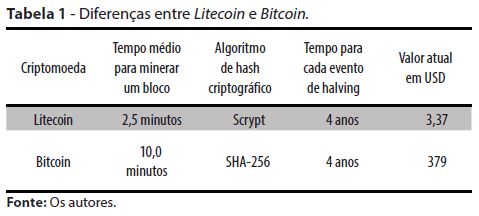

O Litecoin jamais foi desenvolvido com a ideia de substituir a mineração dos bitcoins, e sim, organizar em conjunto a mineração de ambos. Assim como no bitcoin, o litecoin também passa pelo evento de halving – que consiste na divisão do valor do prêmio de mineração pela metade - a cada quatro anos, aproximadamente. O algoritmo que é utilizado pelo Litecoin no estabelecimento do processo matemático de mineração é o Scrypt – algoritmo de mineração que garante a criptografia e segurança da moeda. (PERCIVAL, 2009). Para fins comparativos, entre o Litecoin e o Bitcoin, analisaremos a tabela a seguir:

Podemos observar acima, de acordo com a tabela de Silva e Rodrigues (2016) que a diferença mais notável entre as duas criptomoedas é o tempo médio de mineração do bloco, sendo o Litecoin quatro vezes mais rápido de ser minerado, este aspecto se altera com relação ao algoritmo criptográfico utilizado, e claro, o volume de transações com a determinada moeda.

Como os volumes e quantidades de transações com o Bitcoin são extremamente maiores, o tempo médio para que estas transações sejam efetuadas, e armazenadas dentro do padrão de criptografia, também tendem a ser consideravelmente maiores.

3.4. AS FERRAMENTAS DE SEGURANÇA E AS GARANTIAS DA INOVAÇÃO

3.4.1. GARANTIAS DE LIQUIDEZ AO INVESTIDOR

As garantias da utilização das moedas digitais por parte de usuários comuns ou investidores é assunto de extrema importância dentro do estudo desta novidade tecnológica. Segundo Primo (2017), existem três maneiras inteligentes além das convencionais, de utilizar a criptomoeda, seriam elas: para reserva de valor, especulação e para lidar com as crises. Utilização do bitcoin para poupar dinheiro já pode ser considerada uma ideia válida, visto que não ultrapassam crises juntamente com o país em que está sendo transacionada, não pode ser inflacionada como as moedas comuns e é protegida por todo sistema de segurança de blockchain, o qual assegura em termos de sigilo e informação, as transações efetuadas. O investidor, neste caso, precisa estar atento à volatilidade do ativo, pois sofre variações constantes em seu valor de troca.

Pode ser que, nesse meio tempo que for usado como reserva financeira, a bitcoin pode desvalorizar muito e inviabilizar você desconverter o seu patrimônio num momento futuro, por conta de situações como esta que não recomendo que se faça isso com porcentagens grandes do seu atual patrimônio (PRIMO, 2017).

Em sua tese, Peter Šurda (2012) afirma que o Bitcoin e as moedas virtuais em geral, não podem ser consideradas como dinheiro, porém há de se tornar moeda oficial um dia. Šurda define o uso atual do Bitcoin no mercado de acordo com os conceitos da Escola Austríaca de Economia, que expõe que as moedas virtuais não são um meio de troca universalmente aceito, e por isso, é no máximo um meio de troca secundário.

Há também visões um pouco menos otimistas, como a de Frank Shostak (2013) que diz em seu artigo para o Instituto Von Mises, que as moedas virtuais não vieram para ser uma nova forma de dinheiro que substituirá formas mais antigas, mas sim uma forma inovadora de empregar dinheiro em determinadas transações, mas que jamais poderá substituí-las.

Para confrontar as ideias pouco mais pessimistas em relação ao espaço das moedas virtuais no mercado financeiro, Ulrich (2014) classifica o Bitcoin como um novo modelo de troca, ainda que não seja universalmente aceito. Ele é basicamente um bem econômico, intangível e invisível, mas que possui um proprietário e uma finalidade de troca, seja ela por outra mercadoria e bem, ou por papel moeda.

Agora, iniciaremos a tratar diretamente com relação a liquidez da moeda virtual, tópico extremamente importante para investidores e usuários que possuem interesse em fazer parte do mercado das moedas digitais. A liquidez é a maior desvantagem do Bitcoin em relação às demais moedas de acordo com Šurda (2012), pois não é utilizado de forma ampla, mesmo que venha ganhando mercado a cada ano e as pessoas e empresas estão cada vez mais utilizando este modelo inovador. O Bitcoin possui todos os aspectos para um dia poder superar o papel-moeda, o ouro e a prata em relação a modalidade de troca, para então se tornar dinheiro, que é o meio de troca aceito universalmente.

O obstáculo da vez é a liquidez, pois é a chave para tudo ocorrer como projetado inicialmente, e as moedas virtuais alcançarem seu objetivo como dinheiro e modelo de troca universal. Sem liquidez suficiente, o Bitcoin enfrentará obstáculos significantes para evoluir a estágios mais maduros de meios de troca e, finalmente, tornar-se dinheiro (ŠURDA, 2012).

Ao captar diversas análises em relação ao lastro/liquidez da moeda digital, começamos a pensar se realmente essa novidade financeira altamente tecnológica substituirá os conhecidos modelos de troca, como o papel-moeda e o antigo padrão-ouro, contudo Nikolay Gertchev (2013) afirma que não, ele afirma que jamais poderemos ter um dinheiro que depende intimamente de outra tecnologia, como a internet, e que o Bitcoin jamais atingirá o nível necessário de universalidade e flexibilidade que o dinheiro físico proporciona, para tornar-se modelo de troca, segundo ele no livre mercado o dinheiro commodity e o ouro e a prata ainda têm vantagens comparativas.

A ideia de Nikolay Gertchev não é compartilhada por muitos pesquisadores da área tecnológica e financeira, visto que o próprio Ulrich (2014) afirma que de acordo com diversos estudiosos, a análise de Gertchev “carece de fundamentos”

Considerando o atual arranjo monetário de moedas fiduciárias de papel, a maior parte da massa monetária é constituída de meros dígitos eletrônicos no ciberespaço, dígitos estes criados, controlados e monitorados pelo vasto sistema bancário sob a supervisão de um banco central. Dinheiro material ou físico é utilizado apenas em pequenas compras do dia a dia. O cerne do nosso sistema monetário já é digital e intangível. (ULRICH 2014, p. 63)

Em um sistema bancário convencional, não há lastro algum além dos PhD’s que controlam a impressora de dinheiro, afirma Ulrich (2014). E ainda, segundo ele, mesmo que o sistema monetário fosse 100% lastreado em dinheiro físico ou commodity, como o próprio ouro, seria impossível fugirmos do mundo virtual e eletrônico. Dessa forma, embora reconheça o mérito de um sistema monetário baseado no ouro, jamais poderíamos prescindir do sistema bancário digital no presente estado da divisão internacional do trabalho (ULRICH 2014, p. 64).

A grande sacada do Bitcoin, talvez uma de suas maiores vantagens, é que a moeda digital dispensa o intermediário, o “terceiro” na transação. É um sistema peer-to-peer. Não é necessário confiar em um banco que guardará seu dinheiro. Você tampouco precisa assegurar-se de que uma empresa de liquidação de pagamentos processará corretamente o seu pedido. Acima de tudo, você não precisa rezar para que um banco central não deprecie a moeda. (ULRICH 2014, p. 65)

Um ponto comum nos atributos avançados do Bitcoin é a reduzida necessidade de confiança no fator humano, a confiança é substituída por comprovação matemática. É a criptografia moderna garantindo a solidez da moeda (ŠURDA, 2012).

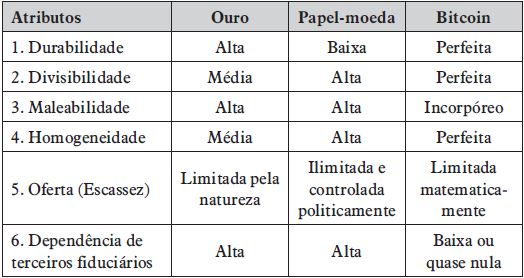

Para finalizarmos o tópico acerca da liquidez das moedas digitais, em especial o Bitcoin, faremos um comparativo entre o Bitcoin e os principais modelos de troca tangíveis, que é o papel-moeda e o ouro. No quesito durabilidade, Bitcoin supera tanto o ouro quanto o papel-moeda – salvo no improvável caso de a internet inexistir no globo terrestre. (ULRICH, 2014). Os bens digitais, como as criptomoedas, não sofrem alterações físicas com o passar do tempo. Porém, uma barra de ouro ou o papel-moeda estão sujeitos a desgastes naturais por uso, sem contar que o papel-moeda pode ser destruído facilmente a qualquer momento.

Sobre a divisibilidade das moedas digitais, de acordo com informações da SpectroCoin, uma empresa especializada na comercialização e intermediação de troca em Bitcoins, ele pode ser dividido em até 100 milhões de partes menores denominadas “satoshis”, o que seria similar aos centavos de euro ou quaisquer outras moedas fiduciárias.

Há um limite físico pelo qual o ouro pode ser fracionado, o que não ocorre com o papel-moeda, pois quaisquer denominações podem ser impressas em uma cédula. Já o Bitcoin, é perfeitamente divisível, com oito casas decimais podendo haver ainda mais (ULRICH, 2014).

Na tabela abaixo, retirada do site especializado em Bitcoins, SpectroCoin, obtemos uma noção sobre a divisibilidade de 1 unidade de bitcoin (1 BTC) e de que forma pode ser dividida, e suas nomenclaturas:

Fonte: Site SpectroCoin

E para finalizar as análises comparativas, Ulrich (2014), traz em seu artigo sobre A Era Digital uma tabela detalhada sobre alguns atributos do Bitcoin em relação ao papel-moeda e o ouro.

A durabilidade, como descrito anteriormente, é a capacidade da moeda ultrapassar o fator tempo e utilização do dinheiro, o ouro é um metal durável, porém pode sofrer alterações físicas ao longo do tempo, o papel-moeda é facilmente destruído e depende muito de como o usuário o tratará em sua posse. O Bitcoin é perfeito, pois depende apenas de um sistema integrado a internet para durar eternamente.

A divisibilidade do ouro é media, pois limita-se ao seu tamanho físico. O papel-moeda possui divisibilidade alta, por quê em uma cédula se pode imprimir quaisquer tipos de moeda e valores, e a do bitcoin é perfeito, pois inicialmente existe a possibilidade de uma divisão de até 100 milhões de partes, como visualizado na tabela sobre a divisibilidade do Bitcoin.

Sobre maleabilidade, o ouro e o papel são materiais maleáveis, leves e fáceis de manusear, e o Bitcoin é incorpóreo, não possui um elemento físico. A homogeneidade do ouro é média, pois pode ser facilmente misturado com outros metais, é um objeto de troca que pode ser transformado a partir de sua característica física em utilização de outro metal que não altere visualmente o seu estado, um fator importantíssimo para classificar as facilidades de adulteração e falsificação. O Bitcoin é perfeitamente homogêneo, pois com a plataforma blockchain é impossível que uma informação relacionada a transações efetuadas sejam cruzadas e interligadas ao mesmo “corpo”.

Uma das características mais preocupantes em relação à moeda digital, seria sua volatilidade, ou seja, a facilidade com que as ações do mercado e as especulações do sistema financeiro tem de alterar o valor real do ativo. Abaixo, observamos uma tabela que demonstra as alterações de valor do Bitcoin desde meados de 2013 até meados de 2017:

Fonte: CoinDesk

Desde sua estreia, o preço do Bitcoin foi de menos de cem dólares para aproximadamente 1.200 (Mil e Duzentos Dólares), e mais tarde passou de menos de 200 dólares para 1.000 dólares. Atualmente, o valor do Bitcoin varia de forma discreta próximo dos 6,4 mil dólares a unidade (Dólar Hoje).

3.4.2. O FUNCIONAMENTO DO SISTEMA DE BLOCKCHAIN

De acordo com Diniz (2017), o trabalho empenhado na recuperação do mecanismo que suporta o funcionamento da moeda, tudo após os períodos de fraudes e dúvidas, as atenções se voltaram para o mecanismo para que a criptomoeda havia sido criada. A partir disto, o blockchain, mecanismo criptográfico em questão, começou a chamar mais atenção do que a própria moeda virtual, bitcoin. Nakamoto (2008), em seu artigo original sobre o funcionamento das bases das criptomoedas, cita um problema emblemático que se chama double-spending, e segundo cita Diniz (2017), o inventor, nem mesmo cita as blockchains como sistema criptográfico, e sim, utiliza o termo timestamp, o qual trouxe soluções para a problemática do double-spending, o que veremos a partir de agora.

Uma transação de pagamento só passa a ter valor, caso não haja a possibilidade de transacioná-la mais de uma vez, pois é uma informação única, e este é o problema trazido por Nakamoto quando cita o double-spending¸ que seria a utilização da mesma unidade de pagamento em várias transações. Logo após o lançamento das moedas digitais, e principalmente, em seguida a febre impulsionada pela revista Forbes em 2011, a tecnologia dividia ainda mais as opiniões em relação a segurança, até mesmo especialistas da área de TI questionavam tais efetividades, porém, com o desenvolver das técnicas e a forma como se apresentou ao mercado financeiro, os aspectos negativos foram superados. O blockchain trará importantes resultados não apenas para o mercado financeiro, mas a toda e qualquer operação que envolvam operações com duas ou mais partes.

A proposta realizada por Nakamoto para solucionar o problema do double-spending foi baseada em um modelo de servidor de arquivos que carimbas todo e qualquer dado de transação realizada, com informações detalhadas, tais como a sua data e hora de realização (timestamp). As transações anteriores também ficam registradas, o que gera um bloco de transações que carregará um novo registro/carimbo, que não será apenas da última transação, mas de toda a cadeia de transações realizadas. Em resumo, a cada nova transação, ela é autenticada de forma que se torna interligada às demais. Esse conjunto de transações em cadeia, é o que gera uma cadeia de blocos (blockchain) aumenta e vai documentando todas realizadas dentro da rede de pagamentos.

4. ANÁLISE

O objeto de análise que impulsionou a pesquisa em relação as criptomoedas é o grau de aceitação que as mesmas possuem dentro do sistema financeiro e monetário internacional. É notável que a inovação veio para estabelecer um marco entre as modalidades de troca, e isto foi comprovado com a publicação da revista Forbes em 2011, o qual deu o início oficial ao panorama das moedas virtuais digitais.

A quantidade de pessoas que se envolveu direta e indiretamente com as criptomoedas foi extremamente alta, a confiança depositada nelas acompanhou o índice de investidores que procuraram as mesmas a fim de obterem retornos financeiros, em forma de ativos, investimentos de curto e longo prazo seguindo as projeções desde sua criação, até a publicação bombástica da Forbes e os anos seguintes. E em base nisto, criou-se a necessidade primária de avaliar o grau de aceitação desta moeda, e além da aceitação que é obviamente muito alta, visto que o Bitcoin e as demais moedas virtuais estão sendo negociadas neste exato momento nas maiores bolsas de valores do mundo a pontos consideravelmente altos e rendimentos sumariamente agradáveis. A análise baseou-se na ideia dos principais pesquisadores do mercado financeiro, tais como analistas econômicos especializados em inovações tecnológicas em conjunto com o mercado financeiro, e a importância da atualização dos processos financeiros em relação à tecnologia.

Em se tratando de aspecto tangível e físicos das demais moedas, as virtuais já apresentam certas vantagens comparativas, há autores que discordem, e apontam os aspectos exógenos do mercado, como durabilidade e divisibilidade como minoritários na análise sobre o lastro ou as vantagens de se apostar no cumprimento do objetivo da moeda virtual em se tornar um modelo de troca universalmente aceito, e em consequência, tornar-se não apenas um método de investimento, e sim dinheiro propriamente dito.

Assim como em qualquer método de análise, existem diversas opiniões em relação a formação prática das moedas virtuais, Gertchev (2013) provavelmente possui a visão mais pessimista sobre o novo modelo, ele institui em suas análises teóricas que as moedas digitais dependem demais de um sistema tecnológico e informatizado, que está muito intimamente ligado aos processos tecnológicos, e que, desta forma não alcançará os objetivos propostos, Shostak (2013) atribui que as criptomoedas deverão no futuro tornar-se uma nova alternativa aos meios eletrônicos de pagamentos e serão ainda mais liquidas em tornarem-se papel-moeda, porém jamais substituirão os modelos atuais e até mesmo o antigo padrão-ouro.

Os principais teóricos foco do estudo desta pesquisa contribuem para uma análise, ainda que em contraposição de pontos, clara e demonstrativa de uma perspectiva mercadológica da era digital nos meios de pagamento, visto que atualmente, de acordo com Ulrich (2014), o “cerne” dos modelos de troca atuais são por meio eletrônicos, algo que contrapõe bastante a teoria de Gertchev sobre a dependência problemática das moedas virtuais com os sistemas tecnológicos.

Sobre os aspectos exógenos, os quais atribuem a materialização da moeda, a divisibilidade e a aceitação, são partes separadas da análise, visto que a importância das mesmas dependem intimamente do funcionamento dos meios que proporcionam a segurança do sistema interligado às criptomoedas, são eles que atribuem o verdadeiro lastro e liquidez para os investidores e os atores da economia que resolverem adotar o novo padrão e aceita-lo como modalidade de pagamento, e sentirem-se seguros em fazê-la. O sistema que traremos afim de concluir e categorizar nossa análise, chama-se Blockchain, ele é o responsável por tudo que envolve moedas digitais e meios de pagamentos eletrônicos criptografados, ou seja, é a garantia da criptografia que é a chave do sucesso dos investidores, apoiadores e usuários das criptomoedas.

Como todo investimento e modelo monetário incluso em um universo de mercado agressivo e exigente, há momentos de dúvidas e receios, quando se trata de dinheiro e investimentos, ninguém ousa sair perdendo, e nem devem. Os riscos são inerentes aos mercados mobiliários ou de renda fixa, visto que para tudo há taxas a serem administradas e recursos que sofrem variações “naturais”, contudo após o período de dúvidas e fraudes, quando houve o boom da moeda virtual impulsionado pela revista Forbes, foi aonde as atenções voltaram todas em direção ao sistema que garante a credibilidade da inovação, o Blockchain, como Diniz (2017) comenta em suas análises sobre o funcionamento do sistema integrado ao blockchain, os agentes do mercado puderem perceber sua existência apenas quando se achou necessário e conveniente. A aceitação do mercado acerca das moedas virtuais é inegável, se analisarmos o bitcoin, que é a maior e mais rentável de todas elas, de acordo com Batista (2018), presidente-executivo do Mercado Bitcoin, o modelo obteve em 2017 cerca de 275% a mais de clientes do que obteve no ano anterior, esta procura e percentual acima da média abriga tranquilamente a tese de que o mercado é latente e credível, as pessoas acreditam e aceitam como algo que futuramente, lhes trará méritos lucrativos.

Em se tratando de segurança, a divisibilidade e a homogeneidade da moeda virtual é perfeita, por ser apenas números e frações matemáticas, o bitcoin é expresso de forma física apenas de cunho ilustrativo, portanto seria incapaz de difundi-lo com algum outro meio de pagamento ou falsificação, como ocorre com o papel-moeda e com o ouro, que pode ser fundido juntamente com outros metais sem alterar visualmente sua característica física, o que dificultaria para o público leigo a identificação de uma moeda legítima, e os casos diários do papel-moeda já explicam a vantagem do bitcoin ser incorpóreo, não corre este risco.

O próprio Nakamoto (2008), fundador da moeda virtual mais popular do universo institui os métodos de segurança interligados a sua moeda, e garante seu lastro e liquidez, tal como a garantia de que as projeções para ela se tornarão realidade.

Dentro da carteira virtual (virtual wallet) parte integrante do blockchain, existe um problema questionado pela comunidade financeira internacional e um sistema que traz a solução, juntamente com as chaves criptográficas que garantem o funcionamento seguro aos investidores e usuários. São três palavras chaves, hash, timestamp e double-spending.

O double-spending seria o gasto duplo, ou a possibilidade de uma unidade monetária ser utilizada para mais de uma transação, o que desconsideraria o fator moeda ser atrelado ao bitcoin, pois uma das características da moeda ou dinheiro, é que uma unidade monetária jamais poderá ser utilizada para mais de uma transação ao mesmo tempo. O timestamp é o carimbo que classifica a data e hora em que a transação foi efetuada através da rede de mineração, esta carimba o bloco com as chaves criptográficas denominadas hash, conjunto de caracteres alfanuméricos que trabalham em cadeia dentro de um bloco de transações, ainda de acordo com Ulrich (2014), este sistema jamais será possível de ser hackeado ou fraudado, devido as diversas conexões em rede feitas pelos usuários mineradores, os quais são remunerados por satoshis ou unidades divisíveis de um bitcoin (1 BTC), para efetuarem os serviços de criptografia peer-to-peer, através de uma rede de computadores ao redor do globo.

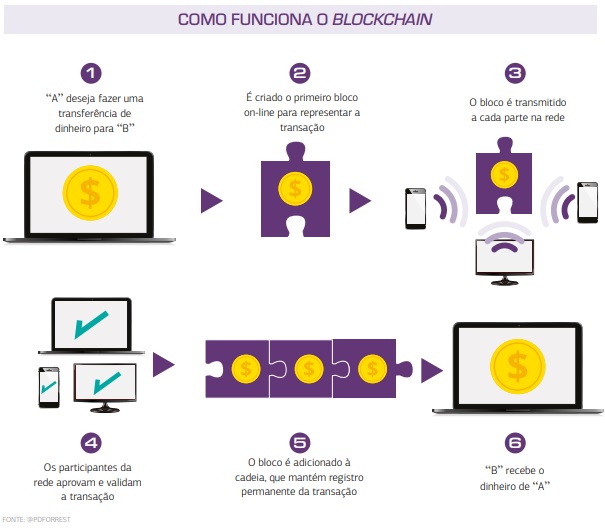

A imagem acima, ilustra uma transação utilizando blocos que são adicionados as cadeias criptográficas. O usuário “A” da rede, deseja transferir uma unidade de valor para “B”, cria-se o bloco para representar a transação e o mesmo bloco é transmitido pela rede para diversos usuários online, os quais irão atestar a veracidade da transação e se realmente o usuário “A” possui o valor a ser transferido, tal como a legitimidade das referências criptográficas, até sua validação. Quando enfim os usuários aprovam e validam as transações, o bloco que representou a transação entre “A” e “B”, junta-se a cadeia com os demais blocos, e enfim o usuário “B” recebe a quantia enviada.

Após o bloco juntar-se aos demais em cadeia, entra a criptografia por hash, o timestamp e as garantias finais de que a transação foi efetuada de forma segura, sem fraudes ou prejuízos para ambos os lados, garantindo a credibilidade e a legitimidade de transacionar em bitcoins, tais como a liquidez de que o investidor terá seu dinheiro ou poderá utilizar seus valores da forma como desejar, sem que seja impedido pelo próprio sistema pagador.

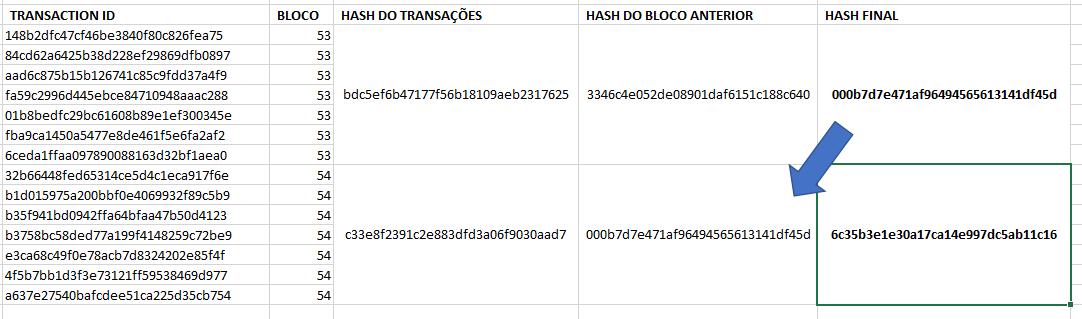

Este seria o esquema ilustrativo de uma cadeia de blocos já criptografados pela tecnologia de hash. Exemplificando a lógica dos hash’s, o hash das transações seria o hash do bloco em questão, que somado ao hash do bloco anterior (que é o hash final do bloco 52, em relação a imagem), resulta no hash final, e assim sucessivamente. A lógica empregada, é que quaisquer alterações nas cadeias envolvidas, sofrerão alteração nos hash’s das demais, o que implicaria numa busca de erros, ou duplicidade de pagamentos, ou quaisquer demais fraudes que podem estar envolvidas na cadeia, no bloco, e na transação em questão.

5. CONCLUSÃO

A partir das referências e da análise teórica do funcionamento dos sistemas das criptomoedas e os demais fatores integrados, tais como as tecnologias envolvidas que garantem o lastro das moedas virtuais podemos concluir que, o sistema relacionado ao bitcoin e as demais moedas digitais são seguros e estão cada vez mais desenvolvendo-se juntamente com a ascensão da tecnologia e dos fatores que garantem a credibilidade da inovação. Claro, assim como todo modelo de troca e meio de pagamento, seja físico ou eletrônico, possui as desconfianças do mercado e as falhas operacionais que poderão ocasionar desconforto a investidores e usuários, porém esta não é uma exclusividade da criptomoeda, ela é apenas mais um sistema dentre os demais que possuem falhas e talvez possam colocar em risco os investimentos e os pagamentos, tais como fraudes e roubos, mesmo que de forma virtual, pois infelizmente da mesma forma que a tecnologia desenvolve-se para o bem da população e para o conforto, também desenvolve-se para o mal e para questões antiéticas e criminais.

A vantagem da criptomoeda se dá em diversos aspectos, já que fisicamente não existe, é um meio incorpóreo, como créditos via cartões, etc. A fraude física como falsificações torna-se inexistente neste sistema, a rede incorporada a diversos usuários que aceitam e validam a transação permite que o bloco que está sendo criado seja responsabilidade de diversos atores em tempo real, não permitindo que haja troca de interesses neste quesito, visto que quaisquer impedimentos envolvido aos usuários que validam os blocos, o mesmo não entrega o valor ao destino, e o bloco, a transação e a cadeia torna-se incompleta dentro daquele estágio.

O maior problema que ainda impede a criptomoeda de crescer e tomar o lugar dos demais meios de pagamentos, sejam eles físicos ou virtuais é a incredulidade do mercado, e acomodação em relação aos investimentos e a forma como a economia pode se desenvolver e o real sentido deste desenvolvimento. Se levarmos em conta a utilização de arquivos em nuvem e meios eletrônicos já utilizados, veremos que há 10 anos atrás, o mercado julgava impossível que um cartão magnético fosse capaz de efetuar comprar e “guardar” unidades de valor, voltando há mais tempo, veremos que a própria caderneta de poupança era considerada imprópria e trazia desconfiança, onde muitos dos usuários e agentes do mercado preferia guardar valores em casa, em cofres ou os famosos poupadores de colchão.

Para finalizar, deixo a inquietação e a afirmação de que a mudança é necessária e natural, e previsível se olharmos para trás, ela ocorrerá de forma natural a medida que as pessoas a aceitarem e se desenvolverem no mesmo passo, a partir do momento em que a população se desenvolver juntamente com as tecnologias financeiras, elas a aceitarão de forma mais amigável, prova disso é que os países mais desenvolvidos tecnologicamente, também em relação à moeda, são os que possuem maior quantidade de aceitação as inovações do mercado.

6. REFERÊNCIAS

CARVALHO PINTO, Thiago. Aspectos inovativos do Bitcoin, microestrutura de mercado e volatilidade de preços. João Pessoa – PB, 2015. Disponível em < http://bdtd.biblioteca.ufpb.br/bitstream/tede/8321/2/arquivototal.pdf > Acesso em: 07/06/2018.

CERVO, Amado Luiz; BERVIAN, Pedro Alcino. Metodologia científica: para uso dos estudantes universitários. 3. ed. São Paulo: Makron Books do Brasil, 1983.

COSTA RODRIGUES, Profº William. Metodologia Científica. Paracambi: FAETEC/IST, 2007.

CRISTIANO PRODANOV, Cleber; CESAR DE FREITAS, Ernani. Metodologia do Trabalho Científico: Métodos e Técnicas da Pesquisa e do Trabalho Acadêmico. 2 ed. Novo Hamburgo: Universidade Feevale, 2013.

ELISA RIBEIRO, Debora. A (R)Evolução Das Obrigações Empresariais: Do Escambo Ao Bitcoin E O Anseio Por Uma Regulamentação Brasileira. Vol. 13. Minas Gerais: Associação Mineira de Direito e Economia, 2015. Disponível em: < http://www.revista.amde.org.br/index.php/ramde/article/view/261/pdf > Acesso em: 06/06/2018.

GIL, Antonio Carlos. Como elaborar projetos de pesquisa. 4. ed. São Paulo: Atlas, 2002. 175 p.

HENRIQUE DINIZ, Eduardo. Emerge uma nova tecnologia disruptiva. GV Executivo, 2017. Disponível em: < http://bibliotecadigital.fgv.br/ojs/index.php/gvexecutivo/article/view/68676/66265 > Acesso em: 08/06/2018.

KÖCHE, José Carlos. Fundamentos de metodologia científica: teoria da ciência e prática da pesquisa. 14. ed. rev. Petrópolis: Vozes, 1997.

MINAYO, Maria Cecília de Souza. Pesquisa Social. Teoria, método e criatividade. 18 ed. Petrópolis: Vozes, 2001.

NOCE, Rommel. et al. Desempenho do brasil nas exportações de madeira serrada. Disponível em: < http://www.redalyc.org/html/488/48827512/ > Acesso em: 06/06/2018.

ICHIOKA, Mariana Tiemi; COIMBRA, Marina Teles. As vantagens e características da criptomoeda.

SOUZA, Ranidson Gleyck Amâncio. Revista Brasileira de Políticas Públicas. vol. 7, 2017.

SILVA, Luiz Gustavo Doles. A regulação do uso de criptomoedas no Brasil. Universidade Presbiteriana Mackenzie. São Paulo, 2017.

SILVA, Guilherme Albuquerque Barbosa; Rodrigues, Carlo Kleber da Silva. Rentabilidade econômica da mineração de bitcoins e litecoins. 2017

MIRANDA, Marcelo; SALVATORE, Eduardo. Tudo que você pode saber sobre Ethereum.

PAAR, Christof; PELZL, Jan. Understanding cryptography: a textbook for students and practitioners. Springer Verlag, 2010.

SATOSHI, Nakamoto. Bitcoin: A Peer-to-Peer Electronic Cash System. (2008) Disponível em: < https://bitcoin.org/bitcoin.pdf > Acesso em: 06/06/2018.

SCHUMPETER, Joseph. A teoria do desenvolvimento econômico. 1. ed. São Paulo, 1982. Disponível em: < http://www.ascontecnil.com.br/pdf-doc/aluno/socio-economico/teo-des-eco.pdf > Acesso em: 06/06/2018.

ULRICH, Fernando. Bitcoin: a moeda na era digital. 1. ed. São Paulo: Instituto Ludwig Von Mises Brasil, 2014. Relação dos documentos citados no projeto de pesquisa (Ver NBR 6023 vigente).

[1] Formato de redes de computadores que descentraliza as funções convencionais da rede, onde o usuário realiza funções de servidor e cliente ao mesmo tempo. Principal objetivo é a transmissão de arquivos.

Publicado por: Gustavo Braz de Souza Henrique

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.