A nova configuração do mercado financeiro e implicações no relacionamento com o cliente: Um estudo de caso da startup Nubank

índice

- 1. RESUMO

- 2. INTRODUÇÃO

- 3. REFERENCIAL TEÓRICO

- 4. TRANSFORMAÇÕES TECNOLÓGICAS, NOVOS PROCESSOS, NOVOS PRODUTOS

- 4.1 Planejamento Estratégico

- 4.2 Marketing de Relacionamento

- 4.3 Marketing de Conteúdo

- 4.4 Redes Sociais

- 4.5 Novos Produtos

- 5. NUBANK

- 5.1 SOBRE A NUBANK

- 5.2 PRODUTOS NUBANK

- 5.2.1 Cartão de Crédito

- 5.2.2 Nubank Rewards

- 5.2.3 NuConta

- 5.2.4 Função Débito

- 5.2.5 Empréstimo Pessoal

- 6. METODOLOGIA

- 7. ANÁLISE DE RESULTADOS

- 8. CONSIDERAÇÕES FINAIS

- 9. REFERÊNCIAS BIBLIOGRÁFICAS

- 10. APÊNDICE A – Questionário

- 11. APÊNDICE B – Resultado do Questionário

O texto publicado foi encaminhado por um usuário do site por meio do canal colaborativo Monografias. Brasil Escola não se responsabiliza pelo conteúdo do artigo publicado, que é de total responsabilidade do autor . Para acessar os textos produzidos pelo site, acesse: https://www.brasilescola.com.

1. RESUMO

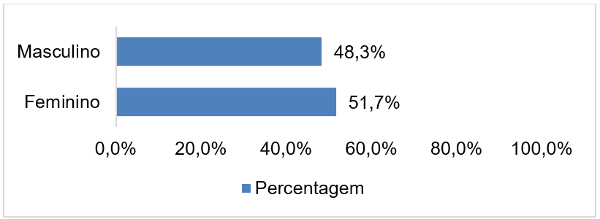

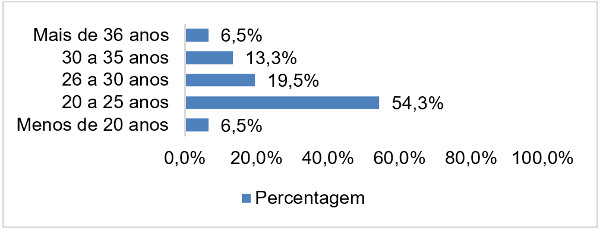

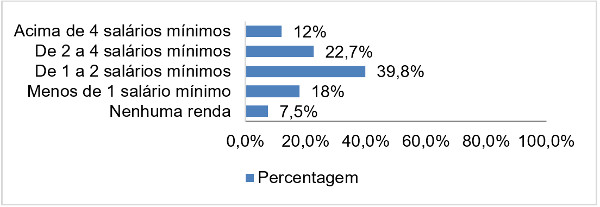

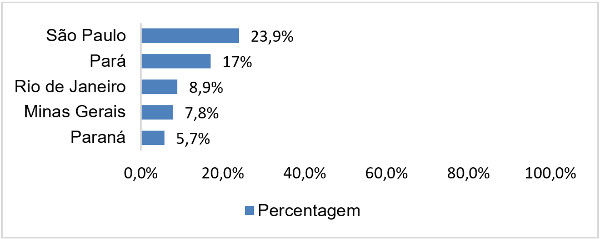

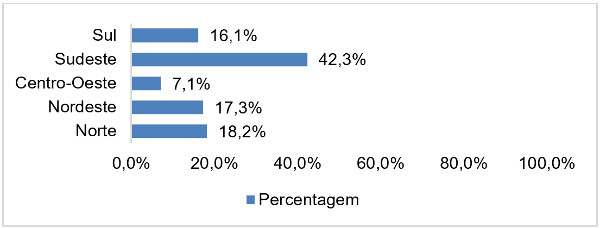

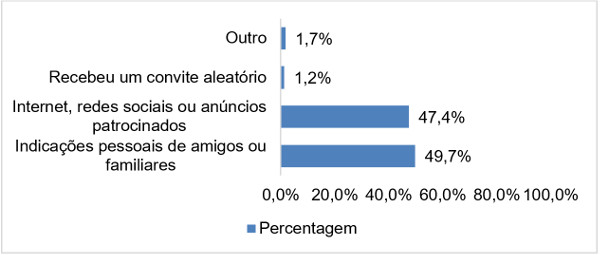

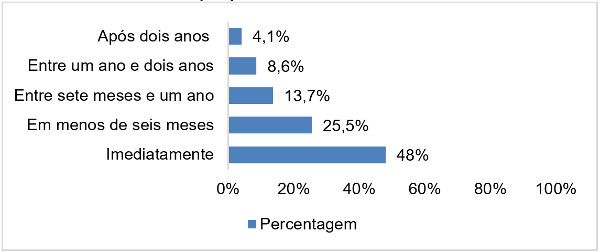

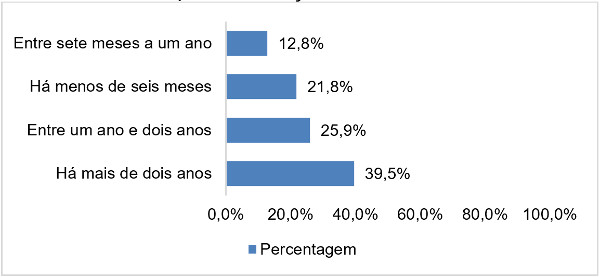

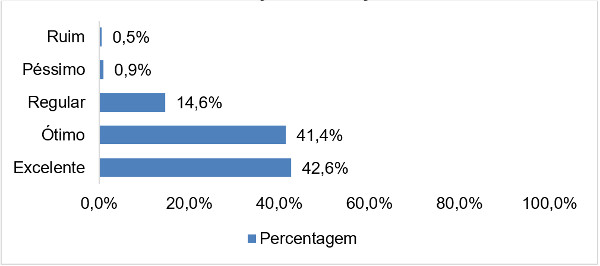

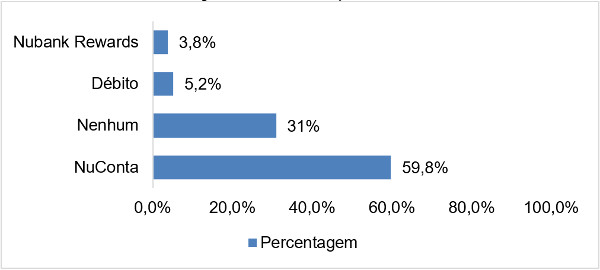

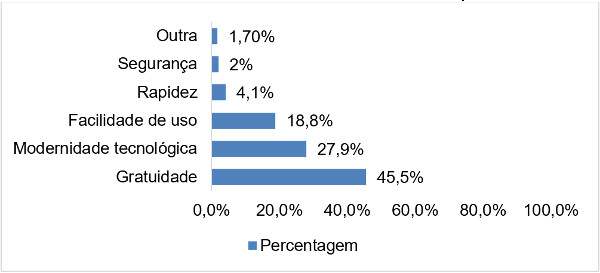

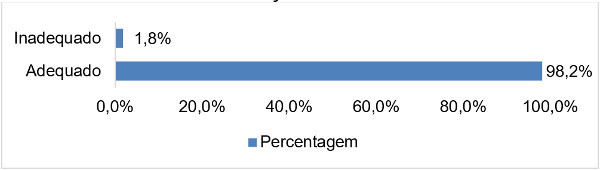

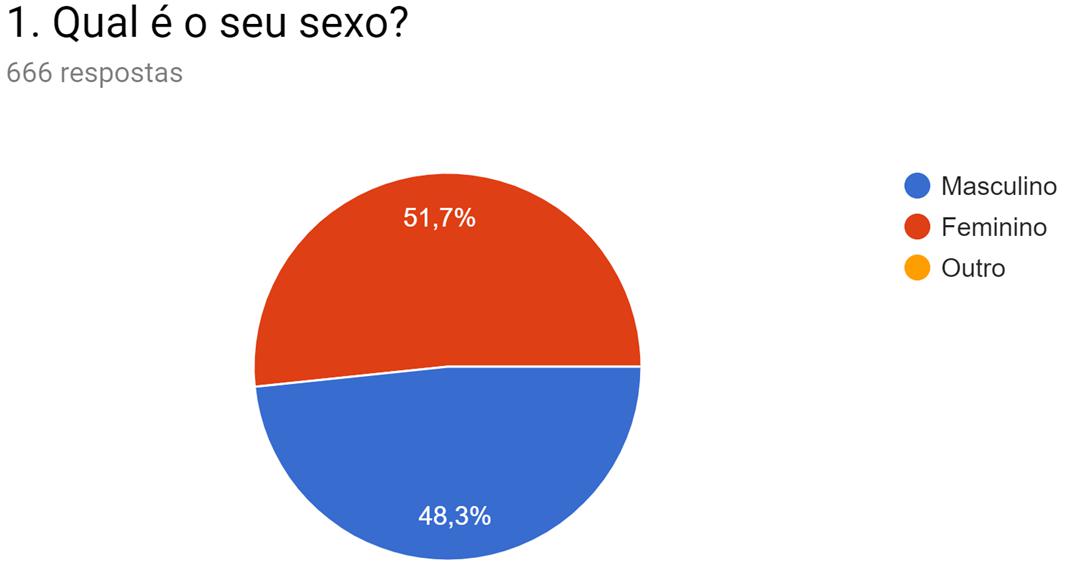

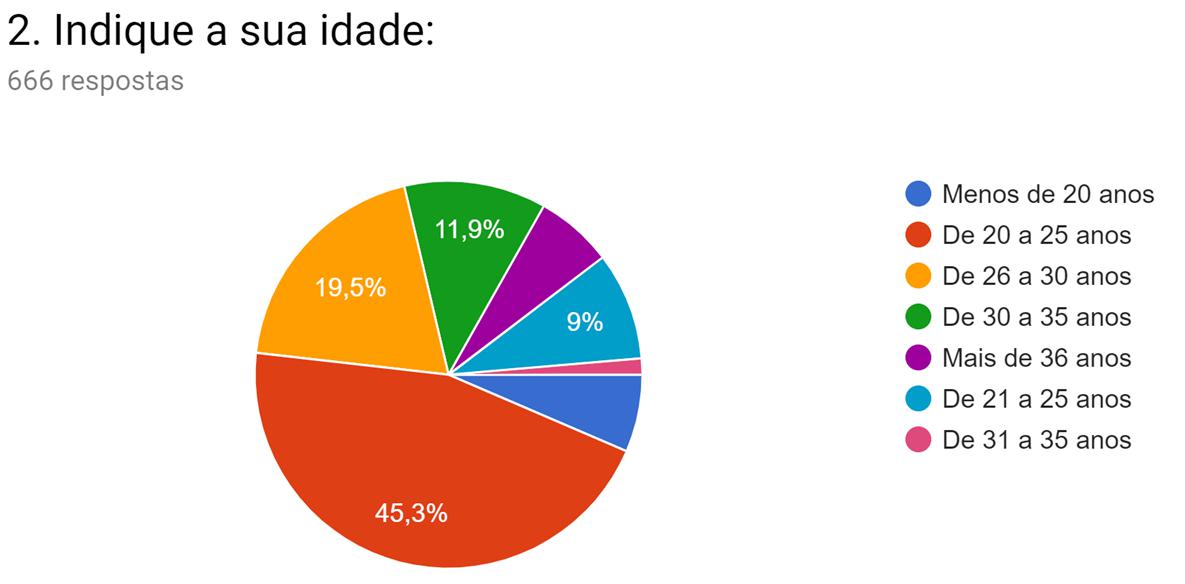

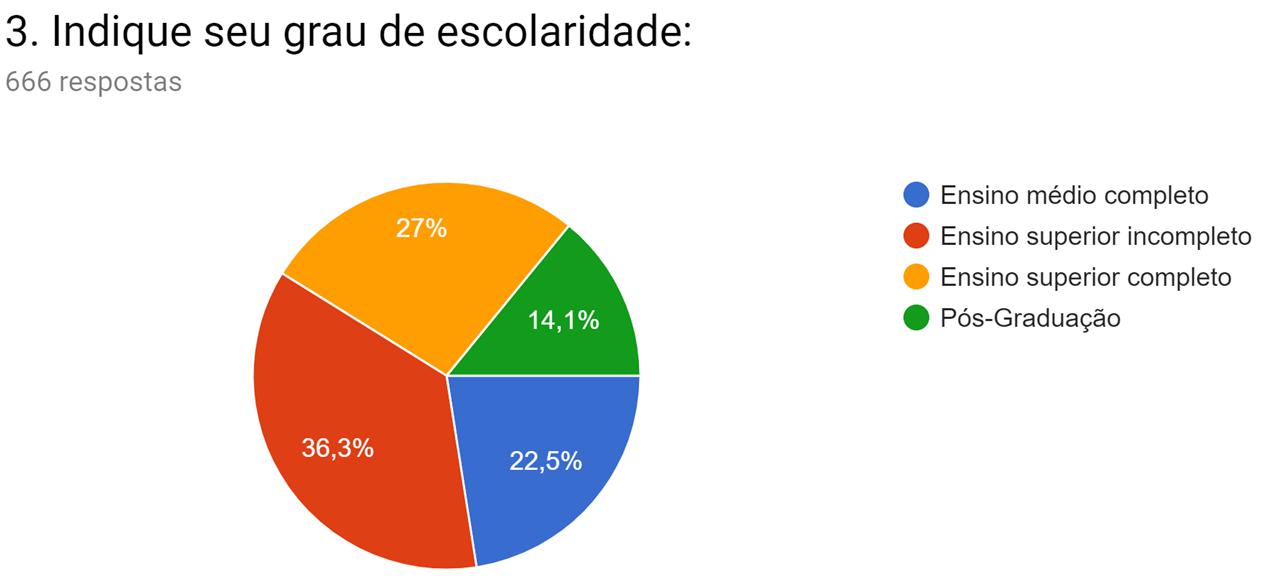

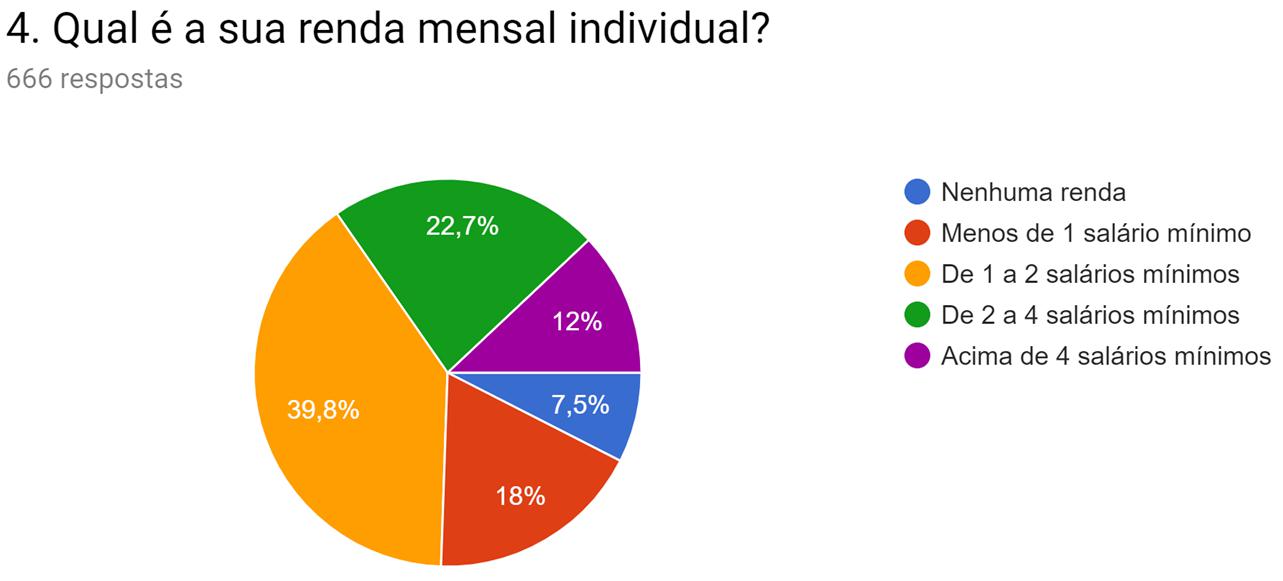

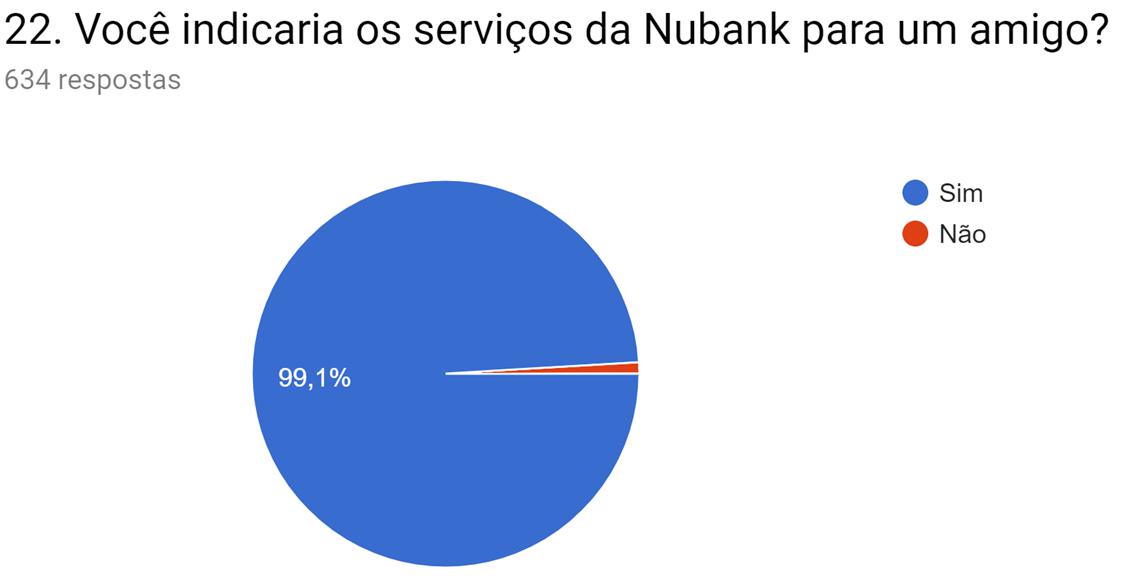

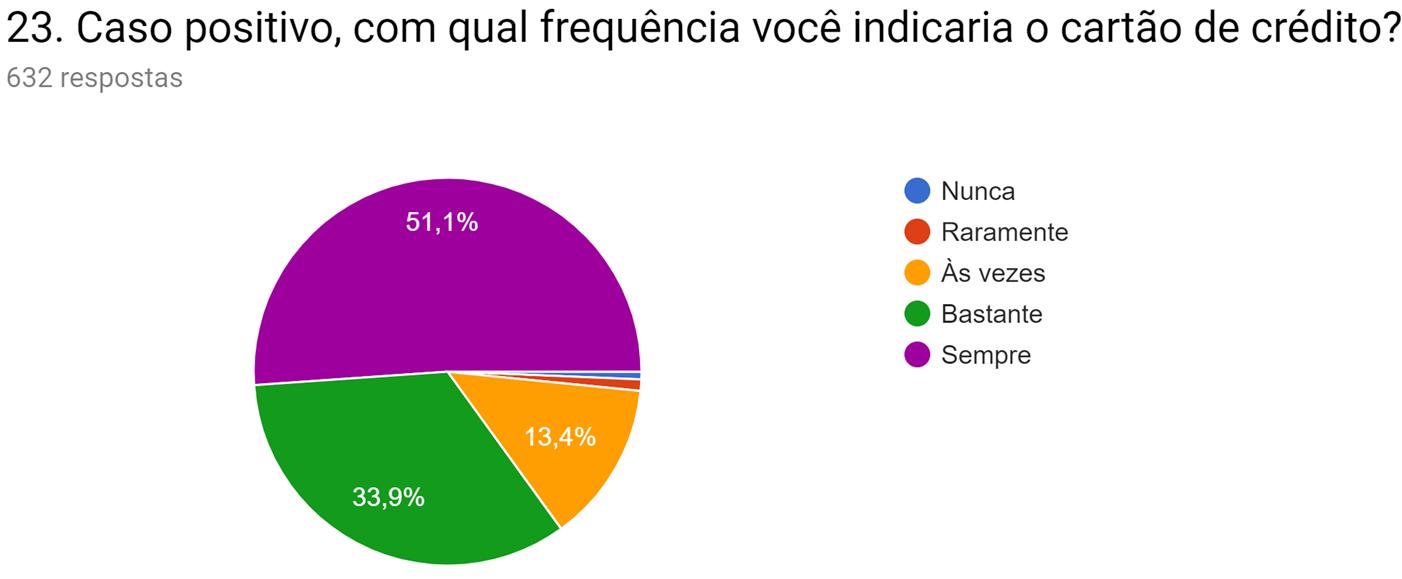

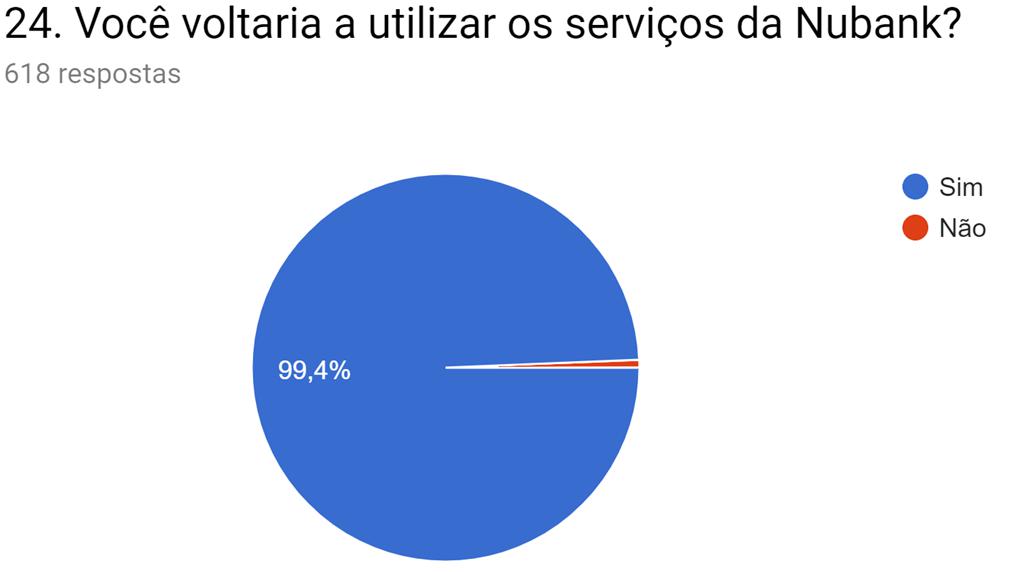

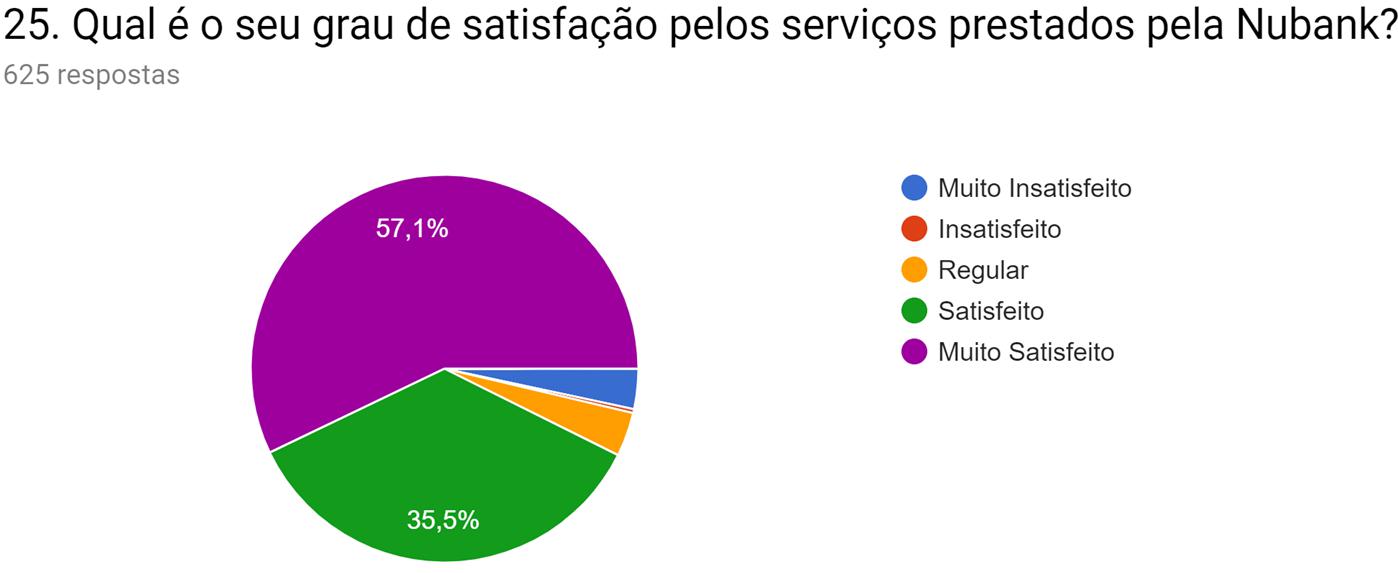

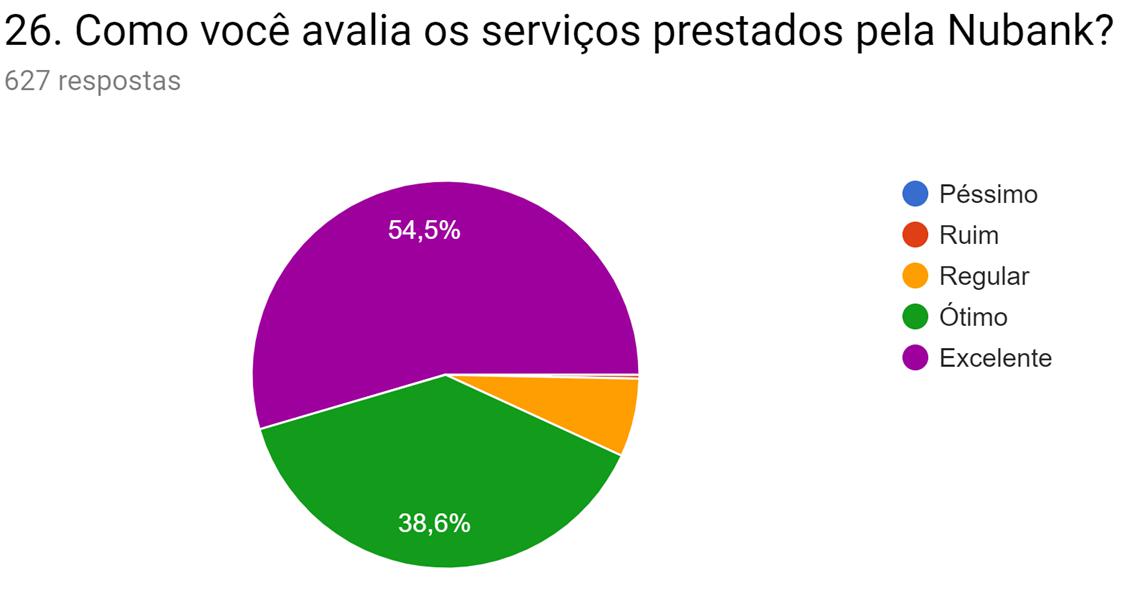

O Mercado Financeiro vem sofrendo diversas transformações desde o seu surgimento. O recente nascimento de startups brasileiras no contexto da instabilidade econômica brasileira têm salientado cada vez mais suas notoriedades para o setor bancário, devido à alta concorrência neste ramo. Além disso, o cliente está cada vez mais exigente quanto à sua decisão final. Dessa forma, a tecnologia presente nas startups nacionais, a exemplo da Nubank, evidencia a grande transformação dos hábitos dos clientes, da mesma maneira que indica o papel fundamental de novos modelos de negócios e novos produtos tecnológicos desenvolvidos para o setor bancário, em prol do cliente. Diante do exposto, o objetivo geral visa analisar a construção histórica do mercado financeiro e avaliar o contexto de transformações no qual a startup Nubank surgiu como novo produto financeiro. E os objetivos específicos pretendem identificar o perfil do cliente Nubank; verificar a avaliação, pelos clientes, dos produtos e serviços oferecidos pela Nubank; assim como investigar os impactos da Nubank na gestão contemporânea relacionada ao mercado financeiro. Para isso, o trabalho iniciou com uma pesquisa bibliográfica acerca do referencial teórico, e seguiu para a realização de uma pesquisa descritiva, com abordagem quantitativa e qualitativa. Os dados de fontes foram coletados através de um questionário online (Formulários Google), aplicado através de um link de compartilhamento para resposta do mesmo. Este foi composto por uma sequência formada de vinte e seis perguntas, enviadas por compartilhamento via internet através das redes sociais Facebook, LinkedIn e WhatsApp, obtendo um total de seiscentas e sessenta e seis respostas válidas para as perguntas fechadas e diversos valores distintos para as perguntas abertas. Os resultados do estudo mostraram que os clientes estão satisfeitos com os serviços ofertados pela Nubank, assim como seus produtos, advindos de mudanças ocorridas no mercado financeiro. Desta forma, a pesquisa concluiu que a Nubank preencheu as falhas mercadológicas de outros bancos tradicionais utilizando técnicas e produtos inovadores, fidelizando de maneira rápida e sagaz seus novos clientes e fãs da marca. Além disso, os clientes estão satisfeitos com os produtos, serviços e atendimento fornecidos pela empresa.

Palavras-chave: cliente; mercado financeiro; novos modelos de negócios; novos produtos; Nubank; startup.

ABSTRACT

The Financial Market has undergone several transformations since its inception. The recent birth of Brazilian startups in the context of the Brazilian economic instability have increasingly emphasized their notoriety for the banking sector, due to the high competition in this branch. In addition, the customer is increasingly demanding about his final decision. In this way, the technology present in the national startups, like Nubank, shows the great transformation of customer habits, just as it indicates the fundamental role of new business models and new technological products developed for the banking sector, in favor of client. In view of the above, the general objective is to analyze the historical construction of the financial market and to evaluate the context of transformations in which the startup Nubank emerged as a new financial product. And the specific objectives are to identify the Nubank customer profile; verify the evaluation by customers of the products and services offered by Nubank; as well as investigate the impacts of Nubank on contemporary management related to the financial market. For this, the work began with a bibliographical research about the theoretical reference, and followed for the accomplishment of a descriptive research, with quantitative and qualitative approach. Source data were collected through an online questionnaire (Google Forms), applied through a sharing link to respond to it. It consisted of a sequence of twenty-six questions sent via Internet sharing via Facebook, LinkedIn and WhatsApp, obtaining a total of six hundred and sixty-six valid answers to the closed questions and several different values for the questions open. The results of the study showed that customers are satisfied with the services offered by Nubank, as well as its products, resulting from changes in the financial market. In this way, the research concluded that Nubank filled the market failures of other traditional banks using innovative techniques and products, quickly and shrewdly retaining their new customers and brand fans. In addition, customers are satisfied with the products, services and care provided by the company.

Keywords: customer; financial market; new business models; new products; Nubank; startup.

2. INTRODUÇÃO

A tecnologia exerceu um grande papel na transição dos períodos da história humana, o desenvolvimento da artilharia de guerra, as bombas atômicas, novos trajes, novas formas de comunicação, computadores, e inclusive a internet surgiram durante os períodos de guerra. A tecnologia sofreu grande desenvolvimento e mostrou-se um artifício de extrema importância na contemporaneidade. Adequando-se à necessidade do ser humano, após aperfeiçoamento e desenvolvimento tecnológico advindo de revoluções tecnológicas e industriais.

“Uma revolução tecnológica concentrada nas tecnologias da informação começou a remodelar a base material da sociedade em ritmo acelerado” (CASTELLS, 2000).

“De um capitalismo industrial para uma economia informacional, a sociedade em rede ressignifica suas relações perante a produção, experiências, poder e cultura” (CASTELLS, 2000).

Nesse contexto, com o advento do computador pessoal e da internet, foram criadas diversas possibilidades de inovação nos negócios, que agora podiam testar novas formas de canais, relacionamento com o cliente, controle interno, cobrança e até proposta de valor. Esse avanço permitiu aos novos empreendedores criar negócios com menores quantias de investimento inicial e, até certo ponto, democratizou a profissão. A consequente intensificação da criação de novas empresas gerou um aumento nas possibilidades de ocorrência de inovações disruptivas, conforme observado por Bower e Christensen (1995).

Considerando-se o cenário apresentado, esta monografia tem como objetivo geral analisar a construção histórica do mercado financeiro e avaliar o contexto de transformações no qual a startup Nubank surgiu como novo produto financeiro. Já os objetivos específicos são: identificar o perfil do cliente Nubank; verificar a avaliação, pelos clientes, dos produtos e serviços oferecidos pela Nubank; assim como investigar os impactos da Nubank na gestão contemporânea relacionada ao mercado financeiro.

Os clientes são capazes de impulsionar ou derrubar um negócio. Um cliente pode ser uma organização, uma empresa, um usuário dos produtos/serviços ou um consumidor final. É quem compra os produtos/serviços oferecidos pela empresa na ponta final da cadeia de transações. É ele quem determina direta ou indiretamente se o negócio será bem-sucedido ou não. Por essa razão, o cliente deve ser encarado como o principal patrimônio da empresa (CHIAVENATO, 2007, p. 207).

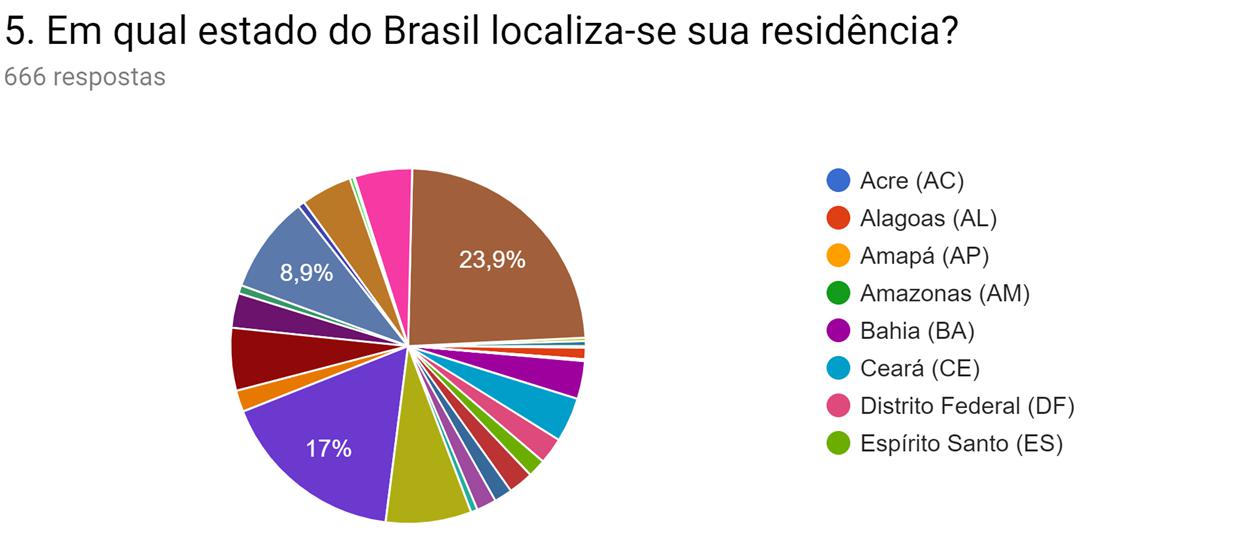

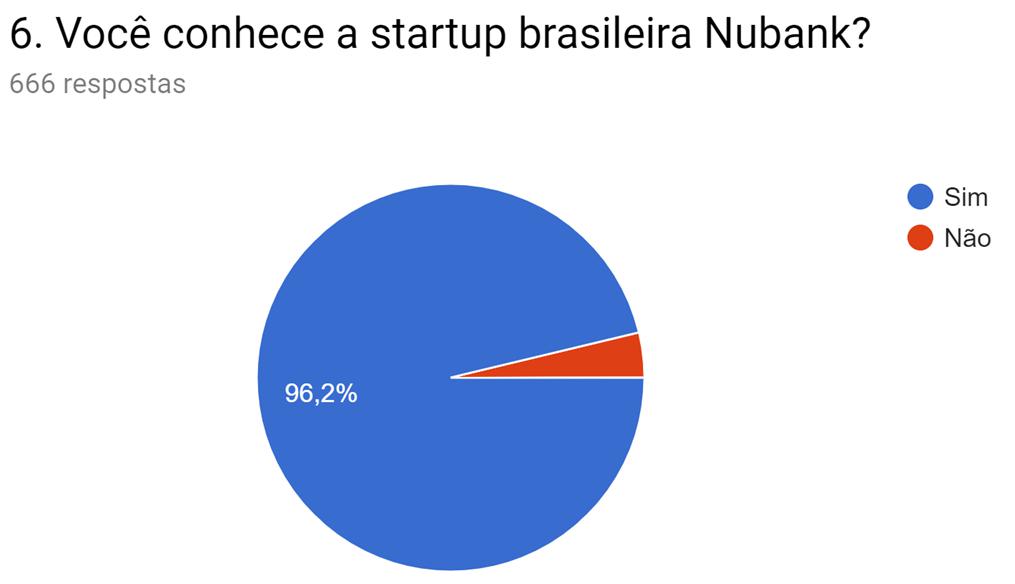

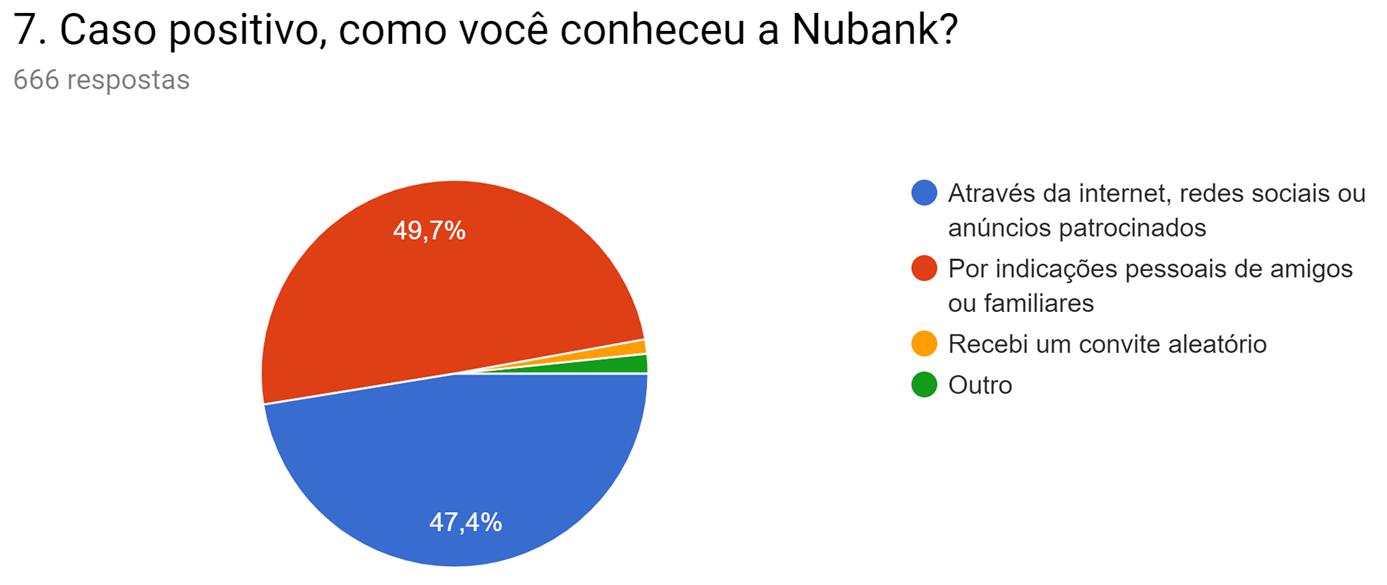

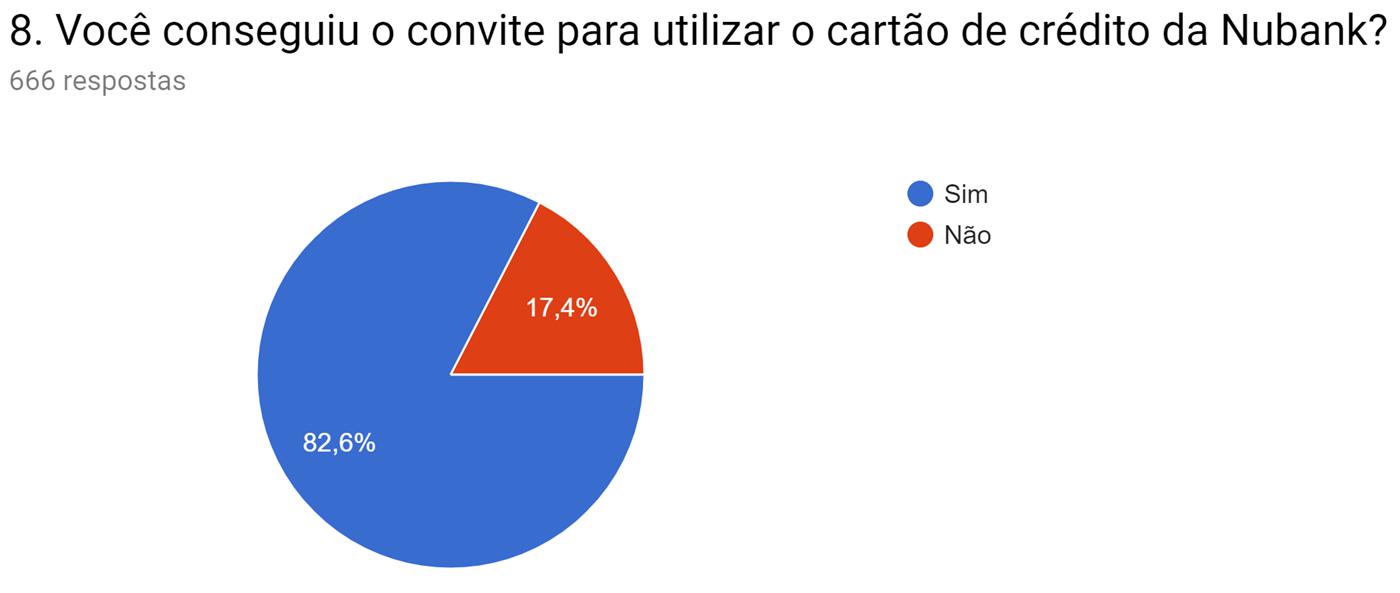

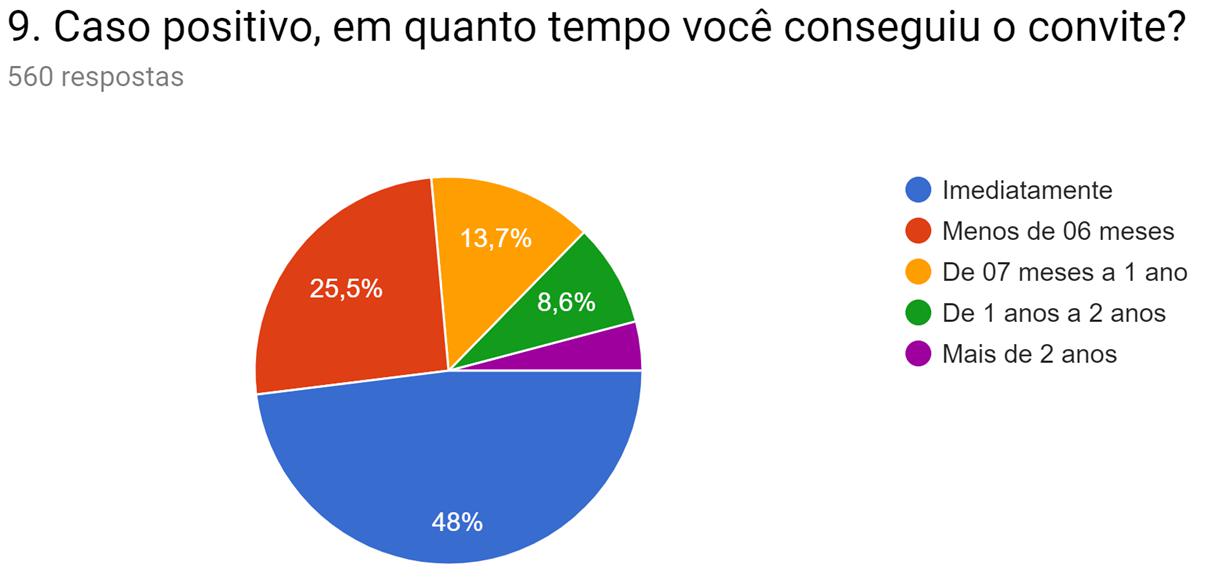

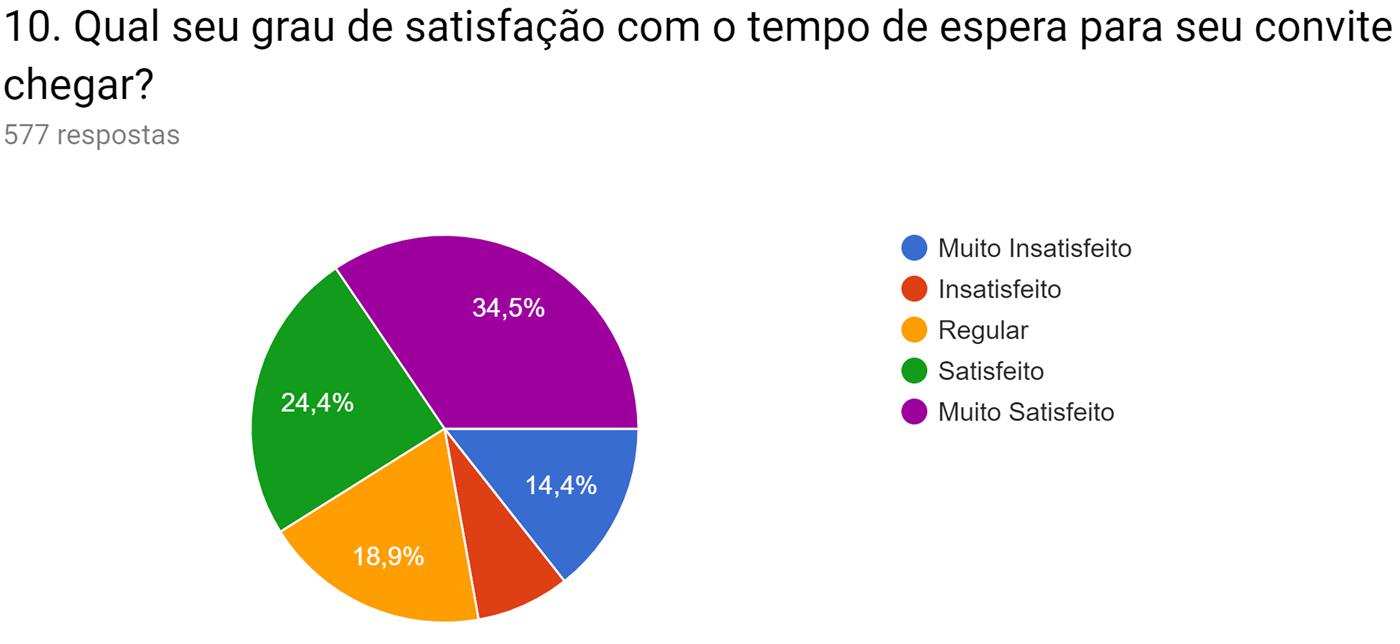

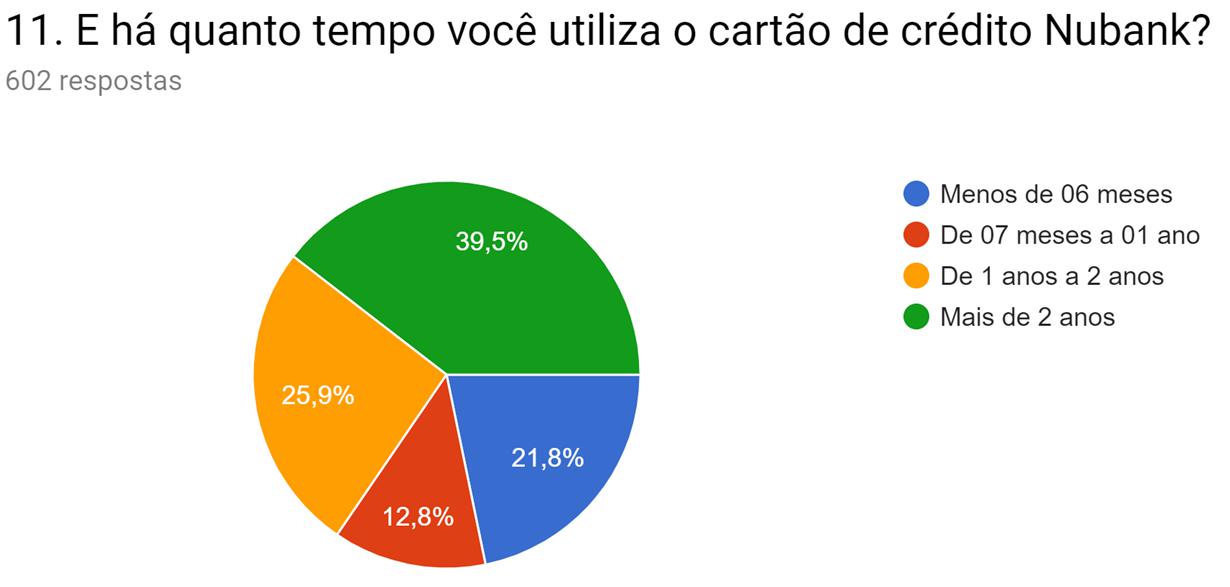

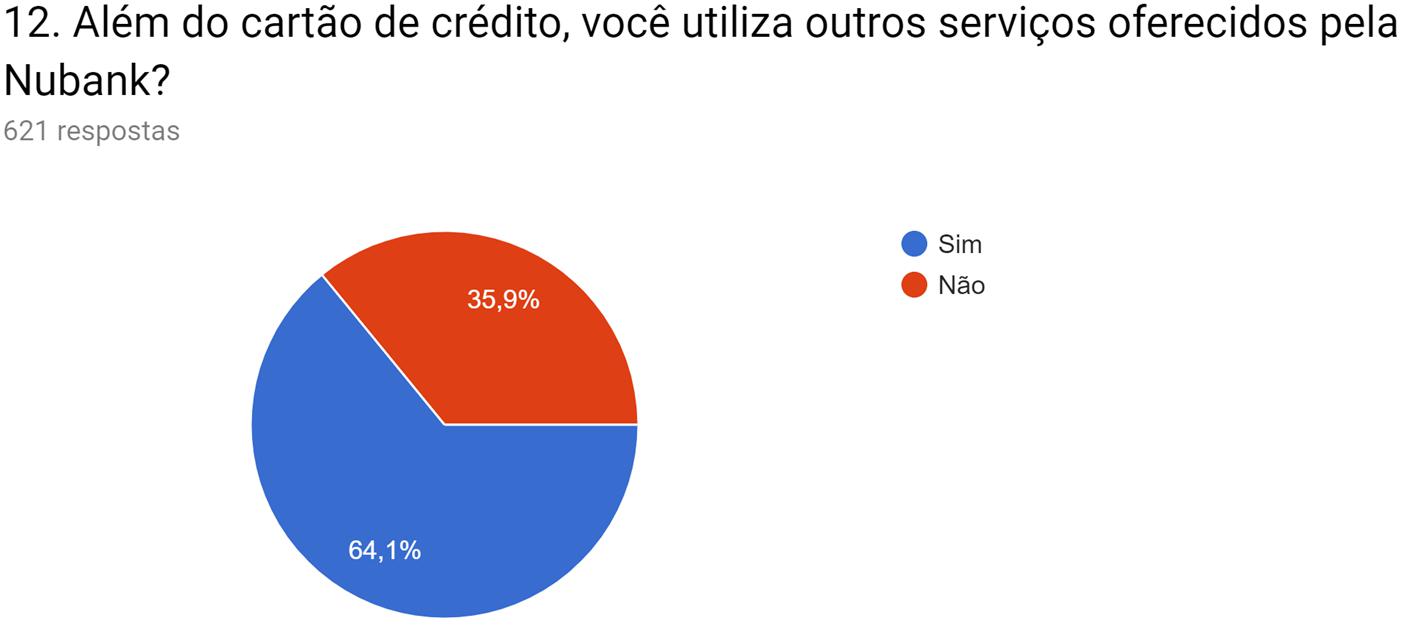

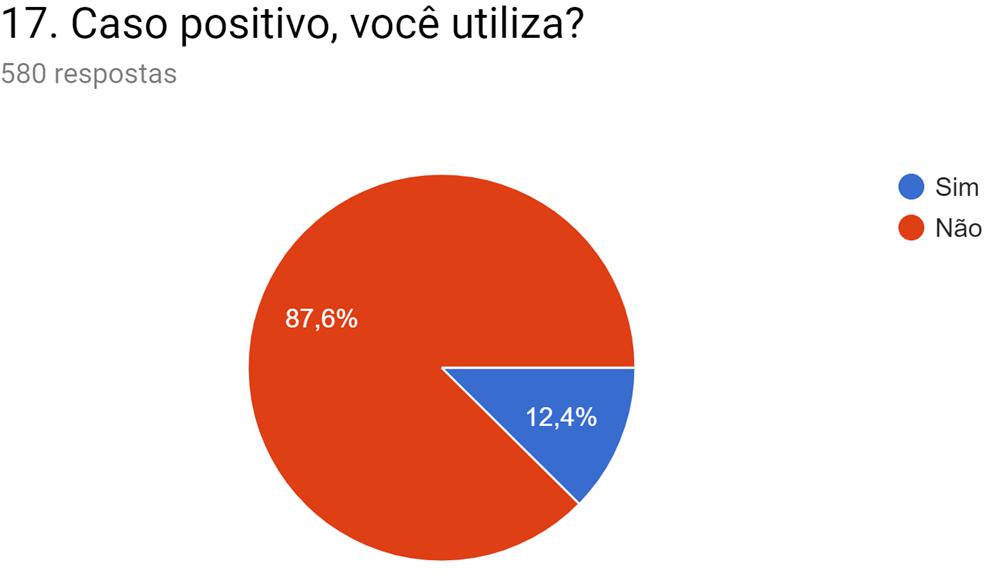

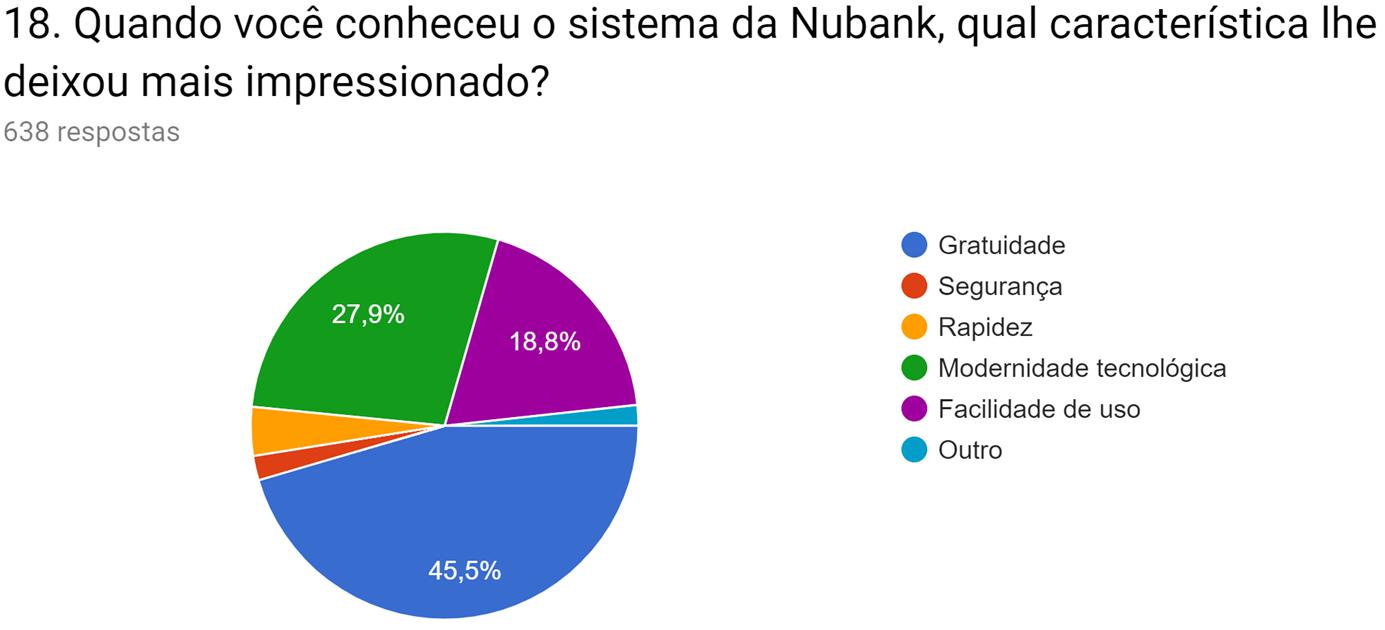

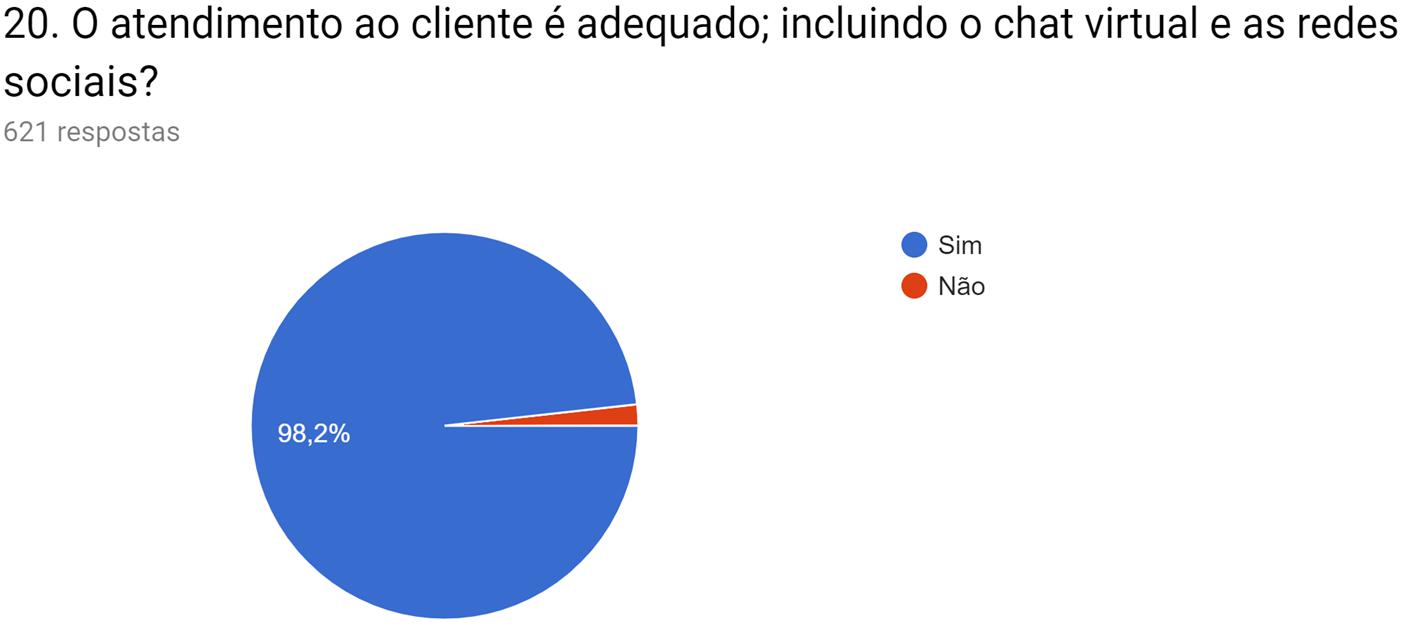

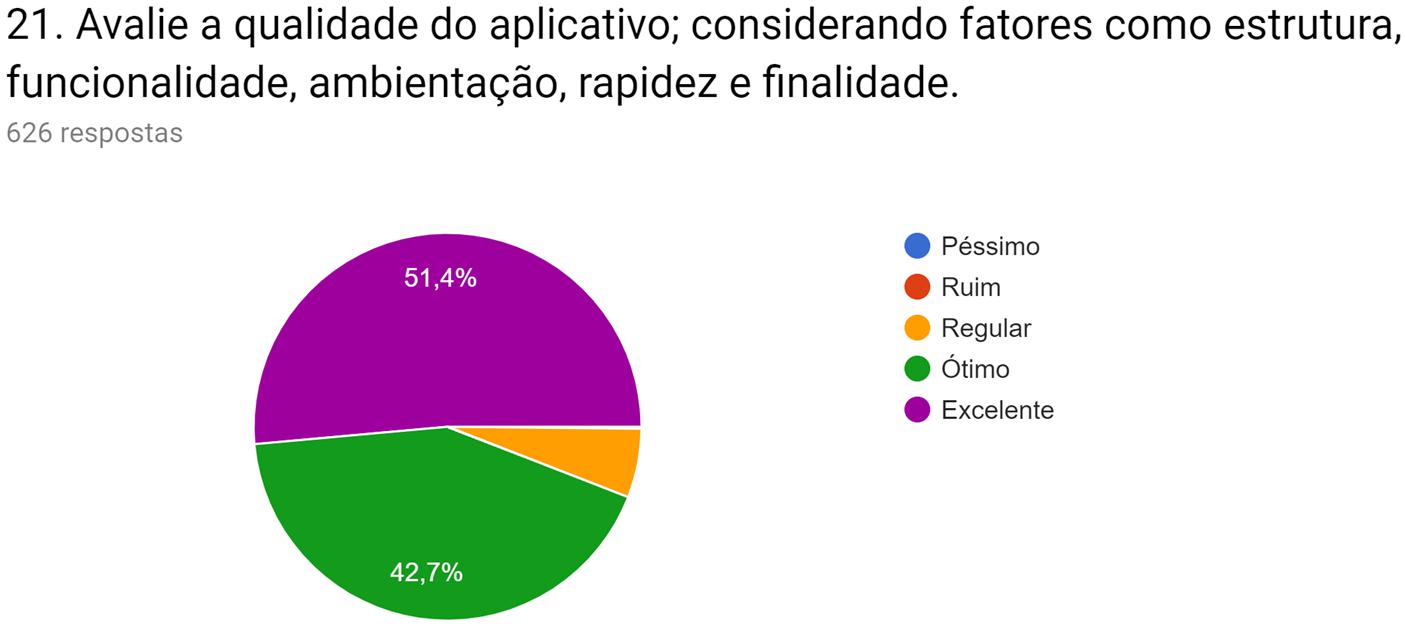

Para a conquista do objetivo geral, foi realizada pesquisa bibliográfica, construída através de livros, artigos científicos e websites, em consonância aos assuntos abordados durante toda a pesquisa. Dessa forma, foram empregados termos institucionais, bem como textos e imagens contidos no próprio website da startup Nubank[1]. E para a obtenção dos objetivos específicos, foi realizada uma pesquisa de campo com vinte e seis perguntas, por meio do Formulários Google, no período de 30/04/2019 a 14/05/2019, com um total de 666 respostas para as oito perguntas fechadas e diversos valores obtidos para as dezoito perguntas abertas.

Isto posto, justifica-se a realização da presente pesquisa, que tem como base a necessidade da compreensão do funcionamento dos novos modelos de negócios tecnológicos presentes no Brasil, apontando a mudança de comportamento destas instituições e suas implicações diretas para o mercado financeiro.

A seleção da Nubank como instrumento de estudo fundamenta-se por ser uma das startups brasileiras que mais têm tido notoriedade no mercado financeiro nacional e internacional em seus sete anos de funcionamento, desde sua criação em 2013. Portanto, a empresa vem atraindo atenção e visibilidade extraordinária desde sua fundação. Além disso, a pouca quantidade de estudos e pesquisas acadêmicas referentes à Nubank demonstra a alta necessidade que há de serem feitas novas investigações sobre a empresa, visando melhor compreensão a respeito de seu funcionamento, conceituação e contribuição para o mercado financeiro brasileiro.

Dessa forma, o primeiro capítulo, que é o número 2 no sumário em virtude da introdução, apresenta os pilares desta monografia, assim como explora o seu referencial teórico através da explicação da configuração histórica do mercado financeiro, desde o período histórico feudal, até a Idade Contemporânea.

Assim, o segundo capítulo expõe as transformações tecnológicas e os novos processos e produtos advindos da revolução do sistema bancário e suas consequências para a mudança de hábito do consumidor. No terceiro capítulo, é feito o estudo de caso propriamente dito, evidenciando o histórico da empresa, assim como de seus produtos e definições mercadológicas. No quarto capítulo, são expostos os procedimentos metodológicos utilizados para a coleta de dados da pesquisa.

Já no quinto e último capítulo, é realizada a apresentação e análise dos dados obtidos no estudo, assim como as considerações finais da investigação.

3. REFERENCIAL TEÓRICO

3.1. Caracterização Histórica do Setor Financeiro

Antes da tecnologia exercer uma forte influência na vida do ser humano, a sociedade possuía estrutura e funcionamento bem distintos do que se notam na maioria das populações ocidentais contemporâneas. No período feudal, a sociedade era dividida em apenas três classes e a economia era de base agrícola, sendo a terra a principal variável de produção.

“A sociedade feudal consistia dessas três classes — sacerdotes, guerreiros e trabalhadores, sendo que o homem que trabalhava produzia para ambas as outras classes, eclesiástica e militar” (HUBERMAN, 1980, p. 12).

Dessa maneira, a maioria das terras agrícolas da Europa ocidental e central estava dividida em áreas conhecidas como “feudos”. Um feudo era constituído apenas por uma aldeia, além das várias centenas de acres de terra arável que a circundavam, nas quais o povo de sua aldeia trabalhava em diversas localidades. Os feudos variavam de tamanho, organização e relações entre quem os habitavam, mas suas características principais se assemelhavam de certa forma.

De acordo com Huberman (1980), cada propriedade tinha um senhor, e este senhor possuía diversos empregados e funcionários, os quais gerenciavam sua propriedade, geralmente, sendo uma moradia fortificada, como: uma grande fazenda ou mesmo um castelo. A terra arável era dividida diferentemente dos outros ambientes agricultáveis, entre a porção dedicada ao senhor e a cultivada apenas para ele - visto que não havia pagamento - e a segunda parte era destinada aos arrendatários, cujo trabalho tinha o objetivo de manter a subsistência dos mesmos.

Segundo Huberman (1980), mesmo trabalhando exaustivamente e arduamente durante longas horas, o camponês conseguia arrancar do solo apenas o suficiente para uma vida miserável. Além disso, ele devia priorizar, em primeira instância, o cultivo da propriedade de seu senhor.

Esta relação dependente e forçada de trabalho caracterizava o servo, podendo ser denominado como escravo em caso de dívidas ou guerra. Desta maneira, as exorbitantes diferenças sociais despertavam neles o crescente sentimento de mudança.

“O sistema feudal, em última análise, repousava sobre uma organização que, em troca de proteção, frequentemente ilusória, deixava as classes trabalhadoras à mercê das classes parasitárias, e concedia a terra não a quem a cultivava, mas aos capazes de dela se apoderarem” (P. BOISSONADE, Vida e trabalho na Europa Medieval. apud HUBERMAN, 1980).

O crescente sentimento de insatisfação dos arrendatários para com o sistema feudal, além de fatores como: surgimento dos estados-nacionais; perda de espaço da agricultura para o comércio; a devastadora Peste Bubônica cuja consequência foi a morte de metade da população europeia; além do início do questionamento acerca do poder e das propriedades da Igreja Católica. Estas circunstâncias contribuíram para o enfraquecimento deste modelo sociopolítico.

A crise política do modelo econômico feudal fez florescer novas formas de comércio. Antes, o feudo possuía o objetivo de manter a subsistência do senhor e de seus súditos e servos, entretanto, isso se modificou com o enfraquecimento dos feudos.

Nesse contexto, a figura do comerciante ganhou notoriedade, tendo em vista o aumento e incremento de capital nas trocas comerciais, antes pouco expressivas devido ao caráter de subsistência dos feudos.

Assim, houve um alto crescimento do comércio durante as Cruzadas, sendo estas responsáveis por transformar o cenário da Europa Ocidental. Logo, cidades europeias portuárias conquistaram vantagens comerciais, trazendo feiras periódicas para suas terras, abrindo caminho permanente para o comércio.

Para Huberman, (1980) esse fator é importante porque demonstra como o desenvolvimento do comércio trouxe consigo a reforma da antiga economia natural, na qual a vida econômica se processava praticamente sem a utilização do dinheiro.

O progressivo crescimento das cidades era cada vez mais nítido, tendo em vista o surgimento de novas cidades, posicionadas em locais estratégicos, a consequente troca dos antigos centros judiciais e militares do país foram fatores econômicos decisivos para a expansão das cidades em detrimento aos feudos.

O período de transição do Feudalismo para o Absolutismo pode ser considerado efetivamente como o nascimento do capitalismo no século XVI, ou seja, o período de transformação dos feudos em fator de produção (a terra), que fornece um rendimento (a renda); para que os servos se tornem homens livres de vender o seu trabalho remunerado por um salário; e em que o dinheiro se torna um capital destinado a dar lucro.

3.1.1. O Surgimento do Sistema Bancário Moderno no Período Absolutista

Com o fim da Idade Média, a política começou a ser centralizada pelos reis devido à sua figura de autoridade e controle. O objetivo da burguesia era que houvesse um monarca para controlar o território, tendo em vista a alta quantidade de revoltas camponesas. O absolutismo foi o sistema sociopolítico europeu vigente entre os séculos XVI a XVIII. Nele, o poder é concentrado nas mãos de somente uma pessoa, o rei[2].

O sistema absolutista foi o responsável pelo fortalecimento do comércio mundial, de países para com outros países, já que neste período houve a unificação de países europeus, deixando de existir os feudos, dando espaço aos estados nacionais, ou seja, os países.

“Antes da idade capitalista, o capital era acumulado principalmente através do comércio — termo elástico, significando não apenas a troca de mercadorias, mas incluindo também a conquista, pirataria, saque, exploração”. (HUBERMAN, 1980).

“Surgiram nações, as divisões nacionais se tornaram acentuadas, as literaturas nacionais fizeram seu aparecimento, e regulamentações nacionais para a indústria substituíram as regulamentações locais. Passaram a existir leis nacionais, línguas nacionais e até mesmo Igrejas nacionais. Os homens começaram a considerar-se não como cidadãos de Madri, de Kent ou de Paris, mas como da Espanha, Inglaterra ou França. Passaram a dever fidelidade não à sua cidade ou ao senhor feudal, mas ao rei, que é o monarca de toda uma nação”. (HUBERMAN, 1980).

“O absolutismo não aceitava a soberania parcelada do feudalismo e considerava que somente o rei era detentor da soberania, como chefe do Estado e senhor da nação. Projetava-se inclusive no campo religioso, pela abolição dos privilégios eclesiásticos, e no socioeconômico, pela supressão

da maior parte dos privilégios das Corporações de Artes e Ofícios, que na Idade Média formaram poderosas associações de artesãos, inclusive com

leis próprias”. (CICCO, 2006).

O mercantilismo foi um conjunto de práticas econômicas desenvolvidas na Europa durante a Idade Moderna, as quais tiveram como finalidade a unificação do estado-nação. Assim como fomentaram o desenvolvimento das grandes navegações e consequente política colonialista.

Diante do período histórico que compreende o final da Idade Média e ao longo de toda a Idade Moderna, foram sendo efetuadas profundas mudanças nos campos social, político e econômico em todo o continente europeu, culminando com o liberalismo, político e econômico, ou seja, com a formação dos Estados nacionais e consolidação do capitalismo como forma do sistema econômico preponderante.

Portanto, a Itália foi o lugar que mais se beneficiou com as novas trocas comerciais, trazendo grande acúmulo de riqueza às suas cidades litorâneas e portuárias, como Gênova, Pisa e Veneza. Esta transformação dos objetos de bens de capital (terra) para outra modalidade monetária (ouro e prata) exerceu forte influência na península italiana.

Isto posto, o nome italiano banco - “tenda para vender mercadorias” - passa a ser utilizado na acepção de “estabelecimento de crédito” a partir de 1340. Mas a origem da palavra banco é germânica, bank, usada pelo latim vulgar em todo o império do Ocidente. A fundação do “Monte dei Paschi di Siena”, em Siena, Itália, em 1472 (século XV), marca o início do sistema bancário moderno. Sendo o banco mais antigo do mundo, ainda em funcionamento até os dias atuais. Chama-se Monte dei Paschi di Siena e funciona até hoje. “Possui 1.800 agências, 28 mil empregados e 4,5 milhões de clientes somente na Itália, além de negócios e agências no exterior”. (BBC/Business, 2016).

“Assim, muito cedo foram lançadas as bases do comércio lucrativo que proporcionou à Europa ocidental a riqueza necessária para a posterior expansão dos métodos capitalistas de produção”. (HUBERMAN, 1980).

A atividade principal dos bancos nos primórdios do capitalismo concentrou-se no financiamento da dívida pública (garantida por impostos) e do comércio de longa distância. Depois da revolução industrial, com a aceleração dos negócios, não só cresceram as operações de desconto mercantil como se expandiu o avanço de crédito aos produtores privados. Nesse momento, o crédito assume sua função de antecipação de capital monetário: uma aposta sujeita a perdas, no acréscimo de valor a ser criado no processo de produção, entendido como a utilização da força de trabalho assalariada e dos elementos do capital fixo e circulante na transformação de bens com o propósito de gerar mais dinheiro na venda das mercadorias produzidas.

Para Rajan e Zingales (2004), Os Membros da Ordem Militar do Templo de Salomão, mais conhecidos como Cavaleiros Templários, foram os primeiros banqueiros internacionais com representatividade. Eles se dedicavam à Igreja e inicialmente viviam próximo às ruínas do Templo de Salomão, que lhes deu nome. Assim, assumiram o dever de policiar as estradas usadas pelos peregrinos para chegar à Jerusalém.

Rajan e Zingales (2004) afirmam que, devido a doações recebidas dos agradecidos e dos fiéis, sua riqueza apenas aumentava. Portanto, eles passaram a serem donos de alguns dos castelos mais fortificados do mundo. Estes castelos formavam uma “rede” de agências que possibilitava ter dinheiro disponível nos dois extremos do Mediterrâneo, bem como em Paris ou Londres quando necessário e da forma local legalmente aceita.

Rajan e Zingales (2004) explicam que um comerciante poderia depositar seu dinheiro em Paris e recebê-lo em moeda local em Jerusalém. Naturalmente, os templários cobravam taxas pelo câmbio ou transferência de fundos, da mesma maneira que desempenhavam funções de bancos locais. Entretanto, a maioria de seus clientes compunha altas classes sociais, como a família real, altos dignitários da Igreja, nobres e comerciantes ricos.

Rapidamente, as funções financeiras dos templários rivalizaram com suas funções militares. Consequentemente, agiam como agentes fiscais de diversos monarcas e papas, da mesma forma que atuavam como assessores financeiros de ricos e poderosos.

Contudo, Rajan e Zingales (2004) lamentam que as fortificações pertencentes aos Templários fossem fracas para um soberano opositor e suas estratégias de guerra. No ano de 1263, o príncipe Eduardo, da Inglaterra, adentrou a entrada do tesouro Templário após um conflito. Ele arrombou os cofres e se apossou da fortuna pertencente a vários barões e comerciantes, e seu filho, Eduardo II, realizou a mesma façanha assim que seu pai faleceu.

Com o passar dos anos, ocorreram roubos e confiscos de bens resguardados pelos Templários, e estas ocorrências foram efetivadas por agentes do regime absolutista, ligados ao governo. Em suma, é possível compreender que os templários não possuíam poder militar e econômico que pudesse rivalizar com seus monarcas, nem segurança necessária para a proteção de bens resguardados em seus castelos.

Martins (1997) elucida que, com o crescimento das cidades, cada qual com a sua moeda, surgiu a necessidade da troca de valores entre comerciantes em diferentes regiões, para facilitar o comércio. Deste movimento comercial, iniciou-se uma nova atividade, as operações de câmbio, ou seja, a troca de moedas, que era uma prestação de serviço realizado pelos cambistas, mais conhecidos por banqueiros, pessoas que exerciam a atividade de receber e remeter dinheiro de uma cidade para outra.

3.1.2. O Papel Transformador da Revolução Industrial para o Capitalismo

É neste cenário que a Revolução Industrial trouxe diversas mudanças e transformações ao final do século XVIII e início do XIX. Segundo Lima et al. (2010), a atividade de transformação de matérias primas era feita de modo artesanal e o produtor (artesão) controlava as diversas fases da produção. Além dele dominar todo o processo produtivo, o artesão era dono das matérias primas e dos instrumentos de produção: a oficina e as ferramentas. Apesar da forma artesanal e caseira ser a mais comum, na Inglaterra e França, a produção também era organizada em manufaturas: grandes oficinas onde o artesão era o dono de todas as ferramentas e matérias primas. Nas manufaturas, foi implantado um processo de divisão do trabalho que deu origem “as linhas de produção e montagem”. O estágio da “produção mecanizada” (maquinofatura) nas fábricas foi atingido quando os avanços técnicos, aliados ao aperfeiçoamento dos métodos produtivos, propiciaram a criação das máquinas industriais.

Lima et al. (2010) ressalta que o século XVIII foi marcado pelo grande salto tecnológico nos transportes e nas máquinas. Desde as máquinas a vapor, e principalmente pelos gigantes teares mecânicos, revolucionando o modo de produção. Se por um lado a máquina substituiu o homem ocasionando milhares de desempregados, por outro lado baixou o preço de mercadorias e acelerou o ritmo de produção.

Lima et al. (2010) defende que as relações de trabalho também se modificaram durante a Revolução Industrial. Muitos camponeses se mudaram para as cidades em busca de empregos nas fábricas, mas esse trabalhador rural não tinha nenhum vínculo com as indústrias fabris inglesas, tendo somente a sua força de trabalho, que era “vendida” como uma mercadoria, em troca de salário. Desenvolveu-se então uma posição social: de um lado, os empresários industriais, donos dos meios de produção das fábricas; do outro, os operários industriais, trabalhadores assalariados das indústrias.

É importante salientar que para que a Revolução Industrial se consolidasse um importante avanço nos meios de transportes fez-se necessário, assim Lima et al. (2010) destaca a invenção das locomotivas à vapor — “Maria Fumaça” — e os trens à vapor. Com estes novos meios de transportes, foi possível transportar mais mercadorias e pessoas, em um tempo mais curto e com custos mais baixos.

Assim como os meios de transporte foram revolucionados, as condições de trabalho igualmente foram alteradas. Para Lima et al. (2010), as fábricas no início da Revolução Industrial não apresentavam o melhor dos ambientes de trabalho. As condições das fábricas eram precárias. Eram ambientes com péssima iluminação, abafados e sujos. Os salários recebidos pelos trabalhadores eram muito baixos e chegava-se a empregar o trabalho infantil e feminino. Os empregados chegavam a trabalhar até 18 horas por dia e estavam sujeitos a castigos físicos dos patrões. Não havia direitos trabalhistas como, por exemplo, férias, décimo terceiro salário, auxílio doença, descanso semanal remunerado ou qualquer outro benefício. Quando desempregados, os operários ficavam sem nenhum tipo de auxílio e passavam por situações de precariedade.

Isto posto, Lima et al. (2010) enfatiza que os industriais buscavam liberdade econômica para desenvolver suas empresas, ampliação dos mercados consumidores e mão de obra barata. Com o objetivo de aumentar seus lucros, os empresários industriais pagavam salários baixos e exploravam ao máximo a capacidade de trabalho dos trabalhadores; toda a família trabalhava durante mais de 15 horas diárias.

A reação à Revolução Industrial ocorreu em muitas regiões da Europa, Lima et al. (2010) aponta a reinvindicação dos trabalhadores por melhores condições de trabalho, se organizando para lutar. Os empregados das fábricas formaram as “Trade Unions” (espécie de sindicatos), com a finalidade de melhorar as suas condições de trabalho. Houve também movimentos mais violentos como, por exemplo, o ludismo. Igualmente conhecidos como "quebradores de máquinas", os ludistas invadiam fábricas e destruíam seus equipamentos em forma de protesto e revolta com relação à vida dos empregados. O cartismo foi mais brando na forma de atuação, pois optou pela via política, conquistando diversos direitos políticos para os trabalhadores através das leis.

Em suma, a Revolução Industrial foi um evento de extrema importância para o sistema capitalista, devido ao seu caráter metamorfósico e transformador. Ela tornou os métodos de produção mais eficientes, possibilitando que os produtos fossem produzidos mais rapidamente, barateando o preço e estimulando o consumo.

Assim como contribuiu para a mudança da produção, a Revolução Industrial modificou consideravelmente a maneira de consumo de seus clientes, impulsionando a utilização de papel moeda e a modernização do sistema bancário e monetário. Por outro lado, aumentou também o número de desempregados. As máquinas foram substituindo, aos poucos, a mão de obra humana. A poluição ambiental, o aumento da poluição sonora, o êxodo rural e o crescimento desordenado das cidades também foram consequências nocivas para a sociedade.

3.1.3. A Revolução Tecnológica

É inquestionável a contribuição da Revolução Industrial para o desenvolvimento tecnológico mundial, diversas novas tecnologias surgiram durante este período, entre os grandes destaques estão: a máquina a vapor; o tear mecânico; a energia elétrica; a locomotiva; o telefone; o motor a combustão; a motocicleta e o automóvel.

Este foi um momento de transformações na história do trabalho e do próprio capitalismo. Segundo Pochmann (1999), foi um período que certamente criou as bases da constituição de uma sociedade moderna e democrática para alguns países do século XX.

Até hoje vivemos uma fase de profundas transformações, alguns autores a denominam como Terceira Revolução Industrial e Tecnológica, se iniciando na segunda metade do século XX, notadamente após a II Guerra Mundial, e ainda está em processo, com mudanças no ponto de vista econômico, social, político e, sobretudo, tecnológico. “Há sinais tanto no que diz respeito a inovações positivas com relação ao trabalho, como sinais também de regressão social” (POCHMANN, 1999).

Essa revolução tecnológica é a da informação e da comunicação. Enquanto principalmente a primeira revolução cumpriu o papel de substituir o homem no esforço físico, a terceira revolução industrial cumpre também o papel de diminuir o seu esforço mental.

O avanço da tecnologia está diretamente ligado à substituição do ser humano por uma máquina em seu local de trabalho, isto é, causando o desemprego:

“Outro ponto para o qual é importante chamarmos a atenção, quando se trata de pensar as transformações do trabalho, está associado ao que os autores chamam de ‘uma sociedade tecnologicamente mais avançada’, com capacidade de produzir mais com menos pessoas, reduzindo, desta forma, o trabalho penoso”. (POCHMANN, 1999).

Dessa forma, o autor defende que o ser humano visa facilitar o seu trabalho com o desenvolvimento da tecnologia, realizando suas atividades laborais da maneira mais rápida e menos trabalhosa possível, em consonância ao que outro autor afirma: “o homem sempre usou de qualquer peça para auxílio, diminuição de esforço” (IGLÉSIAS, 1990).

E segundo Santos (2006), durante o processo de procura por diminuição de esforço no trabalho, o ser humano vem desenvolvendo ferramentas e métodos. Portanto, tecnologia não diz respeito somente ao desenvolvimento de maquinário e, mais recentemente, do aparado eletrônico, mas também das formas como o trabalho humano é explorado.

Neste contexto, Houaiss (2001) conceitua a tecnologia como a teoria geral e/ou estudo sistemático sobre técnicas, processos, métodos, meios e instrumentos de um ou mais ofícios ou domínios da atividade humana.

Foi somente durante a II Guerra Mundial que as máquinas para calcular e decodificar os códigos trocados no conflito foram aperfeiçoadas e surgiram novos modelos, mas foi Alan Turing que revolucionou esta questão.

Yu Han (2012) explica que Alan Turing foi um incrível matemático, cujos estudos e projetos se tornaram base para a tecnologia atual, assim como também não só da existência da inteligência artificial, mas de quase todos os aparelhos eletrônicos já feitos e inventos que permitiram que as vidas de incontáveis pessoas fossem salvas durante a Segunda Guerra Mundial; definitivamente merece seu título de “pai do computador”, na época chamada de “Máquina de Turing”.

Entretanto, Ilídio e Goulart (2008) afirmam que foi somente no ano de 1981 que o primeiro computador doméstico foi, finalmente, lançado. O IBM 5051 PC custava U$ 1.565,00, e a empresa esperava vender mil unidades, apesar de seu alto valor, o mesmo vendeu um milhão de unidades. Após o seu lançamento, os computadores foram sofrendo constantes mudanças estruturais, operacionais e funcionais. A partir disso, os computadores poderiam ser encontrados em qualquer lugar, controlando processos em indústrias, hospitais e em residências para o entretenimento de seus consumidores.

Ainda assim, os autores defendem que o computador doméstico não teria alcançado tanto sucesso, caso não fosse a internet, o rápido progresso dele se decorreu devido ao advento da mesma nos anos 1990. A rede mundial de computadores consistia nas trocas de informações, organizadas hierarquicamente. Portanto, rotas são criadas entre dois computadores quaisquer, estando esses dois conectados à rede principal, composta por roteadores e provedores.

A seguir, será explicada a nova configuração de empresas tecnológicas que surgiram a partir da Revolução Tecnológica, utilizando-se de novos modelos de negócios, em virtude da expansão da internet e da Tecnologia da Informação (TI).

3.1.4. Inovação

Schumpeter (1997) explica que a mudança econômica é uma colaboração de diversos fatores, econômicos ou não, dessa forma:

“não é possível explicar a mudança econômica somente pelas condições econômicas prévias. Pois o estado econômico de um povo não emerge simplesmente das condições econômicas precedentes, mas unicamente da situação total precedente” (SCHUMPETER, 1997).

Nesse contexto, Schumpeter (1997) afirma que o setor econômico está aberto a uma variedade sem fim de pontos de vista e tratamentos, que se podem ordenar, por exemplo, de acordo com a amplitude de seu alcance, ou do mesmo modo, de acordo com o grau de generalidade que implicam.

Neste sentido, de acordo com Vilha (2009) a inovação, especialmente a inovação tecnológica, é tida atualmente como essencial nas estratégias de diferenciação, competitividade e crescimento em um número cada vez maior de negócios. A adoção de estratégias e práticas inovativas nas empresas está estreitamente associada à busca de diferenciações capazes de produzir produtos e serviços para o mercado que geram vantagens competitivas sustentáveis em relação a seus competidores.

Em adição, Vilha (2009) aponta ser natural que os competidores também possam apostar nesta estratégia, comumente fazendo-a Logo, não se deve pensar a inovação tecnológica como um processo estático. Pelo contrário, trata-se de um processo bastante dinâmico, incerto, socialmente construído e que geralmente está envolvido em grandes controvérsias (como, por definição, se trata de algo novo, a controvérsia é inerente à inovação).

Entretanto, Vilha (2009) defende que a inovação não é resultado apenas de investimentos financeiros por parte das empresas. Para que ela exista, faz-se necessária a existência da capacidade inovadora que deve estar presente em todas as etapas do processo de inovação, além de um ambiente institucional favorável e, de políticas de incentivos específicos de forma crescente. Ou seja, existem fatores internos e externos às empresas e demais instituições envolvidas no processo inovativo.

Assim sendo, Vilha (2009) atribui a origem conceitual de inovação graças aos estudos do economista Joseph Schumpeter (1883-1950), mostrando que inovar é “produzir outras coisas, ou as mesmas coisas de outra maneira, combinar diferentemente materiais e forças, enfim, realizar novas combinações”.

Dessa forma, para Schumpeter (1997), em Teoria do Desenvolvimento Econômico, “o impulso fundamental que inicia e mantém o movimento da máquina capitalista decorre de novos bens de consumo, dos novos métodos de produção ou transporte, dos novos mercados, das novas formas de organização industrial que a empresa capitalista cria”.

Por essa perspectiva, o desenvolvimento econômico é impulsionado por um conjunto de inovações, visto que é o fato gerador do que ele chama de “destruição criativa” nos mercados, ao mesmo tempo em que cria, destrói – produzindo uma contínua mutação industrial “que incessantemente revoluciona a estrutura econômica a partir de dentro, incessantemente destruindo a velha, incessantemente criando uma nova” (p. 113). Essa dinâmica promove um permanente estado de inovação, substituição de produtos e criação de novos hábitos de consumo, exaltando as firmas inovadoras em um contexto de desequilíbrio e incerteza.

Porém, Vilha (2009) constata que a própria dinâmica do processo de inovação faz com que o sucesso da empresa estimule a ação de concorrentes também inovadores ou mesmo imitadores, o que leva o empresário inovador a sempre buscar a inovação e a temer a concorrência mesmo quando está sozinho no mercado. A concorrência, no sentido defendido por Schumpeter (1997), “não age apenas quando existe de fato, mas também quando é meramente uma ameaça onipresente”.

Em adição, a Organization for Economic Co-operation and Development, Manual de Oslo – Diretrizes para coleta e interpretação de dados sobre inovação, OECD efetuou alguns esclarecimentos acerca de modalidades de inovações.

As inovações mercadológicas – também chamadas de marketing – envolvem a implementação de um novo método de marketing, com mudanças significativas na aparência do produto ou em sua embalagem, no posicionamento do produto, em sua promoção ou na fixação de preços (OECD, 2006). Um exemplo deste fato ocorreu na Nubank em 2018, quando o layout do cartão foi modificado para o mesmo ter suporte à opção de cartão de crédito e débito em somente um cartão[3].

Já as inovações organizacionais referem-se à implementação de novos métodos de organização e gestão das práticas de negócio da empresa, na organização do seu local de trabalho ou em suas relações com atores externos, como fornecedores ou distribuidores. Este é um dos maiores exemplos da Nubank de inovação na prática. A sede da startup é completamente diferente de uma entidade financeira, a cultura organizacional cultivada pelos empregados é não tradicionalista e boa, além da relação excelente com seus clientes ser de longe um de seus maiores diferenciais no mercado financeiro. Diante disso, a empresa ganhou o prêmio de melhor banco brasileiro, em 2019, realizado pela revista Forbes[4]. Assim como venceu o prêmio de empresa mais inovadora da América Latina em 2019, feito pela revista Fast Company[5].

Por fim, as inovações tecnológicas podem ser entendidas como a introdução de produtos/serviços ou processos produtivos tecnologicamente novos e melhorias significativas em produtos e processos existentes. Considera-se que uma inovação tecnológica de produto/serviço ou processo tenha sido implementada se a mesma tiver sido introduzida no mercado (inovação de produto), ou utilizada no processo de produção (inovação de processo) (OECD, 2006).

3.1.5. Startup

De acordo com Gitahy (2016), o termo “startup” é mais antigo do que conhecemos, foi apenas na época da “bolha” da internet, anos compreendidos de 1996 a 2001, que o termo chegou e começou a ser utilizado aqui. Entretanto, o mesmo já era usado nos EUA para designar um grupo de pessoas trabalhando com uma ideia diferente, que poderia ser rentável. Há grandes divergências quanto a uma definição de startup que satisfaça um contexto mais contemporâneo e englobe os conflituosos conceitos. Para Gitahy (2016), nesta nova configuração, a startup é classificada como um grupo de pessoas à procura de um modelo de negócios repetível e escalável, trabalhando em condições de extrema incerteza.

Além disso, Ries (2011) complementa a afirmação de Gitahy, alegando que a produção em massa pode ocorrer na startup, desde que se reproduzam repetidamente grandes quantidades de serviços e ou produtos, resultando em ganho de produtividade.

É justamente por esse ambiente de incerteza (até que o modelo seja encontrado) que tanto se fala em investimento para startups – sem capital de risco, é muito difícil persistir na busca pelo modelo de negócios enquanto não existe receita. Após a comprovação de que ele existe e a receita começar a crescer, provavelmente será necessária uma nova leva de investimento para essa startup se tornar uma empresa sustentável. Quando se torna escalável, a startup deixa de existir e dá lugar a uma empresa altamente lucrativa. Caso contrário, ela precisa se reinventar – ou enfrenta a ameaça de morrer prematuramente (GITAHY, 2016).

Nesse sentido, Rosa et al. (2017) aponta que as tendências digitais e o impacto do comportamento dos consumidores nos modelos tradicionais das organizações tornaram-se temas que têm merecido destaque em diferentes setores da economia. Os modelos disruptivos de negócios chegaram com força no segmento financeiro, provocando uma reflexão por parte das instituições financeiras.

Segundo Rosa et al. (2017) e Fosse (2016), as startups estão sendo acompanhadas de perto pelas instituições financeiras tradicionais, pelo fato de “criarem modelos de negócios, produtos e serviços inovadores com forte apoio da tecnologia” (FOSSE, 2016). É relevante destacar que o interesse pelas fintechs se dá em razão das inovações tecnológicas que as caracterizam, resultando em benefícios para o consumidor, além de manterem a solidez e a confiabilidade daqueles que, pela ótica das instituições financeiras, contribuem para a expansão e aumento da qualidade do serviço bancário.

Rosa et al. (2017) aponta que a definição de fintechs, para Mompean (2016), pode ser sintetizada como startups que oferecem serviços financeiros mais ágeis, com menos exigências, soluções inovadoras e custos menores, com tecnologia de ponta (MOMPEAN, 2016).

Assim, segundo o Report Fintechlab (2016), as fintechs são definidas como:

[...] iniciativas que aliam tecnologia e serviços financeiros, trazendo inovações para pessoas e empresas. Isso reflete em melhores jornadas de utilização de produtos e serviços que trazem melhores experiências de uso; geração de inteligência, a partir de volumes inimagináveis de dados e do conhecimento coletivo, para otimizar as decisões; e integração dos diferentes elos do mercado, de maneira muito mais eficiente, com menos falhas operacionais, aumentando a velocidade de transações e reduzindo custos.

O termo “fintech” surge de uma combinação entre as palavras em inglês financial (finanças) e technology (tecnologia). O termo, por si só, resume bem a ideia: fintech é toda empresa que oferece serviços financeiros que se diferenciam pelas facilidades proporcionadas pela tecnologia e, com efeito, pela internet. Embora não haja muita diferença entre os serviços oferecidos pelas instituições bancárias tradicionais, que já trabalham com alta tecnologia para atribuir acesso e segurança às transações financeiras, em uma fintech, a tecnologia é utilizada essencialmente para trazer conveniência por meio da inovação: as empresas do ramo utilizam recursos tecnológicos amplamente disseminados para criar metodologias, processos e ferramentas que facilitam o acesso aos serviços financeiros. O resultado aparece para o cliente na forma de praticidade, burocracia reduzida, custos baixos e maior controle sobre operações financeiras (ALECRIM, 2016).

Ainda em relação às fintechs, Horn (2015) afirma:

“Fintech é, portanto, o universo destes novos players, que estão criando uma outra forma de se lidar com os produtos e serviços financeiros. Com uso intensivo de tecnologia, estes novos produtos e serviços são mais simples e fáceis de usar, intuitivos e estão disponíveis 24 horas por dia, 7 dias por semana, através de aplicativos mobile. O que estas empresas estão criando é uma nova experiência na contratação e utilização dos serviços financeiros, transformando uma indústria que sempre abusou da burocracia e complexidade dos processos, em nome da segurança. Para exemplificar, uma contratação de um cartão de crédito, que exigia a presença física do cliente numa agência bancária, a apresentação de documentos (originais e cópias), assinatura num formulário (ou em vários) e alguns dias para processamento, hoje pode ser feita pelo próprio smartphone, em minutos, tirando-se uma foto do cliente e outra do documento de identidade e assinando no próprio aparelho com o dedo, tudo em questão de minutos, de forma agradável e até divertida“.

Logo, estas novas fintechs desenvolveram-se no território brasileiro a partir de novos instrumentos tecnológicos e mudanças no comportamento do consumidor, os quais possibilitaram o nascimento da Nubank em 2013. Entretanto, para que isso ocorresse, uma série de modificações, transformações tecnológicas, assim como o surgimento de novos processos e novos produtos foram implementadas durante os anos que antecederam a fundação da startup brasileira.

4. TRANSFORMAÇÕES TECNOLÓGICAS, NOVOS PROCESSOS, NOVOS PRODUTOS

O processo de revolução tecnológica tem tido grande influência em nossa história. Dessa forma, Castells (2000) afirma que este é um intervalo cuja característica é a transformação de nossa “cultura material” pelos mecanismos de um novo paradigma tecnológico que se organiza em torno da tecnologia da informação. Portanto, segundo Castells (2000) apud Harvey Brooks (1971) e Daniel Bell (1977) o conceito de tecnologia pode ser descrito como o uso de conhecimentos científicos para especificar as vias de se fazerem as coisas de uma maneira reproduzível.

“Ao redor deste núcleo de tecnologias da informação, definido em um sentido mais amplo, houve uma constelação de grandes avanços tecnológicos, nas duas últimas duas décadas do século XX, no que se refere a materiais avançados, fontes de energia, aplicações na medicina, técnicas de produção e tecnologias de transportes, entre outros” (CASTELLS, 2000).

Para Moura (2008) apud Castells (2000), a tecnologia é a sociedade, e a sociedade não pode ser entendida ou representada sem suas ferramentas tecnológicas. A autora também destaca que a tecnologia, ou a falta dela, incorpora a capacidade de transformação das sociedades.

Nesse contexto, Moura (2008) apud Castells (2000) ressalta que a internet é a tecnologia que permeia o tecido social vigente nos dias atuais. Uma tecnologia que se desenvolveu a partir do final da década de 1960, sob a perspectiva de uma arquitetura aberta e de livre acesso, a qual os produtores foram fundamentalmente seus usuários. Uma tecnologia que se desenvolveu a partir da interação inusitada entre ciência, pesquisa universitária, programas de pesquisa militar e movimentos contraculturais. Entretanto, Moura (2008) apud Castells (2000) informa que foi a cultura empresarial que, 25 anos depois, encarregou-se de fazer o gancho entre a internet e a sociedade. Isso explica porque ela está tão disseminada nas organizações, sendo utilizada em praticamente todas as atividades profissionais.

Portanto, Moura (2008) defende que a partir da popularização da internet, foi necessário que as organizações se adequassem a esta nova realidade. As empresas estão mudando seu modelo organizacional para adaptar-se às condições de imprevisibilidade introduzidas pela rápida transformação econômica e tecnológica. Logo, Moura (2008) apud Lévy (2001) argumenta que as empresas estarão “sem cessar em pesquisa e em aprendizagem para compreender, conceber, produzir, comunicar, vender e se associar”.

4.1. Planejamento Estratégico

Nesse contexto, insere-se o planejamento estratégico. Segundo Thompson e Strickland (2002), a estratégia da empresa consiste do conjunto de mudanças competitivas e abordagens comerciais que os gerentes executam para atingir o melhor desempenho da empresa. Os autores ainda complementam a sentença reiterando que “a estratégia, em verdade, é o planejamento do jogo de gerência para reforçar a posição da organização no mercado, promover a satisfação dos clientes e atingir os objetivos de desempenho”.

Dessa forma, as empresas devem elaborar e desenvolver novos métodos organizacionais e modificar o planejamento estratégico para se manterem no mercado, além da necessidade da criação de novos processos e novos produtos que estejam de acordo com as novas tecnologias da informação. Segundo Chiavenato e Sapiro (2009) o planejamento estratégico é um processo de formulação de estratégias organizacionais no qual se busca a inserção da organização e de sua missão no ambiente em que ela está atuando.

“Planejamento estratégico é um processo que consiste na análise sistemática dos pontos fortes (competência) e fracos (incompetência ou possibilidades de melhoria) da organização, e das oportunidades e ameaças do ambiente externos, com o objetivo de formular (formar) estratégias e ações estratégias com o intuito de aumentar a competitividade e seu grau de resolutividade” (PEREIRA, 2010).

Planejamento estratégico é o processo contínuo de, sistematicamente, e com o maior conhecimento possível do futuro contido, tomar decisões atuais que envolvem riscos; organizar sistematicamente as atividades necessárias à execução dessas decisões e, através de uma retroalimentação organizada e sistemática, medir o resultado dessas decisões em confronto com as expectativas alimentadas” (DRUCKER, 1984).

Chiavenato e Sapiro (2009) compreendem que o planejamento estratégico está relacionado com os objetivos estratégicos de médio e longo prazo que afetam a direção ou a viabilidade da empresa. Em adição, os autores afirmam que é concebido para a organização como uma totalidade. Em geral, parte de cima para baixo, envolve a organização como um sistema integrado e é focado no longo prazo.

Desse modo, Chiavenato e Sapiro (2009) indicam que o planejamento estratégico deve maximizar os resultados e minimizar as deficiências utilizando princípios de maior eficiência, eficácia e efetividade.

Portanto, a estratégia é fundamental para o êxito do planejamento estratégico organizacional. De acordo com Thompson e Strickland (2002) sem a estratégia, um gerente não tem um rumo previamente considerado para seguir, não tem um mapa e não tem um programa de ação unificado para produzir os resultados almejados.

Para Oliveira (2010) “a estratégia não é, evidentemente, o único fator determinante no sucesso ou fracasso de uma empresa; a competência de sua cúpula administrativa é tão importante quanto à estratégia”.

Logo, para Becker, Furtado e Giovanela (2016):

“além de escolher a estratégia mais viável é necessário planejar e aplicar a estratégia da melhor forma para que a empresa possa ter ótimos resultados. Passa a ser necessário o desenvolvimento de uma metodologia, em forma de um planejamento, como um plano estratégico para a alocação dos recursos humanos, estruturais e financeiros, com ações estratégicas efetivas e eficazes”.

Nesse contexto, uma grande ferramenta organizacional capaz de contribuir para que o planejamento estratégico atinja seus objetivos é o marketing de relacionamento.

4.2. Marketing de Relacionamento

Diante do exposto, Maso (2010) registra que a função básica do marketing é identificar as necessidades do consumidor e desenvolver produtos que os satisfaçam. Assim sendo, a função do marketing dentro de uma organização vai além da identificação das necessidades e desejos do consumidor, determinar quais mercados-alvos a organização pode atender melhor, planejar produtos, serviços e programas mais adequados que satisfaçam estes mercados, mas também convocar todos que participam da organização e pensar e servir os consumidores.

Em acréscimo, Maso (2010) apud Kotler (2000) afirma que marketing é o processo social e gerencial pelo qual indivíduos e grupos obtêm o que necessitam e desejam através da criação, oferta e troca de produtos de valor com outros. Muitas pessoas veem o marketing de modo como a arte de procurar e encontrar formas inteligentes de dispor dos produtos de uma organização, ou seja, o marketing é visto apenas como propaganda ou venda de produtos. No entanto, a arte do verdadeiro marketing é a arte de saber o quê fazer.

Portanto, para Maso (2010) apud McKenna (1993) as organizações precisam ter estratégias de marketing que representem um conjunto de esforços para manter um relacionamento comercial duradouro e estável com seus clientes; o marketing de relacionamento.

O marketing de relacionamento tem condições de oferecer às empresas uma série de vantagens importantes, tais como: desenvolver a fidelidade entre os clientes, dispor de um ambiente que favoreça soluções inovadoras, estabelecer um local propício para testar novas ideias e alinhar a empresa com os clientes que valorizam o que ela tem a oferecer (IAN, 1999).

Isto posto, Maso (2010) apud Senge (2006) opina que os mercados competitivos fizeram com que as empresas passassem da era industrial para era do conhecimento. Consequentemente, o ritmo acelerado das mudanças exige das empresas uma grande capacidade de adaptação para sobrevivência, aliada a necessidade de expandir a capacidade criativa. Assim sendo, identificar como as organizações aprendem e como é possível acelerar esta aprendizagem é uma necessidade nos dias de hoje.

Em meio a crescente competitividade e mudanças, Maso (2010) apud Kotler (2000) alega que o marketing de relacionamento em uma organização poderá oferecer condições à empresa de conhecer as necessidades e preferências de seus clientes, assim como verificar quais são os pontos fortes, neutros, e, principalmente, deficientes em sua organização, ou até mesmo dos seus concorrentes. Portanto, cabe ressaltar a importância e necessidade do marketing de relacionamento com o cliente em uma organização. Em face desta contingência do mercado, as organizações precisam ir além do marketing com enfoque voltado aos clientes. É preciso também que as organizações procurem aliados, junto aos fornecedores e distribuidores para desenvolver um sistema de rede cooperativo para atender melhor às necessidades dos clientes.

Em resposta a essa nova realidade, Maso (2010) sinaliza que, nos anos de 1990, surgiu uma nova orientação de marketing denominada “marketing de relacionamento”, pois os consumidores passam a ser mais exigentes, exigindo respostas claras, precisas, rápidas e em tempo real, além de desejarem tratamento de forma diferenciada, ou seja, desejam uma atenção especial para as suas necessidades.

Logo, Maso (2010) constata que o surgimento do marketing de relacionamento, possibilitou que os relacionamentos entre as organizações e os clientes passam a ter um caráter mais duradouro do que simples transações eventuais. As organizações procuram também conhecer mais o consumidor, ouvindo-o, dedicando-se a ele; agradando-o e antecipando em atender os seus desejos, e, enfim cativando-os. Essa nova forma de relacionamentos foi denominada de marketing um-a-um e customização maciça.

Entretanto, além do marketing de relacionamento ser importante na relação entre empresa e consumidor – sendo a empresa responsável por esta estratégia – há outra estratégia de marketing eficaz na fidelização do cliente, denominada de marketing boca a boca.

Para Kotler e Keller (2006) o marketing boca a boca tem a capacidade de transmitir informações negativas ou positivas, pois nesse processo ocorre uma troca de conhecimento entre dois ou mais indivíduos. Nas estratégias de marketing digital, os formadores de opinião são necessários para que as empresas obtenham maiores resultados e fidelizem mais clientes.

Dessa forma, para Martins e Pinheiro (2016) o marketing boca a boca tem como base os clientes evangelistas, pois eles são capazes de propagar mensagens que consideram divertidas ou que tenham conteúdos relevantes. O mecanismo de evangelização habilita os seguidores da marca a compartilharem experiências.

Segundo Martins e Pinheiro (2016) apud Chetochine (2006) os evangelistas são aqueles que promovem espontaneamente uma marca, sentem a necessidade de convencer seus amigos a se tornarem consumidores do produto, devido à convicção de que essa conversão trará mudanças na vida deles, da mesma forma que fez na própria vida.

“Não é nenhuma novidade, pois todos nós conhecemos alguém assim. Ele está em nossa família entre nossos amigos, no meio de nossos colegas. É, por exemplo, aquela pessoa que não para de louvar as qualidades de um regime para emagrecer que acabou de descobrir. Ela acredita no produto, na marca que utiliza e possui um desejo de compartilhar sua alegria, sua satisfação, seu conhecimento com quem estiver ao seu redor” (CHETOCHINE, 2006).

Souza (2009) apud Chitochine (2006) afirma que, para uma pessoa se tornar um evangelista é necessário acima de tudo a causa defender. Essa causa está ligada com os laços criados entre o consumidor e a empresa (produto). Esses laços, por sua vez, estão ligados a quatro situações que podem ocorrer concomitantemente ou não: a descoberta de uma grande novidade, a resposta alguma grande contradição (algo que vai de encontro com o que já havia sido oferecido no mercado em um segmento qualquer), ser o primeiro a ter contato com algo novo e a atitude altruísta do consumidor que no momento que estiver divulgando o produto para seus conhecidos se sente movido por puro altruísmo e compartilha sua alegria e entusiasmo sem esperar algo em troca.

Portanto, a estratégia de marketing da evangelização dos clientes é uma ferramenta bastante utilizada pelas empresas na contemporaneidade, tendo em vista a fidelização eficaz do cliente e de potenciais futuros clientes.

Isto posto, após as mudanças ocorridas devido à implementação do marketing de relacionamento nas empresas, Maso (2010) afirma há emergência também da figura de novos perfis de consumidores de informações, ora por demanda de serviços e/ou produtos, ora compostos pelos próprios geradores de conteúdos, como organizações, pesquisadores e quaisquer outros geradores de conteúdo digital.

4.3. Marketing de Conteúdo

Monteiro e Trevisan (2017) apontam que, o termo de Marketing de Conteúdo, descrito no portal da empresa de software Resultados Digitais[1] (2019) consiste em uma estratégia de produção de conteúdos de interesse para determinado público que auxilie nos processos de consumo e que atraia esse público de forma natural e espontânea.

Dessa forma, Sebin (2019) destaca que são estratégias para criação de conteúdos que têm como objetivo informar e solucionar os problemas dos usuários.

Em troca, o criador "vende" serviços adicionais ou divulga uma marca. Assim como a empresa explica, em tradução livre:

“O marketing de conteúdo é uma abordagem de marketing estratégico focada na criação e distribuição de conteúdo valioso, relevante e consistente para atrair e reter um público claramente definido - e, em última análise, para impulsionar a ação lucrativa do cliente” (Content Marketing Institute[2], 2019).

Sebin (2019) evidencia que a ideia consiste em informar as pessoas para fazer com que futuramente elas não só respeitem a sua marca e a tenham como referência, mas também se tornem clientes de sua empresa. Pode-se dizer que o significado de marketing de conteúdo é relativamente novo, e somente nesse novo século que esse conceito foi forjado e que estudos, análises e experimentos começaram a ser realizados. No entanto, suas aplicações já aconteciam antes mesmo da era digital.

“O marketing de conteúdo tem como objetivo conquistar o interesse das pessoas pelos conteúdos e informações para depois engajar vendas. Também é conhecido como marketing de atração, por que desperta o interesse pelos conteúdos ao invés de produtos ou marcas. O marketing tradicional simplesmente oferece produtos e serviços e muitas vezes em momentos inoportunos para os leitores ou telespectadores. Não é à toa que leitores de mídias impressas praticamente ignoram as propagandas” (SEBIN, 2019).

Neste cenário, Monteiro e Trevisan (2017) sugerem que as marcas tiveram um novo papel no cenário corporativo como oportunidade de alcançar e formar relacionamentos com consumidores que antes eram quase impossíveis de desenvolver. Portanto, as organizações inovadoras aproveitaram esta oportunidade. Os pioneiros do marketing de conteúdo adotaram uma nova ideia; anunciar para os clientes com mais facilidade, fortalecendo o relacionamento junto a eles, ajudando-os na busca de informações. Em síntese, marcas focadas às necessidades e interesses de seus clientes, a promover compras de produtos.

Portanto, Sebin (2019) defende que o sentido do marketing de conteúdo está na concepção de que os usuários não querem mais simplesmente comprar. Eles pesquisam, buscam soluções para seus problemas para depois decidirem se compram um produto ou contratam um serviço. A produção de conteúdo com qualidade surge para atender essa demanda de usuários tão exigentes.

Em face às mudanças mercadológicas ocorridas devido à utilização em larga escala do marketing de conteúdo, Brasil et al. (2014) considera que a informação e o conhecimento são essenciais para o marketing nas redes sociais, onde quem dita às tendências são os usuários. O mercado digital é um mercado volátil que sofre mudanças constantemente. É considerado essencial do ponto de vista profissional e, quando transformado pelas ações dos indivíduos gera benefícios sociais e econômicos que estimulam o desenvolvimento e ainda são recursos fundamentais para formação e manutenção do marketing nas redes sociais.

4.4. Redes Sociais

Carvalho (2011) defende que com o avanço das tecnologias de informação e comunicação, a inclusão digital e a facilidade que os novos consumidores encontram para enviar e receber opiniões e sugestões se observa o crescimento vertiginoso das redes sociais nos últimos anos e, com elas, o surgimento de um novo espaço de comunicação, mais interativo, ágil e colaborativo. A sociedade contemporânea vivencia uma revolução organizacional e comunicacional e a publicidade está no centro dessa revolução. Primo (2003) afirma que “de fato, as redes informáticas vieram transformar e ampliar as formas de comunicação”.

Nesse contexto, Carvalho (2011) defende que a comunicação de massa perde espaço para uma forma de comunicação baseada principalmente na plataforma digital e nela observa-se a participação interativa como a característica mais marcante do novo consumidor, conectado em rede, com acesso quase ilimitado à informação e elevado poder de decisão.

Dessa forma, Carvalho (2011) apud Lewis e Bridges (2004), verifica que “os novos consumidores verificam rótulos, fazem perguntas pertinentes e sabem quais são os seus direitos legais”. Além disso, este novo consumidor é mais “consciente de seu papel como agente transformador da qualidade das relações de consumo e como influenciador no comportamento de empresas e instituições”. (SAMARA; MORSCH, 2005).

Portanto, Carvalho (2011) verifica que os departamentos de marketing das organizações, assim como as agências de publicidade, têm reconhecido a necessidade da emergência de novos métodos e paradigmas em comunicação mercadológica para servir aos novos consumidores nas redes sociais de maneira eficiente.

Entretanto, é importante salientar que já não é mais eficiente impactar, persuadir e convencer o cliente. Para Bauman (1999), a nova ordem é informar, engajar, envolver e entreter. “Os consumidores dos tempos modernos, avançados ou pós-modernos são caçadores de emoções e colecionadores de experiências”, muito mais exigentes não apenas na hora de consumir, mas também de julgar se determinado anúncio merece ou não a dedicação de seu tempo.

Carvalho (2011) destaca que o acesso à interatividade, rapidez na obtenção de dados, seletividade e capacidade de gerar conteúdos próprios nas redes sociais na internet moldam o dia a dia dos novos consumidores. Para esses novos e dinâmicos consumidores, a publicidade atual vive uma crise criativa. Esgotaram-se as ideias.

Em complementação, Carvalho (2011) ressalta que uma prova de que os consumidores estão mais exigentes é o fato de que hoje as empresas não têm mais capacidade de lançar produtos que venham a considerar que farão sucesso no mercado sem uma prévia e criteriosa análise das tendências que esses consumidores estão apontando.

Nesse contexto, a organização necessita reduzir as chances de fracasso de novos produtos que se centra em um eficiente planejamento do mesmo. (KOTLER; ARMSTRONG, 2003).

4.5. Novos Produtos

Com as transformações mencionadas anteriormente, principalmente com o advento e popularização das redes sociais, houve a possibilidade de criar uma nova categoria de novos produtos em consonância aos novos de modelos de negócios praticados pelas startups.

O produto é o primeiro e mais importante elemento do mix de marketing. O conceito de produto é complexo, pois vai muito além de bens tangíveis, ele é agregado de atributos físicos, simbólicos e de serviços concebidos para aumentar a satisfação de seus consumidores. (KOTLER; KELLER, 2006). Conforme Kotler (2000), produto “é tudo aquilo capaz de satisfazer a um desejo ou necessidade”.

Logo, Kotler (2000) verifica que é importante salientar que neste estudo entende-se por novos produtos, a inovação propriamente dita; a modificação ou aperfeiçoamento de produtos existentes; produtos similares aos dos concorrentes; e a aquisição de linhas de produtos.

Portanto, as empresas que não investirem no desenvolvimento de novos produtos por falta de preparo ou por acreditar que seus atuais produtos são suficientes para mantê-las no mercado correm um sério risco (KOTLER, 2000; KOTLER; KELLER, 2006).

As diversas conceituações de novo produto encontradas na literatura variam entre duas posições: o conceito mais amplo que diz que o novo produto seria qualquer tipo de inovação ou aprimoramento no composto de produtos da empresa; e o conceito mais restrito e específico de que um novo produto seria aquele totalmente inovador tanto para o mercado como para a empresa. (ROCHA; CHRISTENSEN, 1995).

Em adição, Kotler e Keller (2006) afirmam que nas condições modernas de concorrência é inevitável o acréscimo de novos produtos ao composto da empresa, pois quando os produtos entram no estágio de maturidade e declínio do seu ciclo de vida, a empresa precisa agregar novos produtos, se pretende continuar a crescer.

O produto inovador chega primeiro no consumidor, o que cria barreiras para os concorrentes que precisam fazer produtos melhores e com menor custo na tentativa de fazer com que os consumidores troquem de produto (KOTLER; ARMSTRONG, 2003).

Assim sendo, Kotler (2000) e Kotler e Keller (2006) defendem que os novos produtos não são necessariamente algo totalmente inovador. A maior parte da atividade ligada a novos produtos visa modificação ou aperfeiçoamento de produtos existentes, similares aos produtos dos concorrentes e aquisição de linhas de produtos, todas as quais envolvendo a incorporação de algo “novo” no composto de produto.

Outro fator importante para o sucesso de um novo produto é criar estruturas organizacionais eficientes para gerenciar o processo de desenvolvimento de novos produtos, como por exemplo, as equipes interdepartamentais formadas por profissionais de várias áreas da empresa como: engenharia, compras, marketing, fabricação entre outras, além de fornecedores-chave (KOTLER, 2000).

A partir da implementação e surgimento de novos produtos bancários tecnológicos, a startup Nubank iniciou suas operações no Brasil em 2013, no setor de prestação de serviços financeiros. No capítulo seguinte, será feito o estudo de caso desta.

5. NUBANK

A Nubank é uma startup brasileira que oferece serviços financeiros a preços acessíveis e de maneira muito mais transparente que os bancos tradicionais, dessa forma ela emite e administra um cartão de crédito com a bandeira MasterCard, além de outros serviços bancários e tem como objetivo melhorar a experiência dos clientes com cartão de crédito através do uso de novas tecnologias e design, evitando burocracias e promovendo soluções rápidas e práticas (NUBANK, 2019).

Caldart e Behling (2016) notam que, segundo o website da empresa, a mesma foi fundada em 06 de maio de 2013, por David Vélez, Edward Wible e Cristina Junqueira, e a idealização do conceito do modelo de negócio, manifestou-se após uma experiência ruim no processo de abertura de uma conta bancária, devido a exorbitante burocracia, juros elevados e atendimento demorado. Dessa forma, houve o pontapé inicial para a ideia da criação de uma empresa que disponibilizasse um cartão de crédito gerido totalmente por meio de um aplicativo para smartphones.

“O nome Nubank surgiu então da ideia de ser nu, transparente e honesto, quebrando padrões de um mercado regido pela seriedade e sisudez. A logo foi desenhada com traços finos e conectados, expressando simplicidade, fluidez e transparência. Ela também pode ser lida de cabeça para baixo, outra característica de facilidade. A identidade visual e meios de contato com o público seguem a mesma linha de traços contínuos e simples, revelando o jeito descomplicado, humano e transparente de ser, bem como a linguagem, que é direta e objetiva, em toda informação compartilhada”. CALDART; BEHLING (2016).

Figura 1 – Logotipo da startup Nubank

Fonte: https://nubank.com.br/imprensa (2019)

“A empresa posiciona-se como inovadora, como a própria chamada do site afirma: "diferente de tudo que você já viu", onde deseja redefinir o padrão de serviços financeiros no Brasil e no mundo (futuramente), transformando a complexidade e frieza das relações bancárias em algo simples e humano. Sendo assim, seus principais valores ou essência são simplicidade, transparência e eficiência[3]. A empresa destaca também que trabalha com três pilares principais, sendo eles: tecnologia própria, com as mais modernas linguagens e projetos open source; design, para maior funcionalidade e menor complexidade; e data science, tecnologia de base em dados”. CALDART; BEHLING (2016).

Caldart e Behling (2016) apontam que, os fundadores da Nubank, inspirados em outros modelos de crédito como Capital One (americano) e Tinkoff (russo), iniciaram as atividades em modo operacional somente para amigos e familiares, mas ainda no mesmo ano o cartão de crédito foi lançado oficialmente para o público, em 2013.

A sede da Nubank localiza-se em Pinheiros, São Paulo. A equipe de colaboradores da empresa já conta com mais de 1.000 pessoas diferentes, sendo estas divididas entre São Paulo e Berlim, na Alemanha. Estes possuem alta qualificação, sendo fluentes em inglês e com média de idade de 26 anos[4], são divididos para construir times fortes e diversos. Em sua estrutura, há pessoas de mais de 25 nacionalidades, onde 40% delas são mulheres de todos os níveis de senioridade, em todas as áreas da empresa. Além disso, 30% de seu time se identifica como parte da comunidade LGBTQ, e lá existem pessoas dos mais diversos backgrounds trabalhando em diferentes áreas da empresa (LOVEMONDAYS, 2019).

Além disso, um forte questionamento sobre a Nubank é como a fintech ganha dinheiro, já que não há custos para o cliente. Há duas maneiras dela conseguir tal feito: a primeira é realizada quando o cliente realiza uma compra com o seu cartão, eles recebem do estabelecimento, através da bandeira MasterCard, um pequeno percentual desse valor; já a segunda maneira ocorre quando o cliente escolhe por financiar uma parte ou o total do valor da sua fatura, eles recebem juros, mesmo que abaixo do mercado, sobre o valor que foi financiado (NUBANK, 2019).

“De acordo com Cristina Junqueira, os usuários dispensam atendimento presencial, assim, as metas do time de atendimento do Nubank (Xpeer) são de contato rápido, simples, e com grande poder de resolução de problemas. Ao falar com o cliente, em tom descontraído e amigável, a equipe usa de gifs, vídeos e emojis, uma vez que o chat virtual é o meio de comunicação mais comum com o cliente, sendo o telefone raramente usado. Essa informalidade do atendimento Nubank não era algo previsto pela empresa, que relata que foi uma marca de um dos colaboradores, e acabou virando característica do atendimento da marca”. CALDART; BEHLING (2016).

Em 2015, a empresa ganhou o prêmio de Empresa Mais Inovadora de 2015 no Annual Awards Gala, da Latam Founders Networks Awards, prêmio que elege as empresas com melhor atuação no Brasil e na América Latina. Também nesse ano foi eleita como destaque na categoria Inovação, pelo Prêmio Experiência do Consumidor e prêmio de App Mais Inovador de 2015 pela Apple Store do Brasil. Já em 2016, recebeu prêmios como Melhor Empresa B2C na América Latina pelo Latam Founder Networks Awards e o prêmio Marketers That Matter do Sage Group, do Vale do Silício, destinado a equipes inovadoras (NUBANK, 2019).

Em adição, Caldart e Behling (2016) destacam que a empresa possui importantes investidores como Sequoia Capital, Kaszek, Tiger Global Management e Founders Fund.

5.1. SOBRE A NUBANK

É importante salientar que os núcleos organizacionais da Nubank são bem peculiares, diferindo fortemente da concorrência, dividem-se em: Missão, Visão e Valores.

Segundo Chiavenato (2005), a missão funciona como o propósito orientador para as atividades da organização e para aglutinar os esforços dos seus membros. Serve para clarificar e comunicar os objetivos da organização, seus valores básicos e a estratégia organizacional. Cada organização tem a sua missão própria e específica. A missão pode ser definida em uma declaração formal e escrita, o chamado credo da organização, para que funcione como um lembrete periódico a fim de que os funcionários saibam para onde e como conduzir o negócio. (p. 63).

Figura 2 – Ícone do aplicativo para smartphones da Nubank

Fonte: https://nubank.com.br/imprensa (2019)

No próprio site da startup, a inovação é bem perceptível ao disponibilizar sua missão em poucas e sucintas palavras, com o título Somos inconformados:

“No Brasil, pagamos as tarifas e os juros mais altos do mundo pelos piores serviços bancários. Nós sabemos que tecnologia e design podem resolver esse problema. Por isso, nos unimos em 2013 para redefinir a relação das pessoas com o dinheiro, através de uma experiência mais eficiente e transparente. Nosso objetivo é acabar com a complexidade e devolver o controle da vida financeira para cada um” (NUBANK, 2019).

Em referência à visão organizacional, Chiavenato e Sapiro (2009) afirma que a visão é a imagem que a organização tem a respeito de si mesma e do seu futuro [...] está mais voltada para aquilo que pretende ser do que como ela realmente é [...] representa o destino que a empresa pretende transformar em realidade.

Além de inovar ao expor sua missão, ela vai além ao explorar novamente uma maneira distinta de apresentar a sua visão, através do título Somos diferentes:

“Somos uma startup que desenvolve soluções simples, seguras e 100% digitais para você ter o controle do seu dinheiro literalmente nas suas mãos. Somos NUs - justos e transparentes na conduta, diretos e objetivos na comunicação, e tratamos cada cliente como uma pessoa. Somos contra burocracia, papelada, agências e centrais de atendimento caras e ineficientes. Somos a favor de ouvir e valorizar a sua opinião, e de merecer a sua confiança como cliente” (NUBANK, 2019).

E em relação aos valores da empresa, Porras e Collins (1998) defendem que uma grande empresa decide por si só quais são seus valores básicos, em grande parte, independentemente do ambiente, de necessidades competitivas ou dos modismos gerenciais. Não existem, portanto, valores básicos universalmente corretos. E eles não precisam agradar ou ser humanitários, embora muitos sejam. Não importa quais os valores básicos de uma organização; o importante é que ela os tenha. Em complementação, Costa (2007), considera que os valores empresariais são princípios de orientação essenciais, intrínsecos e importantes para os componentes da organização.

Os pilares de valor do Nubank são igualmente distintos da concorrência, fato que os favorecem por priorizarem sempre o cliente em primeira instância. Assim sendo, segundo o blog Nubank (2019), os seus principais valores organizacionais, dividem-se em:

- Querer que os clientes os amem fanaticamente;

- Desafiar o “status quo”;

- Possuir mentalidade de donos;

- Construir times fortes e diversos;

- Buscar a eficiência inteligente.

Dessa forma, é importante destacar o histórico pelo qual a startup percorreu ao longo dos anos, até se consolidar no mercado financeiro brasileiro e como é percebido nos dias atuais. Desde o lançamento de seus produtos, até suas seis rodadas de investimentos (Seed Money, Série A, Série B, Série C, Série D e Série E). Como mostrado na tabela abaixo, assim como é explicitado em seu próprio website[5].

Tabela 1 – Histórico da startup Nubank

|

Mês |

Ano |

Evento |

|

Março |

2013 |

Depois de anos de frustração com bancos, David Vélez levanta seed money[6] de US$ 2 milhões da Sequoia Capital e Kaszek Ventures para nova startup de serviços financeiros no Brasil. |

|

Maio |

2013 |

David Vélez recruta Edward Wible e Cristina Junqueira e fundam o Nubank em uma casa na Rua Califórnia, em São Paulo. |

|

Abril |

2014 |

A primeira transação com um cartão Nubank acontece no dia 1º de abril. |

|

Agosto |

2014 |

Série A - US$ 15 milhões - Investidores: Sequoia Capital e Kaszek Ventures. |

|

Setembro |

2014 |

O cartão Nubank é lançado para o público. |

|

Janeiro |

2015 |

Mudança da casa na rua Califórnia para um escritório de três andares na Av. Brigadeiro Luís Antônio, em São Paulo. |

|

Março |

2015 |

Eleito a Empresa Mais Inovadora pela Latam Founders. |

|

Maio |

2015 |

Série B - US$ 30 milhões - Investidores: Tiger Global, Sequoia Capital, Kaszek Ventures e QED. |

|

Dezembro |

2015 |

Série C - US$ 52 milhões - Investidores: Founders Fund, Tiger Global, Sequoia Capital e Kaszek Ventures. |

|

Dezembro |

2015 |

Eleito o aplicativo mais inovador pela App Store (Apple). |

||

|

Janeiro |

2016 |

Mudança para o atual prédio de oito andares na rua Capote Valente, em São Paulo. |

||

|

Maio |

2016 |

Ganhador do prêmio Marketers That Matter do Sage Group, do Vale do Silício. |

||

|

Maio |

2016 |

Eleita a melhor empresa B2C pela Latam Founders. |

||

|

Julho |

2016 |

Escolhido pela Interbrand para a lista Breakthrough Brands. |

||

|

Agosto |

2016 |

Eleita uma das Melhores Empresas Para Trabalhar pelo Great Places to Work Brasil. |

||

|

Dezembro |

2016 |

Série D - US$ 80 milhões - Investidores: DST Global, Sequoia Capital, Founders Fund e Tiger Global. |

||

|

Janeiro |

2017 |

Eleito o melhor cartão pelos clientes em estudo da CVA Solutions. |

||

|

Março |

2017 |

Eleita pelo segundo ano consecutivo a melhor empresa B2C pela Latam Founders. |

||

|

Agosto |

2017 |

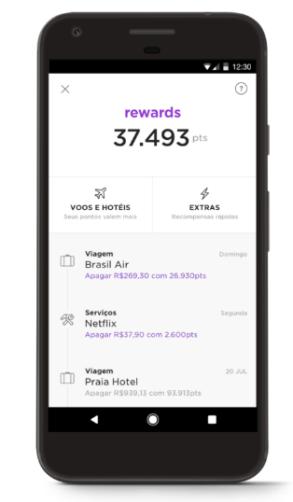

Lançamento do Nubank Rewards. |

||

|

Outubro |

2017 |

Lançamento da NuConta. |

||

|

Fevereiro |

2018 |

16° FBRC (Fórum Brasileiro de relacionamento com o Cliente) - Prêmio Experiência do Consumidor / IBRC. Estando em 3º lugar no ranking geral e em 1º na categoria cartão de crédito. |

||

|

Fevereiro |

2018 |

Fast Company - 3º lugar entre as 10 empresas mais inovadoras da América Latina em 2018. |

||

|

Março |