Sumário

1. RESUMO

A fiscalização dos contribuintes por parte do estado, tendo o município, unidade gestora mais próxima do contribuinte, esta tarefa, e seu repasse junto aos órgãos federados, aliando a transparência de suas receitas para visibilidade pública, bem como dos atos administrativos tomados no quesito de finanças públicas, garantirá a equidade na tributação de impostos bem como sua distribuição. Esta aliada ao rígido controle por parte da máquina estatal, apoiando o aparelho gestor, assim, obstando a sonegação, infausta que devasta uma nação tão quanto a corrupção. A fiscalização imbuída da transparência devem ser premissas de controle das receitas e despesas, vez que o estado tem como exigência sua própria transparência, há de ser justo, que seus contribuintes sejam transparentes, elo recíproco e harmônico, vista doutrina utilitarista de aplicação, cuja finalidade é aplicada a todos os contribuintes de forma justa para o bem comum. Observado o fato do crime de sonegação nascer das próprias leis, sua particularidade visível, forçando aqueles que tem suas receitas em tabelas mensalmente, enquanto outros, só as fazem anualmente, força que alguns poucos supram a carência emergencial do estado, assim, alguns poucos contribuintes carregam a massa financeira de obrigações de impostos e tributos, enquanto outros conseguem ludibriar a máquina administrativa com seus lançamentos anuais. Isto posto, a consagração efetiva da fiscalização, da transparência e da cobrança governamental aos contribuintes com a vertente do combate a sonegação fiscal.

Palavras-chave: impostos, fiscalização, sonegação.

2. INTRODUÇÃO

É de antigo que se enxerga que um bom estado é um estado bem aparelhado, com mecanismos eficientes no combate a corrupção e com uma distribuição igualitária de renda. Bruno de Souza Justiça

Os exemplos são claros na história mundial, observando que os governos em antigos regimes se consolidavam na medida em que tinham o prestígio populacional, ainda que indigesto, fez-se necessário um estado aparelhado, robusto e ímpeto, que neutralizasse o algoz prejudicial de seus interesses. Tal aparelhamento foi realizado por meio da cobrança de impostos ou doação de tempo livre por desditosos.

O Estado ao buscar ampliar seus impostos, para atuar desta forma, esbarra na curva de Laffer, que em suma, diz que na medida em que os impostos aumentam concomitantemente a sonegação fiscal se amplia entre os contribuintes desta máquina. O Analista-Tributário da Receita Federal do Brasil, Paulo Antenor, defende que" uma ação efetiva contra a sonegação e a pirataria é possível manter e ampliar a

arrecadação fiscal e reduzir a carga tributária sobre os cidadãos e o setor produtivo." A máscara dos problemas, como exemplo; processo de fiscalização em comerciantes ambulantes despossuídos de supervisão estatal, outrossim, contribuem com ínfimo valor, vezes anual, que sequer representa a digna proporção de seu trabalho, ora mensal aos municípios, sendo que o produto comercializado na maioria das vezes é a diferença gritante do declarado com valor adquirido.

Para José Roberto Rodrigues Afonso, pesquisador do IBRE/FGV e professor do Instituto Brasiliense de Direito Público (IDP) “Ao contrário do resto do mundo, uma parcela crescente e já importante de trabalhadores no Brasil não é mais pessoa física, não tem emprego com carteira assinada”, afirma citando os casos de microempresas e dos microempreendedores individuais. “

A atenção e conhecimento por parte dos municípios contribuirá significativamente para o aperfeiçoamento do estado e da união, uma vez que a arrecadação aumentará sem a necessidade de ampliar a carga tributária, desta forma, a união poderá se não reduzir seus impostos, distribuí-lo de forma equitativa.

3. DESENVOLVIMENTO

Arthur Laffer, um economista estadunidense, realizou um trabalho, dito como Curva de Laffer, sendo a relação entre o valor arrecadado por um governo e as possíveis taxações. Seu trabalho afirma que dado período pós aumento dos impostos, não haverá retorno para o governo, de forma que aumentará a sonegação fiscal, e o estado em vez de receber o retorno financeiro por parte dos impostos, contrairá prejuízo deste.

Consiste em sonegação fiscal, a prestação de declaração falsa, omissiva, inexatidão em lançamentos de dados tributáveis junto a união, alterar faturas, alterar despesas, e quaisquer outros que venham da má fé do contribuinte em declarar com exatidão seus ganhos e gastos. Dito no artigo 1º, da Lei nº 4.729/65.

Para Beccaria (1764, p.105) "Esse crime nasce das próprias leis, pois quanto mais

altos os impostos, maior é a vantagem.”

É fato que enquadrar-se numa hipótese corresponde a lei nº4.729/65, no tangente a sonegação, tem-se o objetivo de expandir a renda de forma que não seja controlada pelo estado. A sonegação tem por ventura um ato de má fé, que impacta na sociedade como um todo, visto que se tem um volume maior de capital girando no território sem controle de entrada e saída. Fato é que o aumento da fiscalização, ou simplesmente tornara-la mais eficaz com mecanismos rigorosos de combate, já seria suficiente para sanar a irregularidade.

São exemplos da eficácia: O Sistema de Controle de Produção de Bebidas (SICOBE) e o Sistema de Controle e Rastreamento da Produção de Cigarros (SCORPIOS), que controlaram cada etapa da produção, entretanto, enfrentando a sonegação por pequenos produtores afim de manter uma concorrência, de maneira desleal, situação resolvida caso o estado fosse um componente fiscalizador de maior rigor e estivesse mais presente na expansão de patrimônio de seus contribuintes.

O estado buscou olhar para esta esfera quando aderiu ao Business Inteligence, ou; Nota Fiscal Eletrônica (NF-e), que analisa os dados pelas notas fiscais eletrônicas e permite a secretaria da fazenda a fiscalização da origem e destino dos produtos, não obstante acompanha se o contribuinte que adquiriu o produto poderia pagar por ele com base no que declara. O especialista Ricardo Prado e diretor de impostos da Bemis, afirmou “As fiscalizações vão aumentar, até por conta do avanço da escrituração digital que facilitou o cruzamento de dados pela Receita Federal”, durante o comitê de Finanças da Amcham, São Paulo, realizado em 02/02/2016.

As medidas fiscalizadoras das rendas dos contribuintes parte com maior exclusividade, ou pode-se dizer, com maior interesse, por parte de órgãos federativos, ainda que o recebimento dos impostos e sua distribuição refira-se à todo componente deste estado, isto é, Municípios, Estados e a União.

Além da NF-e, o Estado de São Paulo inovou com uma brilhante forma de fazer o controle entre produtos e consumidores, sendo uma excelente alternativa que foi aderida por 17 das 27 unidades federativas, conforme a matéria virtual da Revista Veja, publicada por Priscila Yazbec em 21/09/2015.

Cesare Beccaria (1764, p.106) cita que “seria melhor diminuir os impostos, pois os homens assumem o risco em razão direta da vantagem esperada."

Ainda assim, o amadurecimento da medida de intermediação fiscalizadora entre produtos e serviços deveria partir dos municípios, por ser a unidade governamental mais próxima do contribuinte, havendo a obrigatoriedade de toda movimentação ser registrada para cruzamento de dados, tendo unicamente os destinos pessoa física ou jurídica.

Ampliar a fiscalização dos tributos que são devidos à união por intermédio dos municípios com autonomia fiscalizadora e mais efetiva, para que, neste âmago possa realizar de maneira equitativa a distribuição dos recursos ingressantes nos cofres públicos para contribuintes mais carentes desses serviços de forma que aumente se não a qualidade a eficiência dos serviços públicos.

Cesare Beccaria aponta uma solução para questões do contrabando quando frisa que tal crime, acaba por espoliar a nação com a evasão monetária e o reparo para o ônus seria não menos "que o produto de seu trabalho fosse aplicado ao uso da coroa que ele pretendia fraudar."(Dos Delitos e Das Penas, 1764, p.107)

A solução para findar a questão apresentada por Beccaria, nada mais é de que a visão de uma punição justa, dado que, todo membro da coroa seria de fato beneficiado pela eficácia da fiscalização, não por menos, serviço atribuído à ela, é repassado para os indivíduos de forma indireta. O "status quo” social é afetado pela ordem direta da inspeção pormenorizada em recursos que as fomentem.

A profícua análise minudente das receitas e despesa reverte-se na recompensa do bem- estar da sociedade, Bruno S. Justiça, ou diria John S. Mills, em o Utilitarismo, esboçando em sua tese: Todo ser humano deveria viver visando o bem-estar geral, sem antes nunca abrir mão do próprio bem-estar. Tal introspecção é remetida ao alinhamento de interesses gerais reforçando princípios basilares de liberdade, igualdade e fraternidade.

Frisando John Stuart Mill, Utilitarista, (p110) disse "A pobreza, que implica sempre em sofrimento poderá ser completamente eliminada por meio da sabedoria da sociedade, combinada com bom senso e a providência dos indivíduos. Em suma análoga: O quinhão sonegado não retorna ao sonegador em benefício, de igual modo ao coletivo e descendentes.

Não há riqueza que se diga que não há por necessidade de que hajam investimentos públicos em certos locais pelo deleite de poucos, por sua condição que digo, de tal forma, que não haverá um momento que seja, que tal contribuinte poderá dizer que de tal estrada não fará uso. As garantias de segurança e fluidez preservam ambos lados das correntes, sejam os bem aventurados, em sentido de o capital, sejam aqueles que pela infâmia foram marcados na infância pela desgraça na escuridão eterna a longe da luz da sabedoria e serão compelidos a uma vida regrada na dieta do conhecimento e o sub- julgamento da sociedade pela fraqueza inicial que se encontravam antes mesmos serem conhecidos como vivos e humanos. Bruno S. Justiça

4. DADOS E MÉTODOS

A falta da fiscalização eficaz é responsável pelo aumento da sonegação fiscal, que corrói os cofres públicos de tal forma quanto à corrupção, além do fato que a corrupção é evitada quando há o controle de entrada e saída do conjunto financeiro.

A distribuição equitativa após concretizados os meios irão gerar uma maior qualidade nos serviços públicos, se não pela disponibilidade funcional de pessoal, pela funcionalidade gestora.

Ainda que o assunto seja antigo, com mecanismo antigos, a exemplo da Estrada Real, caminho oficialmente aberto pela coroa portuguesa no Brasil na finalidade do transporte de valores buscando coibir o contrabando, evoluindo, medidas novas se adaptavam à realidade, além do advento das guerras com o aumento da força do estado. Desde então as unidades governamentais vem se aparelhando de novos meios auxiliares de gestão. A mídia conquistou espectadores, aplicou inicialmente artes multidisciplinares, posteriormente corrompida, embora de grande valia ao acusar as falhas do estado moderno, apontando ainda, formas de expor tais infortúnios e realizou com esmero um ofício ímpar na ponta da transparência. Não por menos, a eficaz aplicação de fatos concretos do passado que deram início ao aparato executivo, judiciário, legislativo e tributário que conhecemos hoje, cada vez mais eficazes. Observando que toda esta evolução, foi sendo pautada lentamente na execução do pensamento racional do homem, que lhe trouxe as consequências e o fez refletir, sendo, portanto, atos já praticados com fundamentações comprovadas.

Atualmente a unidade nacional conta com dados precisos do IBGE que tem um alto peso num trabalho que busca sintetizar dados de ordem econômica e geográfica comparando-os em forma de uma pesquisa que aponte um problema e sua solução, principalmente no relacionado à questão tributária. Este que envolve uma questão da PEA - População Economicamente Ativa, analisando ainda, médias salariais, com que gastam, a concentração do setor produtivo, o fator previdenciário no globo da função pública.

A fiscalização imbuída à transparência fiscal, dada rigidez do ato com severo controle de entrada e saída dos produtos, tal quanto o processamento destes, garante a melhor aplicação dos recursos públicos. Uma petrolífera que extrai a mesma quantidade de óleo e vende a mesma proporção, não pode ter capital maior se comparada.

O aumento da fiscalização municipal na carga tributária facilita a distribuição de renda com mecanismos que fortaleçam a máquina do Estado no combate à sonegação fiscal e aumentará significativamente a qualidade de vida dos contribuintes.

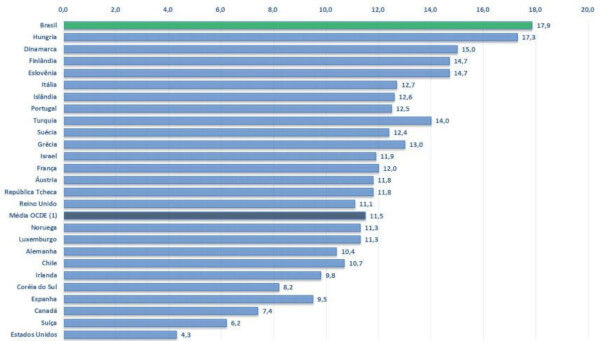

Ante um estudo acerca da carga tributária no Brasil, fora verificado o peso da carga tributária em comparação a OCDE (Organização para a Cooperação e Desenvolvimento Econômico).

Gráficos Extraído da página 12 da cartilha de Estudos e Estatísticas da Carga Tributária no Brasil, impresso de 29/10/2015.

O Gráfico 1 representa carga tributária do Brasil no tangente a Bens e Serviços em 2013.

Analisando o gráfico 1 (um), o Brasil é exemplo na tributação de seus produtos, como: bens e serviços. Muito embora, não oferte serviços de qualidade e nem tão pouco bem-estar quando comparado ao gráfico 2 (dois) que analisa o bem-estar social medido pelo fator tributário.

O gráfico 2 (dois) refere-se ao retorno do bem-estar social de 2013.

O advogado tributarista, Gilberto Luiz do Amaral, presidente do conselho do Instituto Brasileiro de Planejamento e Tributação (IBPT), reforça que “Há 5 anos, o Brasil aparece na última colocação do ranking feito pelo IBPT que mede o retorno oferecido à população em relação ao que o contribuinte paga em impostos nos 30 países com as maiores cargas de tributos” (Fonte:http://g1.globo.com/economia/noticia/2015/06/pelo-5-ano-brasil-e-ultimo-em- ranking-sobre-retorno-dos-impostos.html)

Examinados os gráficos apresentados, verifica-se o claro poder dos impostos na economia, o que deveria gerar retorno à sociedade como um todo, vez que a carga tributária do Brasil está compatível à de países desenvolvidos que ainda ofertam melhor retorno dos impostos em serviços públicos de qualidade, sendo, portanto, bem distribuídos e fiscalizados. Bruno S. Justiça. A explicação concentra-se em: Só podemos distribuir aquilo que pode ser distribuído, mas antes, a necessidade de clareza da existência daquilo que será ofertado. Não somente, o Brasil viola a condição da distribuição equitativa dos impostos públicos aplicados na população, quando observados os salários médios dos servidores do Brasil e dos países membros OCDE.

O artigo publicado por Renato Andrade em E&N Negócios, no jornal Estadão, em 20 de maio de 2010, cita Francisco Gaetani, secretário-executivo adjunto do Ministério do Planejamento, que afirma “atualmente o governo paga bem e que precisa entregar para a sociedade um produto melhor”. A referência condiz com a realidade da falta da distribuição equitativa de finanças públicas junto à sociedade. Segundo estudos da OCDE, o Brasil têm poucos funcionário públicos, se comparados com membros desta organização, embora acumule uma dispendiosa e onerosa verba com eles, maior que a média dos mesmos países pertencentes a OCDE, sendo a comparação de 12% dos empregos no país serem funcionário públicos, enquanto a média nestes outros países é de 22%.

Dados obtidos pelo SINPROFAZ (Sindicado Nacional dos Procuradores da Fazenda), em 05/06/2016, em SONEGOMETRO, como é chamado o medidor de sonegação de impostos, acusou o montante superior à 222 bilhões e 650 milhões de reais sonegados ao estado, enquanto o IMPOSTOMETRO atingia no mesmo momento o montante de 867 bilhões e 353 milhões de reais.

A situação deste quadro representa um contraste na atualidade ainda maior quando comparadas duas informações que levam ao mesmo ponto, analisando a matéria de Mateus Fagundes, para o jornal o Estadão, na coluna E&N (Economia e Negócios), em 22 de outubro de 2015, que em 2015, a sonegação de impostos no Brasil chegava aos R$420 bilhões. Cita ainda que o valor é 13 (treze) vezes maior que o da criação da CPMF(Contribuição Provisória sobre Movimentação Financeira ), esta que foi solicitada com brevidade pelo governo quando se viu no penhasco de dívidas acumuladas advindas dos desvios e da corrupção no país. A matéria de Janary Júnior, publicada pela “Agência Câmara Notícias”, disponível para acesso em 22/02/2016, com tema: Líder do governo diz que CPMF é vital para País enfrentar o déficit público. Líder do governo é referência ao deputado José Guimarães (PT-CE).

Na matéria ainda o “líder” cita que não tem como “tapar” o deficit público sem a CPMF.

Vemos portanto, o foco do interesse em um novo imposto, mas acima foi exposto um problema que resolve treze vezes a questão da CPMF e resolveria em 13(treze) vezes as questões econômicas do Brasil no plano apresentado. Certamente e não o bastante, o combate à sonegação é medida que deve “introjetar” no estilo cultural do país, afim de que haja a consciência mútua dos problemas relacionados ao tema, como também a transparência das finanças públicas, pois não há melhor interessado nos negócios do estado do que o contribuinte, este, cliente final dos processos orquestrados pela máquina governamental e principal relacionado em toda arte pública.

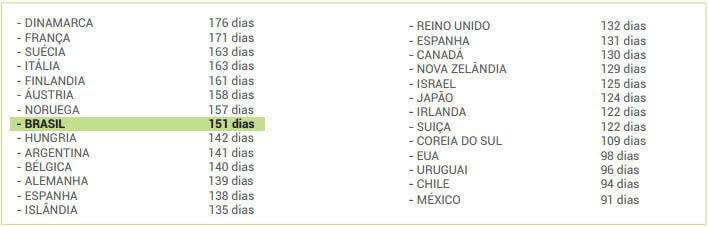

Dados do Instituto Brasileiro de Planejamento e Tributação, IBPT, em parceria com a associação comercial de São Paulo, lançaram uma cartilha em 2016, contendo preciosos dados, num levantamento de 10 (dez) anos pagando impostos e tendo observado a evolução tributária no Brasil, para fins deste estudo, foi verificado no levantamento, quantos dias cada habitante nos países que compõe a tabela devem trabalhar para estarem quites com seus respectivos governos. Tendo foco no Brasil, é observado que cada brasileiro, terá de trabalhar cerca de 151 dias no período de um ano, para que seja considerado um contribuinte quite com suas obrigações.

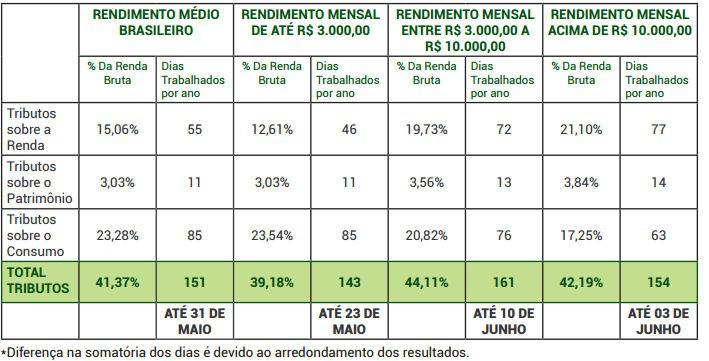

A tabela representa o pagamento de impostos por grupos sociais. Nota-se a discrepância da distribuição quanto a arrecadação por estes grupos, corroborando não haver equidade. Observa-se na tabela, que as classes de alcunhas “média” supera o pagamento de tributos à união, enquanto a “baixa” e a “alta” estão mais próximas.

5. DISCUSSÃO E JUSTIFICATIVA

O Brasil lidera entre os fatídicos “primeiros colocados” dos países espoliadores; exorbita carga tributária e serviço incompatível com tamanho do estado. Ao desentenebrecer a exígua equidade brasileira, recorre-se à Adam Smith: "É injusto que toda a sociedade contribua para custear uma despesa cujo benefício vai à apenas uma parte dessa sociedade."

O estado tem a séria dificuldade de controlar com precisão os recursos que lhe são omissos, uma vez que o dinheiro ilícito se torna lícito, não mais o interessa reconhecer efetivamente sua origem. Alguns contribuintes com pouco conhecimento contábil são suficientes para ludibriar a máquina estatal.

O interesse de aparelhar a máquina estadual em atos de fiscalização, tendo um aparato legislativo que garanta a qualidade e eficiência visando a finalidade de lucro e uma sociedade compensada pelo trabalho e pela riqueza que cultiva. O fator tende a garantir, com a transparência, a distribuição melhor programada de recursos do estado, uma vez observados e devidamente registrados de forma em entrada e saída, o controle da moeda pode dizer à unidade territorial qual o caminho das verbas e como devem e serão aplicadas com acompanhamento dos contribuintes que tendo mais recursos, não pelo aumento, mas sim, pelo efetivo controle.

Fora observado em dados o quanto o Brasil paga no item a bens e serviços, sendo primeiro colocado nos países da OCDE em vista da tributação, tem ainda uma carga tributária fora da média dos mesmos países que a compõe, e no quesito de retorno ao bem estar social em 2013, estava na 30 colocação, frisando que são 34 países membros.

6. REFERÊNCIAS BIBLIOGRÁFICAS

BECCARIA, Cessare. Das Delitos e Das Penas. 2º. ed. [S.l.]: Hunter Books, 2015. 128 p.

ROUSSEAU, Jean-Jacques. Do Contrato Social. [S.l.]: Hunter, 2014. 176 p. MILL, John Stuart. Utilitarismo. [S.l.]: Hunter, 2014. 208 p.

SMITH, Adam. A Riqueza Das Nações: (Compêndio). [S.l.]: Hunter, 2014. 208 p.

INSTITUTO BRASILEIRO DE PLANEJAMENTO E TRIBUTAÇÃO (Brasil) .

Estudo comemorativo dez anos de impostômetro. São Paulo: Ibpt, 2016. 7 p.

ASSESORIA ECONOMICA. Governo Federal. Evolução Recente da Carga Tributária Federal: Assessoria Econômica do Ministério do Planejamento, Orçamento e Gestão. Disponível em: <http://www.planejamento.gov.br/secretarias/upload/arquivo/ assec/evolucao-recente-da-carga-tributaria-federal-3.pdf>. Acesso em: 13 mar. 2016.

CENTRO DE ESTUDOS TRIBUTÁRIO E ADUANEIROS. Receita Federal. Carga Tributária no Brasil em 2014: Análise por Tributos e Bases de. Disponível em: <http://idg.receita.fazenda.gov.br/dados/receitadata/estudos-e- tributarios-e-aduaneiros/estudos-e-estatisticas/carga-tributaria-no-brasil/29-10-2015- carga-tributaria-2014>. Acesso em: 13 mar. 2016.

MOREIRA, Assis. Brasil tem a maior carga tributária da América Latina, diz OCDE. Disponível em:<http://www.valor.com.br/brasil/3946654/brasil-tem-maior- carga-tributaria-da-america-latina-diz-ocde>. Acesso em: 13 mar. 2016.

RAMOS, Vanessa; CARVALHO, Igor. Desenvolvimento igualitário se dá com tributação justa: Para especialistas, reforma tributária eficiente precisa taxar grandes fortunas. Disponível em: <http://www.cut.org.br/noticias/desenvolvimento- igualitario-se-da-com-tributacao-justa-7997/>.Acesso em: 13 mar. 2016.

DRUMMOND, Carlos. Sonegação de impostos é sete vezes maior que a corrupção. Disponível em:<http://www.cartacapital.com.br/economia/sonegacao-de- impostos-e-sete-vezes-maior-que-a-corrupcao-9109.html>. Acesso em: 13 mar. 2016. STEINBRUCH, Fernando et al. ESTUDO SOBRE SONEGAÇÃO FISCAL DAS EMPRESAS

BRASILEIRAS. Disponível em:<http://www.ibpt.com.br/img/uploads/novelty/estud o/49/EstudoVeQuedaNaSonegacaoFiscalDasEmpresasBrasileiras.pdf>. Acesso em: 1 0 mar. 2016.

GHABRIL, Yuri; PRADO, Ricardo. Fiscalização do governo vai endurecer em 2016, preveem tributaristas. Disponível em:<http://www.amcham.com.br/gestao- empresarial/noticias/fiscalizacao-do-governo-vai-endurecer-em-2016-preveem- tributaristas-3951.html>.Acesso em: 18 abr. 2016.

JOAQUIM VIEIRA FERREIRA LEVY. Ministro da Fazenda. Carga Tributária no Brasil: Análise por Tributos e Bases de Incidência. Disponível em:<http://idg.receita.fazenda.gov.br/dados/receitadata/estudo s-e-tributarios-e-aduaneiros/estudos-e-estatisticas/carga-tributaria-no-brasil/29-10- 2015-carga-tributaria-2014>. Acesso em: 18 abr. 2016.

ANDRADE, Renato. O Brasil tem poucos funcionários públicos, mas a despesa é alta, diz OCDE. Estadão, [S.l.], 20 maio 2010. E&N Negócios, p.1.Disponível em: <http://economia.estadao.com.br/noticias/negocios,brasil-tem- poucos-servidores-publicos-mas-despesa-e-alta-diz-ocde,19219e>.Acesso em: 18 abr. 2016.

FAGUNDES, Mateus. Sonegação de impostos chega a R$420 bilhões no Brasil em 2015. Disponível em:<http://economia.estadao.com.br/noticias/geral,sonegacao-de- impostos-no-brasil-chega-a-r-420-bi-em-2015,1784149>. Acesso em: 03 jul. 2016.

JÚNIOR, Janary. Líder do governo diz que CPMF é vital para País enfrentar deficitpúblico. Disponível em:<http://www2.camara.leg.br/camaranoticias/noticias/P OLITICA/504045-LIDER-DO-GOVERNO-DIZ-QUE-CPMF-E-VITAL-PARA- PAIS-ENFRENTAR-DEFICIT-PUBLICO.html>. Acesso em: 03 jul. 2016.